提供会社:ネオファースト生命

商品名:ネオ de いりょう

解説を動画でご覧になりたい方はコチラ

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:

医療保険の検討ってどうすれば良いの?と迷ったら

『医療保険。こう考えれば、スッキリ決められる!』

をご覧いただきたい。

それでは、この商品の弱点について解説をしていこう。

ネオファースト生命は第一生命資本の保険会社で、主に来店型の代理店(保険の窓口のような代理店)に対して商品を提供している。

そのため、小規模の代理店などでは取り扱っていないことが多い。

その会社が出す医療保険のうち、日額タイプの「ネオ de いりょう」

では具体的な弱点を見ていきたい。

なお、ネオファーストでは、実費精算タイプの「ネオdeちりょう」、一時金タイプの「ネオdeいちじきん」を販売している。

弱点1 「健康保険料率」が適用できないなら魅力はない

この商品の特徴は

「健康保険料率」

だろう。

過去の入院歴、BMI(身長、体重のバランス)、タバコ喫煙の有無などにより、保険料が割引される制度で、医療保険でこれがあるのは珍しい。

なお、この割引が適用されれば他社に比べ

「やや安い」

という印象だが、逆に適用出来ない場合は他社比較で「やや高い」

そのため、割引が使えないのであればこの商品にこだわる必要はない。

もちろん、そんなことはネオファースト生命としても十分分かった上で「戦略」としてそうしている。

太りすぎの人(BMIに異常がある)、煙草を吸う人、過去に入院歴のある人などを除外し、「健康な人」だけにお客様になって欲しいということ。

弱点2 失効した場合、「復活」が出来ない

これはネオファースト生命の商品全体に言えることだが、保険が失効した場合、復活が出来ない。

保険料の支払いが滞り、保険の効力がなくなることを「失効」と言うが、当然、失効してから入院などをすると支払い対象とならない。

そのため多くの保険会社で「復活」と言う制度がある。

支払いが滞っている分の保険料を全て支払って、簡単な告知(体の状態を申告する)を行えば、前の状態に戻せる仕組みだ。

が、ネオファーストはそれが出来ない。

ちなみに日本生命、日本生命の子会社であるはなさく生命、そしてライフネット生命などでも「復活制度がない」

逆に言えば、それ以外の保険会社では復活制度が「ある」ということになり、このあたりは保険会社のスタンスだろう。

復活できれば、以前の保険料のまま保障を続けることが出来るが、「復活出来ない」のであれば、「保険に入り直す」こととなり、年齢が上がった分だけ保険料が高くなる。

そもそもが保険料を滞納する方が悪いのだが、クレジットカードの切り替えなどで、悪意なく「滞納」が発生してしまうこともある。

それらの救済処置がないのは、保険会社としてどうなのか?と思う。

ネオファーストの商品は、他社に後れを取らないように、頻繁に新しい特約を開発したり、保険料を見直したりしている。

「バージョンアップ」をすごく細かく実施している印象で、

「熱心に商品に磨きをかけている」

と、その姿勢には頭が下がる。

しかし、「復活」は保険会社が提供するの基礎的なサービスの一つだし、色々な事情で支払いが出来なくなったお客様への救済措置でもある。

それを放棄するのは、保険会社の責務を放棄しているようで気持ち悪い。

参考コラム:

医療保険の検討ってどうすれば良いの?と迷ったら

『医療保険。こう考えれば、スッキリ決められる!』

をご覧いただきたい。

弱点3 後から特約を付けられない

前述の通り、この商品は頻繁に新しい特約が販売されている。

しかし、この特約は、過去の契約者は付けることが出来ない。

例えば2019年2月から「三大疾病一時給付特約」という特約が販売されているが、これはそれ以前の契約者は後から付けることが出来ない。

つまり、2018年に契約した人が「この特約を付けたい!!」と要望しても、付けることが出来ず、

一旦解約して、また加入する

ということが必要になる。

年齢が上がっていれば、ベースの保険料も上がる。

先ほどの復活の話もそうだが、このような既存の客を軽視する姿勢には反感を覚える。

古い契約者も新しい特約を利用できるようにするべきだ。

弱点4 先進医療特約が「10年更新」

「保険適用外」の治療を受けた際、その実費を負担してくれる先進医療特約。

現在ではほとんどの医療保険に当たり前のように付けられていて、その保険料はおおよそ毎月100円前後。

現状では先進医療を行う契約者は少なく、そのため保険会社もほとんど給付金を支払っていない。

そのため、100円くらいで提供できるし、むしろそれでも高いくらいだが、今後はどうなるのか?

業界では「これからは先進医療の治療が増えるだろう」という意見が多い。

日本の財政を考えれば、昔のように「何でもかんでも保険適用」にすることは出来ず、まだ一般的ではないような治療は「先進医療」として、実費負担を余儀なくされる。

必然的に保険会社に対して先進医療特約の請求が増えるだろう。

支払う金額が増えれば、当然保険料も上がる。

そのため、先進医療特約の保険料は今後上昇する事が見込まれている。

このような背景から、保険会社では、この先進医療特約だけを「10年更新」にしているところが多い。

10年更新であれば、更新のごとに保険料を上げられるから。

ネオファーストもそのうちの一社である。

一方、今から「終身型」で、つまり一生涯保険料が変わらない先進医療特約を提供している会社もある。

こちらも100円前後なので、現状では「10年更新」でも「終身型」でも保険料はほぼ変わらない。

だったら、価格が上がらない方が良いだろう。

筆者としては、先進医療特約は終身型を選ぶようお勧めしている。

詳しくは、先進医療特約は「終身型」を選びなさい!!をご参照頂きたい。

前述の通り、本商品は「10年更新」なので、弱点とした。

弱点5 退院後180日以内の入院は同一の入院と見なす(180日ルール)

注!!:この弱点(デメリット)は2024年8月2日以降の申込からは「30日以内」となっているため、既に改善(弱点ではない)されております。

つまり、前回の退院から30日を超えていれば「別の入院」としてカウントされます。

但し、退院から30日以内の入院に関しては、たとえ初回の入院と「別の病気」であっても、連続した入院と見なされます。

通称「180日ルール」と言われ、このネオファーストやメディケア、楽天、ライフネットなどの新興保険会社が導入していることが多い特殊ルール。

例えば、肺炎で30日入院。その4ヵ月後に今度は胃潰瘍で40日入院したとする。

この場合、他社の通常の医療保険では、

それぞれが別々の入院

としてみなすのだが、本商品では同一の入院として考える。

病気で入院して、退院後180日以内に違う病気で入院しても「病気」であれば、どれも同じものとする。

(これが病気と怪我の入院であれば、別物として考える)

というルールがあるため。

ここで注意しないといけないのは「入院限度日数」だ。

本商品では60日と120日の2つのタイプがあるが、仮に60日を選択していた場合、上記のルールがネックとなって、

・1回目の肺炎30日分は満額受け取れる

・2回目の胃潰瘍は30日分だけ対象(60日中30日分は既に使っているため)で、オーバーした10日分は対象外

となる。

同じ60日型でも180日ルールのない他社の医療保険であれば、どちらも満額給付となるので、これは明確なデメリット。

実際には、これに当てはまるのはレアケースだが、とは言えこのルールの存在は契約者にとってデメリットでしかない。

注1:通常の医療保険でも「同じ病気(例えば、肺炎のあと再び肺炎など)」での180日以内の再入院、などでは前回の入院から「継続」したものとして見なす。

上記は「違う病気なのに」同一の入院期間に含まれてしまうため、弱点としている。

この商品の弱点、こう考えろ!!(解決策)

3つ星評価という点からも、悪いものではない。

復活が出来なかったり、180日ルールがあったり、新しい特約が付けられなかったり、等々、契約者に「わかりにくいデメリットが多い」ものの、対して、医療保険には珍しい、健康状態に問題がない場合、保険料を割り引いてくれる「健康保険料率」というメリットがある。また特約も豊富なので完成度は高い商品だと思う。

復活が出来ない、という点については、ちゃんと保険料を支払えば良いだけの話で、99%の人には関係がない。

180日ルールも、弱点5で述べた通り、該当するのは「かなり稀」だと思われる。

新しい特約が付けられない、先進医療が10年更新という2点については、明確なデメリット。

特に先進医療に関しては近い将来「値上がりする」と思っていて、今は月100円程度だが、300円、500円くらいになるのでは?と推測している。

そのため、そもそも先進医療が更新型の医療保険はやめた方が良いとは思ってはいるものの、それでも本商品のトータルの保険料が、比較対象より「かなり」安ければ、将来先進医療が500円くらいになったとしても、それを吸収出来る。

・大前提として、健康保険料率が適用される

・自分に必要だと思う特約を付けた場合の保険料が、比較対象の他社医療保険より安い

(将来の先進医療の「値上がり分」を吸収出来るくらい)

このような条件が揃うのであれば、本商品は悪い選択ではないと思う。

参考コラム:弱点(デメリット)との付き合い方

なお、先進医療の10年更新が気になるのであれば、文末の「比較した方が良い商品」に記載してある「先進医療特約が終身型の商品」と比較してみると良い。

他社の医療保険の☆評価一覧は、コチラ

商品の構成について

主契約は入院給付金のみ。

他社では「入院+手術」がセットになっていることが多いが、ネオファーストの場合、それぞれが別個のものとなっている。

入院日額

3,000円~20,000円から選択可能。

手術給付金がない分、保険料はかなり安く設定されているため、比較する際は注意が必要。

「30歳男性 入院日額5,000円 60日型 終身払」という条件で「健康保険料率(割引制度)」が適用の場合、770円、割引が効かないと1,205円となる。

一見安いが、これは手術の際の保障が含まれていない。

他社と比較するのであれば、ここに後述する手術保障特約を追加した保険料で比べないと意味はない。

保険料の水準は健康保険料率(割引制度)が使えて、他社なみか、ちょっと安いくらい。

逆に割引が効かない場合は他社に比べて少々高い。

入院限度日数

60日、120日から選択可能。

健康保険料率

健康状況に応じて、割引が適用される。

以下の条件のうち、①+②、①+③を満たしていれば、「健康保険料率」が適用され割引される。

①入院歴について

「過去5年以内に8日以上の入院」または「会社が指定する病気で入院」した経験がないこと

②喫煙状況について

過去1年以内に喫煙していない

③体格について

BMIの数値が18以上27未満である

※BMI=体重(kg)÷{身長(m)}²

医療保険で割引制度があるのは珍しいが、この制度が適用できて始めて「他社と競争できる」レベル。

割引制度が使えないのであれば、この商品には魅力はない。

手術保障特約

この保険は手術給付金はⅠ型(2倍)、Ⅰ型(4倍)、Ⅲ型の3つから選択。

まず、外来手術(日帰り手術)の給付金を決める。

外来手術給付金は1万円~20万円の範囲で設定可能。

それを基準に「入院して手術した場合の給付金」の大小が違うⅢパターンがある。

ここでは他社でも多い「外来手術給付金2.5万円」をベースに説明する。

Ⅰ型(入院2倍型)

日帰り 2.5万円

入院して手術をした場合 5万円

Ⅰ型(入院4倍型)

日帰り 2.5万円

入院して手術をした場合 10万円

Ⅱ型 (手術内容によって2~8倍型)

日帰り 2.5万円

入院して手術をした場合 5、10、20万円(手術の種類によって異なる)

他社ではⅠ型(入院4倍)かⅡ型が多い。

しかしながら、何ともややこしい仕組みである。

付けるべき特約!!(三大疾病支払日数無制限、先進医療)

三大疾病支払日数限度無制限特則

がん(上皮内がん含む)、心疾患、脳血管疾患の3つの病気で入院した時に、入院限度日数が無制限になる特約。

「30歳男性 入院日額:5,000円 60日型 終身払」の場合、+75円(+85円)

他社と比べ、保険料は割安。

特に脳系の病気は入院が長期にわたることも多く、それらの長期入院のリスクをカバーするためにも付けておいた方が無難。

先進医療特約

保険適用外の先進医療を受けた際、その実費を2,000万円まで保障。

保険料は「30歳男性 入院日額 5,000円 60日型 終身払 健康保険料率」の例で、+39円

しかし、この特約は「10年更新」

他社では、どの年齢でも同じ保険料の会社が多い中、ネオファーストは、年齢が高くなると保険料も高くなる。

40歳で+50円、50歳で+85円、60歳で+159円

先進医療は、保険会社からしても今後支払い事例が増えることが予想されており、現在の保険料では成り立たない可能性が高い。

さらに10年更新であるため、10年後には保険料が改定されるので、必然的に上がるだろう。

他社では「終身型」で、今の保険料がかわらないものも多いので、わざわざ10年更新型を選ばなくても良いのではないか。

その意味では、この商品の先進医療特約にはあまり魅力を感じない。

ついでに言ってしまえば、医療保険に入るなら、今後増えるであろう先進医療に対応する先進医療特約には絶対加入しておいた方が良い。

その観点からも「先進医療が10年更新」である商品は、そもそも検討対象から外すべきと思っている。

先進医療特約についての詳細は以下の記事をご参照いただきたい。

付けても良いかも?な特約(八大疾病、三大疾病一時金、女性疾病関連、他)

八大疾病支払日数限度無制限特則

三大疾病支払日数限度無制限特約の拡大版。

がん(上皮内がん含む)、脳血管疾患、心疾患の3つに加え、

・糖尿病

・高血圧性疾患

・大動脈瘤等

・肝疾患

・膵疾患

・腎疾患

でも入院限度日数が無制限になる。

「30歳男性 入院日額:5,000円 60日型 終身払」の場合、+200円

他社と同等レベルか、少し安いか?という印象。

女性疾病保障特約

がんや女性特有の病気により入院した時に、女性疾病入院給付金が「上乗せ」して受け取れる。

給付日額は、3,000円~20,000円(1,000円単位)で設定可能

30歳女性 日額5,000円の場合、毎月の保険料は+395円となる。

これは他社にもよく見られるもので、他社と比較しても保険料は同等レベル。

必要性の意味で言えば、女性特有の病気だからと言って、余計にお金がかかるわけではないので、いらないと言えばいらない。

しかし、筆者の経験上、女性疾病の支払いは非常に多く、特に30代、40代での子宮筋腫や内膜症での入院や手術はかなりの数にのぼる。

だからと言うわけではないが、「あっても良いかも」とは思う。

「保険は本当に困った時のため」

という原則からは外れるが、心配な方はリスクの高い40歳後半くらいまでこの特約を付けておいても良いかもしれない。

女性特定手術・再建保障特則

女性特有の病気で該当の手術を受けた場合、手術ごとに設定した割合の給付金が受け取れる。

前項の女性疾病保障特約が「入院日額」にフォーカスしているのに対し、こちらは「手術」をカバーしている。

この特則(オプション)は、女性疾病保障特約に「手術」を追加するもので、セットで加入する必要がある。

なお、この特則は、

基準給付金

という考え方を導入しており、手術の種類によって、この基準給付金の「〇%」が受け取れる。という仕組み。

基準給付金は10万円~200万円(10万円)の範囲で設定可能

30歳女性 基準給付金額100万円で設定すると毎月の保険料は+420円となる。

まあ、こんなもんかな。という感じ。

実際の例を見てみよう。

基準給付金100万円の場合、それぞれの給付額は以下のようになる。

-再建給付金 100万円(基準給付金額×100%)

-にゅうがんによる観血切除術 … 30万円(基準給付金額×30%)

-にゅうがんによる手術 10万円(基準給付金額×10%)

-子宮摘出手術 30万円(基準給付金額×30%)

-卵巣摘出手術 30万円(基準給付金額×30%)

-子宮または子宮附属器にかかわる手術 10万円(基準給付金額×10%)

この一覧を見ても分かる通り、基本的には

「にゅうがんによる再建手術」

を心配している方向けという特約だろう。

三大疾病一時給付特約

がん(悪性新生物・上皮内心生物)・・・「診断(がんです。と言われただけでOK)」

急性心筋梗塞と脳卒中・・・「20日以上の入院」または、「手術」

の状態で一時金を受け取れる。

一時金は、10万円~200万円(10万円単位)で設定可能。

また、これらの一時金は「1年に1回」を限度に何度でもOK。

他社では2年に一回という会社が多いが、それだと病気が再発しても2年以内だと一時金を受け取れない。

そのため期間は出来るだけ短い方が良い。

1年に1回というのはグット。

保険料は30歳男性の場合、「一時金50万円」の設定で+1136円/月

条件が良い分、「2年に1回」の会社よりは高い。

がん診断特約

がん(上皮内新生物も含む)と診断された場合に、一時金が受け取れる。

一時金は、10万円から200万円で選択可能。

支払限度は「1年に1回」

他社では「2年に1回」というところが多く、以前は本商品もそうだったのだが、2019年8月の改定で「1年に1回」に変更された。

がんには再発や転移の危険性が常につきまとうが、早い時は本当に早い。

そんな時「2年に1回」だと、2年間あいていないと一時金の対象にならないため、給付が受けられない。

2年に1回よりは、1年に1回の方が絶対に良いだろう。

もちろん「1年に1回」でも、数カ月で再発、転移してしまえば同じことなのだが、それでも「期間」は出来るだけ短い方が給付を受けらる可能性が上がる。

保険料は、30歳男性で一時金100万円の場合で+1,358円

「2年に1回」に比べると条件が良い分、保険料は高い。

なお、「1年に1回」は2019年8月以降に加入した契約者が対象で、以前に加入した方は引き続き「2年に1回」となる。

過去の契約者は途中で特約を変更することは出来ず、このあたりは弱点3を参照のこと。

特定疾病保険料払込免除特約

特定の疾病により所定の事由に該当した場合、保険料が免除となる。

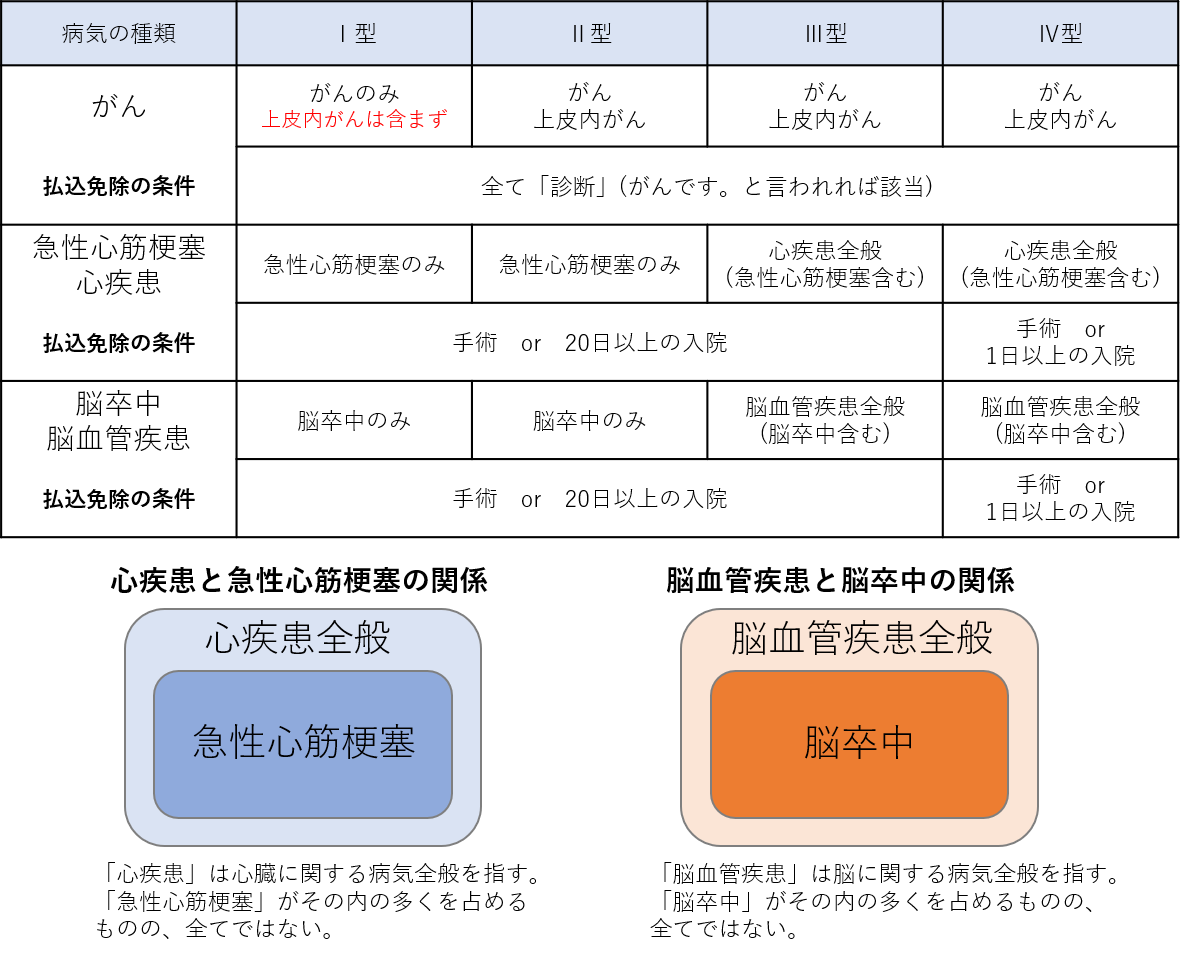

特約の型は、全部で4つあり、病気ごとに免除のなる条件が異なる。

Ⅰ型が保障内容、保険料ともに他社と同等。という感じ。

Ⅱ型、Ⅲ型、Ⅳ型と数字が大きくなるほど、条件が良くなる。

つまり「免除されやすくなる」ということ。

Ⅳ型に関しては、「手術 or 1日以上の入院」という条件で、1日でも入院すれば良いので、実際のところ軽度の心疾患、脳血管疾患になれば、すぐに免除になるだろう。

但し、その分、特約(オプション)の保険料は高い。

筆者の個人的な見解では医療保険の保険料そのものがそれほど高額ではないので、わざわざ別途保険料を支払ってまで「払込免除」をつける必要はないと思っているが、このあたりは個人の感覚だろう。

詳細は、「医療保険の払込免除は必要か?」をご参照頂きたい。

付ける必要なし!!な特約(入院一時、抗がん剤、がん通院、他)

入院一時給付特約

入院したときに一時金が受け取れる。

入院一時金は、1万円~20万円で選択可能

30歳男性に、入院一時金5万円を付けた場合、保険料は+453円

毎年5,436円、10年で5.4万円の「支払」に対して、一回の入院で5万円受け取れるとしても赤字である。

「保険で儲けたい」という考えなら別だが、特にそこまでの出費もないのに、5万円を余計に貰うために、毎月保険料を「割増」することには何の必然性がないと言える。

抗がん剤治療特約

抗がん剤治療を受けた月ごとに、月10万円(治療受けた月のみ)が受取れる。

給付金は、5万円から30万円の範囲で設定可能

この特約の背景には

がん治療の長期化

がある。

一昔前は、「がん=死」というイメージがあって、もちろん現在でもがんは死亡要因の第一なのだが、それでも前よりは

「死ななくなった」

と言える。

効果の高い抗がん剤が多く開発されているし、放射線治療などを行い寛解(完治に近い状態のこと)したり、寛解まで行かなくても「悪くならない」という状態をキープできるようになってきている。

そのため、治療期間が長くなる。

治療費の面では「保険適用内の治療」を行っていれば、治療費はそこまで高額にはならないが、それでも月に数万円程度は出ていく。

更には体調面から仕事もセーブする可能性もあり、そうなれば収入も減る可能性もあり、治療費はそこに追い討ちをかけることになる。

そのようなケースを想定して、「がん治療サポート」的な特約がここ数年、各社から出てきた。

これは抗がん剤などのがん治療をした場合、「毎月〇万円」というタイプや「治療一回あたり〇万円」というものがある。

本特約の「抗がん剤治療特約」も同じようなもので、前述の通り、抗がん剤治療を受けた月に10万円が受取れる。

がんは「3人に1人がかかる」と言われているので、がんになることを想定すれば「あった方が良い」ということになるのだが、これも

「トータルで支払う保険料」

と

「受取れる給付金」

で考えてみると、別の側面がある。

この特約の保険料は30歳 男性で+485円

年間4850円、10年で4.8万円、人生を80歳と考えると30歳から50年間支払うので、29万1000円ということになる。

治療一回あたり10万円だから、「3回受ければ(10万×2=30万円)」元が取れる計算。

基本的には「再発、転移」した重篤ながん患者が何回も受けることになり、そんな場合であれば、この保険が「役に立つ」ということになる。

特約保険料が安いかわりに、受取れる給付金も薄味で、「どちらでも良いのでは?」という感じ。

強く反対もしないが、あえてお勧めもしない。

参考コラム:医療保険、何が良いの?と迷ったら

『医療保険。こう考えれば、スッキリ決められる!』

をご覧いただきたい。

がん通院特約

がんの治療で通院した場合、

がん通院給付金日額(加入時に決める)×日数(日数制限なく保障)

のがん通院給付金が受け取れる。

30歳男性 日額5000円で+130円

なお、この特約は、がん診断特約または三大疾病一時給付特約とあわせて付加する必要がある。

安い特約なので、付けておいても良いかもしれない。

通院特約

病気や怪我で入院し、退院後に通院した場合、1日につき5,000円が受け取れる。

日額2,000円~10,000円で設定可能

また、一時金として5,000円が受け取れる。

一時金は、0円(なし)~20,000円で設定可能

保障の期間は、「退院後の180日」となっている。

また、がん(上皮内がんも含む)に限り、退院後5年間保障される。

30歳男性で日額5,000円、一時金なしの場合、+405円。

結論から言えば、この特約は付けなくても良いと思う。

通院1回ごとに5,000円貰っても大した足しにはならないので、あってもなくてもどっちでも良い。

保険料の観点からも、毎月405円だと年間4,050円。10年間で4万0500円となる。

10年間で「8回以上通院」しないと元が取れない計算で、現実的にはこんな多く通院する方は稀だろう。

治療保障特約

入院または外来手術・放射線治療をうけたときに、医療費の自己負担額に応じた給付金が受け取れる特約

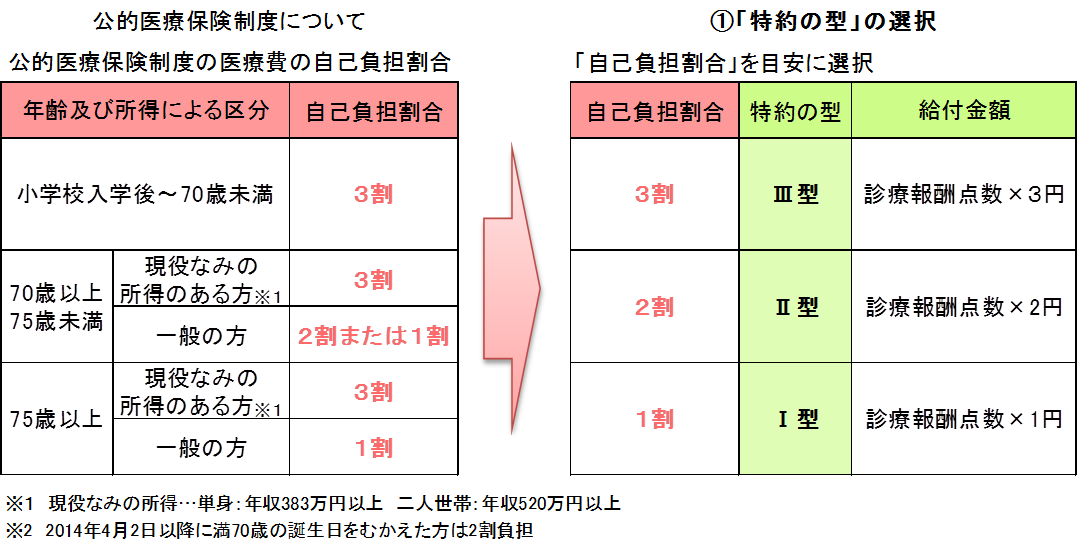

加入時に「特約の型」「支払限度の型」を選択する必要がある。

それぞれの選び方について簡単に説明する。

まず「特約の型」の選び方は、健康保険の年齢や所得に応じた自己負担の割合によって、「特約の型」を選択。

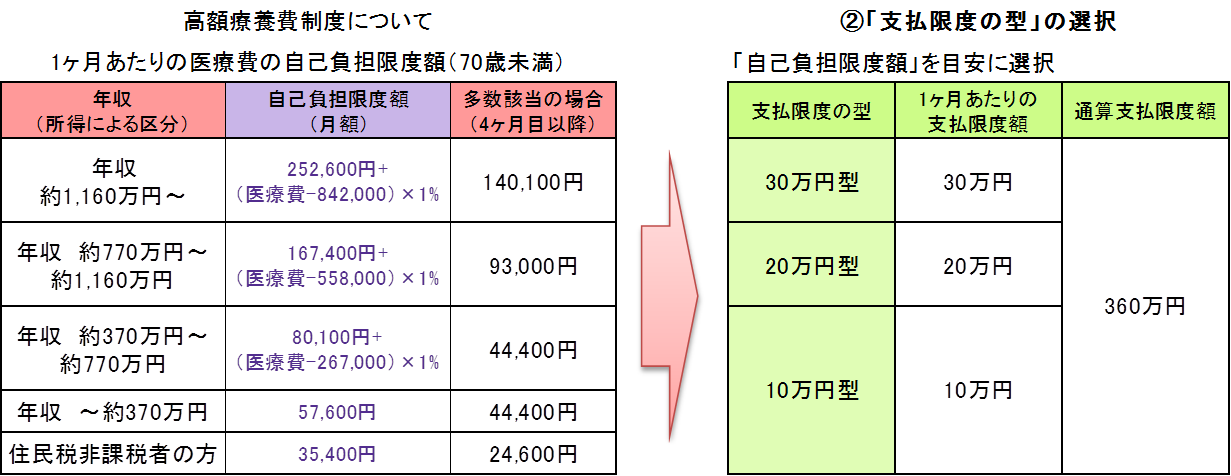

続いて、「支払限度の型」になるが、高額療養費制度により、自己負担額の限度額がきまっている。

年収により限度額は異なるため、それに合わせた「支払限度の型」を設定する。

例えば、腎不全で15日間入院し、医療費総額60万円かかった場合(30歳男性 年収500万円)

高額療養費制度前:60万円×30%(自己負担割合) → 自己負担額 18万円

高額療養費制度後:80,100円+(600,000円(医療費)-267,000円)×1% → 適用後の自己負担額 83,430円

上記の入院の場合、実際にかかってくる医療費は、83,430円になります。

これ以外にも、食事代や差額ベット代などの公的医療保険適用外の費用がかかる場合がございます。

この特約(特約の型:Ⅲ型 支払限度額の型:10万円型)を付けていれば、10万円が受け取れるので、自己負担額の全額がカバーすることが出来る

受取額の計算方法は、

60,000点(診療報酬点数)×3円=180,000円→限度額10万円となります。

※診療報酬点数×10倍が医療費総額となります。つまり、医療費総額60万円の場合、診療報酬点数は、6万点。

この特約の保険料は30歳男性で、Ⅲ型10万円型の場合、+773円(年間 0.9万円、10年で9.2万円)

ただし、この特約は、10年更新となっており、更新のたびに保険料があがる

40歳で、1,188円(年間 1.4万円、10年で14.2万円)

50歳で、2,137円(年間 2.5万円、10年で25.6万円)

60歳で、3,644円(年間 4.3万円、10年で43.7万円)

30歳から70歳までの40年間でかかる保険料は、92.9万円となる。

例えば、限度額の10万円が受け取れたとしても、40年間で、10ヶ月分の給付を受けないと元が取れないことになる。

がんによる放射線治療や重度の脳梗塞による長期入院などの心配もあるが10ヶ月分となるとさすがに多い。

また、主契約部分の保障もあるため、この保険料を負担してまでも保障を充実させる必要があるとは思えない。

死亡保障特則

解約返戻金がない代わりに、保険料を抑えた形で一生涯の死亡保障がプラスできるオプション。

通常の終身保険よりは保険料が抑えられている印象だが、医療保険と死亡保険をセットにしてしまうと、医療保険を解約した際に、「オプション」である死亡保障も一緒になくなってしまう。

特に本オプションは「返戻金がない」ので、それまでの保険料を丸々捨てることになってしまう。

見直しがやりずらくなるので、出来れば医療保険と死亡保障は分けておいた方が無難。

口コミ・評判(販売側から)

・ネオファーストは健康割引が適用されると、結構競争力があるので、提案することが多い。

・販売当初は手数料もわりと強気で出しているので、自分も周囲も積極的に売っていたが、最近おとなしい。そのため、やや低調。

・死亡、年金、など話が多岐に渡る時に医療保険ばかりに時間はかけられない。商品自体にシンプルさがなく、割引制度や特約などの説明でかなりの時間を取られるので、私はあまり好きではない。

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

保険会社勤務、代理店勤務の方でも、販売現場の情報や、当サイトで指摘していない弱点(デメリット)などには謝礼(amazonカード300円)をお支払い致します。

口コミ・評判(契約者から)

20代 女性 既婚/子供ありさんからの口コミ

ここで挙げられているデメリットについては、「何一つ」説明されておらず、今更知ったというところです。

加入した経緯は、近所の「保険の◯◯」さんで相談した際に、5社の医療保険が一覧になった資料で説明され、その中で一番安かったことと、営業の方が「第一生命のグループ会社なので安心」ということを強調されたことです。

主人の方は、健康な人向けの割引が使えなかったため、オリックス生命のcureという医療保険に入っています。

他にもFWD富士という会社の収入補償保険と、マニュライフ生命というところの貯蓄(外貨建の年金)の商品に入っております。

比較した方がいい他社商品

健康割引が適用できる方なら・・・

T&Dフィナンシャル生命 家計にやさしい終身医療 ★★★☆☆

先進医療特約の10年更新が気になる方は・・・・

アクサダイレクト生命 アクサダイレクトの終身医療 ★★★★☆

SOMPOひまわり生命 健康をサポートする医療保険 健康のお守り ★★★★☆

先進医療特約に関する詳細は先進医療特約は「終身型」を選びなさい!!を参照のこと

他社の医療保険の☆評価一覧は、コチラ

改定履歴

・2019年2月2日

「三大疾病一時金特約」の新設

・2019年8月1日

「女性特定手術・再建保障特則」「八大疾病支払日数限度無制限特則」の新設

「がん診断給付金特約」の支払限度の改定

・2020年3月1日

「死亡保障特則」「特定疾病保険料払込免除特約」の条件の改定

・2021年2月3日 構成変更

これらの特約が販売される「以前の契約者」は、これらの特約を後から付加することは出来ない。

詳細は弱点3参照