提供会社:just in case(少額短期保険)

商品名:わりかん がん保険

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:

商品の詳細に入る前に「そもそもがん保険って何?」という方は、

『保険屋の口車に乗る前に読みたい、がんと保険の真実』

をご覧いただきたい。

いよいよ来たな、と言う感じ。

この「後払い」というモデルの保険は以前からあったものの、それらは全て実験的レベルで終わっていた。

それを完全に形にしたのが中国のアリババ。

傘下のアント・フィナンシャルが販売した「相互宝」という商品が爆発的に契約者を伸ばし、事業モデルを確立した。

2018年10月にスタートし、契約件数はわずか1年間で、なんと1億件。

長年、ほとんど進化のなかった保険業界においては、ここ50年間で「最大の発明」とまで言われている。

本商品「わりかん がん保険」はその日本版というイメージ。

中国で大ヒットしている以上、いつかはどこかがやるだろうと思っていたが、その先陣を切ったのが規模の小さい少額短期保険会社とは驚いた。

しかも、販売面で日本生命やLineなどが提携しているという。

一ベンチャー企業が成し遂げたこととして、その行動力、実行力は素直に凄いと思う。

やはり、新しいものが出てこなければどんな業界は衰退するので、このような動きは素晴らしいことだと思う。

応援の意味を込めて、筆者も加入させてもらった。

まずは、その仕組みから見てみよう。

その特徴は「後払い」と「わりかん」なのだが、その話の前に肝心の保障内容について。

内容はいたってシンプル。

・がんと診断された場合 80万円(上皮ないがん含む)

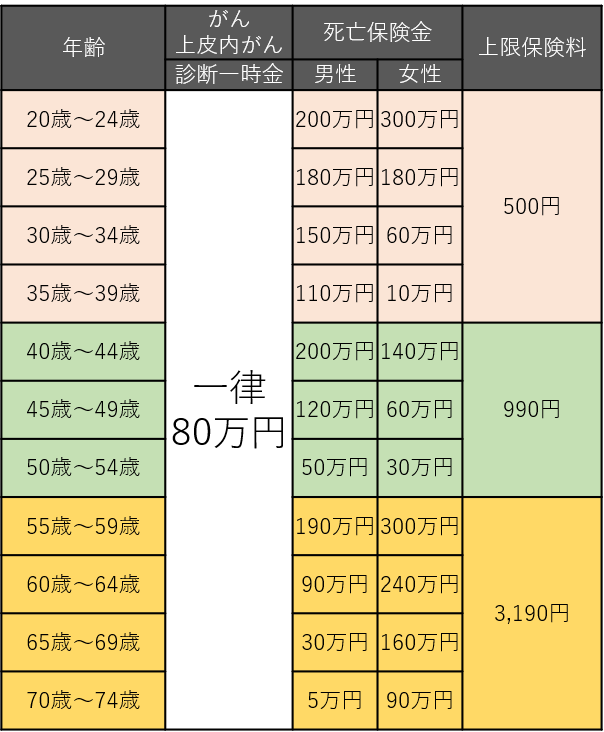

・死亡した場合 10~300万円(性別、年齢によって異なる)

死亡保険金が性別、年齢によって異なるのは、これによって「年齢ごとの公平性」を保っているからだろう。

例えば、この保険では20歳と39歳の保険料は同じ設定。(上限500円/月)

しかし、実際のところ、この両者では39歳の方ががんになる確率も、死亡するリスクも高い。

それなのに同じ保険料では不公平なので、死亡保険金に差をつけることでバランスをとっている。

次に「後払い」と「あたま割り」について。

本商品はがんと診断された時と死亡した時に支払い対象となるが、ある月に該当者が出た場合だけ、その費用を皆で負担する。

逆に該当者がいなければ、契約者の負担もない。

つまり保険料はゼロ。

これが話題になった。

とは言え、実際に契約が何万件も集まれば、ゼロということはほぼない。

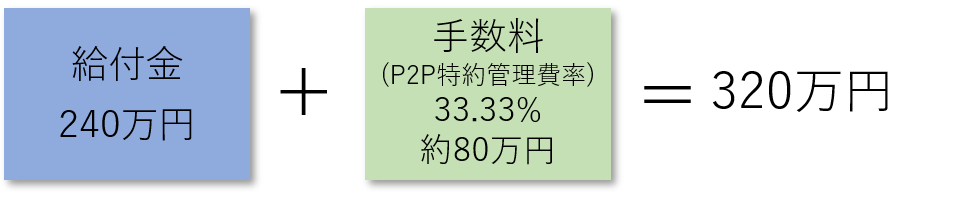

ここでは仮に、ある月に3人ががんと診断され、給付金を受け取ったとしよう。

がんと診断された場合、がん診断一時金80万円が給付されるので、保険会社が支払うお金は240万円(80万円×3人)ということになる。

この240万円に保険会社側の手数料、平たく言えば「儲け」を加えた金額を、契約者であたま割りにする。

この手数料は「P2P特約管理費率」と言われ、支払った給付金、保険金に一定の率で加算される。

その率は33.33%~53.85%

契約者の数が増えれば増えるほど率が下がり、2万人を超えると3.33%になる。

今の話題性から考えれば2万人くらいはすぐに集まるだろうから、基本的には33.33%が手数料と考えておけば良い。

この合計金額320万円を皆で割る。

2万人で割れば160円/月ということになる。

また、たまたま給付金請求がすごく多い月があり、1人あたりの負担が多くなった場合も、保険料の「上限」が設けられている。

保険料の上限

20歳~39歳 500円

40歳~54歳 990円

55歳~74歳 3,190円

これ以上を支払うことはないような仕組み。

なかなか斬新な商品だと思う。

では弱点を見ていこう。

参考:各社のがん保険を比較したい方には、

『がん保険 何で比較する?項目別 商品比較』

をご覧いただきたい

他社のがん保険の☆評価一覧は、コチラ

弱点1 若い人向けの保険、中高年には中途半端な保障内容

弱点と言うよりは、そういうマーケティング(戦略)なのだろうが、本商品は基本的に若い人向け。

保険に入ったことがない、なんか面倒くさい

という若者が「まず初めに入る保険」という印象。

がん診断80万円、死亡保障10~300万円という内容も「充実している」というほどではないので、中高年からすると、

追加するほどのものでもないし、かと言って、今入っている保険を切り替えるのにも弱い(今の保険の方が内容が良い)

という感想を持つ人が多いのではないか?

冒頭でも書いた通り、筆者も「応援」という意味で加入させてもらったが、既にがんも死亡保障もしっかり対策しているので(それが仕事なので当たり前だが)、本商品の保障は「あくまでオマケ」という感覚でいる。

弱点2 今後、「手数料競争」に発展するか?類似商品の登場

アリババが成功例を作っており、日本でも同種のモデルが産声を上げたので、今後二匹目、三匹目のドジョウがうようよと出てくるだろう。

各社が勝負できるポイントは「保障内容」と「手数料(保険料)」しかない。

前述の通り、本商品では実際に支払った給付金、保険金に「33.33%の手数料(P2P特約管理費率)」を上乗せして、それを契約者で頭割りしているが、今後出てくるものは、本商品を基準として、

保障内容を上回り

手数料は下回る

ことが予想される。

実際、アリババの手数料は8%とのこと。

1億件の契約という土台があるがゆえに成り立つ「低い手数料」ではあるが、下限がこのあたりと考えると、今後33.33%を下回るところが出てくることは容易に予想出来る。

特に今回、just in caseは自社の陣営に日本生命を引き入れた。

となると、第一生命、住友生命、明治安田あたりは黙っていない。

どこかのベンチャーと組んで、もしくは自前で同じことをやってくるだろう。

個人的にはフロントランナーに頑張って欲しいが、ユーザー目線に立てば

「急いで決めなくても、商品が出そろってからでも良いのでは?」

と思う人もいるだろう。

なお、実際に自分で入った感想としては「加入した時点ではお金はかからない」ので、加入のハードルは極めて低く感じた。

他社商品が出そろうまでは時間もかかるだろうから、とりあえず入ってみても良いかもしれない。

参考コラム:

商品の詳細に入る前に「そもそもがん保険って何?」という方は、

『保険屋の口車に乗る前に読みたい、がんと保険の真実』

をご覧いただきたい。

弱点3 完全な健康体でないと加入出来ない&健康告知が雑

先の通り、筆者自身でも加入したが、手続き自体は極めて簡潔。

生年月日、名前、携帯番号、メールアドレスを入れ、あとは健康告知(健康状態の申告)をするだけ。

クレジットカード情報を入れ、最後にメールアドレスに届く確認メールを認証して終わり。

住所すら入力しないことには少々驚いたが、とにかく手間がなく、スムーズに手続きできることに苦心してシステムが組まれている。

このあたりも若者シフトだろう。

ただ、一つだけひっかかるポイントがあった。

自身の健康状態を告知する項目で、以下のことを聞かれるのだが、全て「いいえ」でないといけない。

一つでも「はい」があると加入出来ない。

1 今までに、がんにかかったことがあるか?

2 最近3か月以内に、病気または病状で、医師の診察・検査・治療・投薬のいずれかを受けたか?

3 過去2年以内に、健康診断・人間ドックを受けて、検査結果の異常(要再検査・要精密検査・要治療)を指摘されたことがあるか?

4 現在、入院中(入院に準ずる自宅療養を含みます)もしくは入院を予定している、または日常生活で他人の介護が必要な状態か?

5 最近3ヶ月以内に、医師や家族から入院を勧められたことがあるか?

6 過去2年以内に、病気の治療のため継続して7日間以上入院し現在もその病気を治療中か?

7 過去5年以内に「脳疾患」又は「心臓疾患」で医師の診察・検査・治療・投薬を受けたことがあるか?

通常の生命保険であれば、何かに該当して「はい」がついても、その詳細を聞いて加入の可否を判断するが、本商品は「はい」がある段階で加入出来ない。

かなり健康な人でないと加入出来ず「診査は厳しめ」ということになる。

だが、それ自体は保険会社のスタンスなので別に構わない。

また、本商品は

「払った分」は皆で負担する

というルールなのだから、健康状態の悪い人が入ってくることは全体にとっても好ましくない。

ただ、筆者の個人的な感想としては「告知が随分雑だな。」とは感じる。

例えば質問2の「最近3ヵ月以内に病気または病状で、医師の診察・検査・治療・投薬のいずれかを受けたか?」という質問。

風邪でもダメなのか?という素朴な疑問が浮かぶ。

サイトの文章中には注1、注2という注意書きがあり、そこをクリックすると該当する病気一覧などが出てくるが、明確に「風邪、インフルエンザ、虫歯などは対象外」とは書いていない。

「はい」なのか、「いいえ」なのか、迷う人も多いだろう。

また、3の「3 過去2年以内に、健康診断・人間ドックを受けて、検査結果の異常(要再検査・要精密検査・要治療)を指摘されたことがあるか?」

これも不親切。

健康診断を受けていない人はどうすれば良いのか?

受けていないのであれば「指摘されていない」ということで「いいえ」で良いのか、それとも、そもそも健康診断を受けていない人は、加入出来ないのか?

そのあたりが明確ではない。

もちろん、このあたりをしっかりやろうとすると、文章が複雑になり、手続きをしている人が「何だよ、面倒くせーな」と途中で止めてしまうリスクがある。

それも分かるのだが、本商品が初めて保険に入るような若者を対象にしているのであれば、告知などしたことがない人が多いはず。

もうちょっと丁寧でも良い。

簡潔さを優先させるあまり、不親切になってしまっている印象を持った。

以上、些細な弱点はあるものの、いぜれにせよ、筆者は本商品を高く評価する。

just in caseの代表である畑氏は京都大学数学科出身のアクチュアリーとのこと(保険数理士)

アクチュアリーは保険のリスク解析や保険料計算などを専門的に行う人たちで、その資格を得ることは弁護士、医師より難しいと言われる。

保険会社にいれば年収2~3,000万円は固いし、外資なら5,000万円くらい貰えるという話も聞く。

そのような人が高収入を捨て、少額短期保険会社を設立し、旧態依然とした保険業界を根底から変えるような商品を作った。

この業界の人間であれば、それがいかに凄いことが分かる。

とは言え、先行するアリババ(実際の提供は子会社のアント・フィナンシャル)の相互宝との差は激しい。

相互宝では個人のスコアリング(アリババが持つユーザーデータを偏差値化したもの)を採用し、ある一定以上の偏差値の人でないと、この保険に加入出来ない。

健康告知だけでなく、今までの支払い情報(滞納がないか?等)や、勤務先、収入、家族構成などでも契約者をチェックしているのである。

聞くところによると、自己申告の健康告知なんかよりは、このような偏差値(普段、どんな生活を送っているか?)の方がよっぽどあてになるらしい。

すなわち、ちゃんと支払いをして、良い企業に勤めている人はたとえ持病があったとしても、「不真面目で健康な人」より病気や死亡のリスクが低いということ。

また、相互宝では、請求事例を契約者間でチェックし、支払いの有無を決めるような「民主的」な仕組みもあり、独自の境地にたどり着いている。

日本版「相互宝」とも言える本商品も、新しいアイディアで今までにないような商品に進化させていって欲しい。

久しぶりにワクワクする商品に出会った。

比較した方がいい他社商品

今のところ類似商品なし

改定履歴

・2020年1月31日 初稿

参考:各社のがん保険を比較したい方には、

『がん保険 何で比較する?項目別 商品比較』

をご覧いただきたい

他社のがん保険の☆評価一覧は、コチラ