提供会社:日本生命

商品名:ロングドリームGOLD3

選べるドリーム2

賢者の布石3

ロングドリームGOLDNEO

ロングドリームGOLD

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』

この保険の弱点はここだ!!

一時払系(まとめてお金を払うタイプ)としては、日本生命の看板商品だろう。

日本生命本体だけでなく、提携している銀行の窓口でも販売されている。

商品としてはシンプルで、

1 お金を預ける

2 それを米ドルか豪ドルに換える(その時のレート)

3 加入時に決まった利率で運用していく

というもの。

その運用の課程において、

1 毎年利息を受け取れる(受け取らずにそのまま運用することも可能)

2 その利息を「生前贈与」として、子供や孫などに渡すことも出来る

3 日本円ベースでの「ターゲット」を設定し、自動的に利益確定する

4 死亡時には「円(支払った金額)」での保険金を保証する

と言った機能もある。

ターゲット機能については、他社の同種の商品でも導入されている場合が多いが、一応解説しておくと、こんな感じ。

例:1,000万円を預ける。しかし、預けた当人はそこまで積極的にリスクをとって運用したいわけでもなく

「1,000万円が1,100万円(110%)くらいになれば良いなぁ」

という程度にしか思っていない。

このような場合、ターゲットとして110%を設定する。

すると、米ドル(もしくは豪ドル)で運用している間に、急激な円安(1ドル120円など)などがすすんだ時に

「今、ドルから円に戻せば1,100万円を超えるんじゃない?」

というタイミングで自動的に円に転換(円転)してくれる。

その瞬間に1,000万円 → 1,100万円(110%)になり、10%の利益が確定する。

これがターゲット機能。

110%程度で設定する人が多いが、多少欲があるなら120%、130%くらい。

逆に長期で運用をしたいので、勝手に円に戻されては困る。という人は200%(実際には実現できないようなターゲット)を設定しておくことになる。

これがターゲット機能。

また、本商品で特徴的なのは、

4 死亡時には「円(支払った金額)」での保険金を保証する

という機能。

この手の商品は通常、死亡時の保険金はドルベースでの支払いになる。

例えば1,000万円を預ける。その時に1ドル100円だとして、10万ドルに変換される。

運用を続け、3年後に10万5,000ドルになっていたとする。

この時に死亡。

すると、保険金はあくまで「10万5,000ドル」となり、日本円でいくらになるかは、その時の為替次第となる。

加入時と同じ1ドル100円であれば、死亡保険金は1,050万円なので、多少は増えている計算。

逆に1ドル90円などになっていれば、日本円での保険金は945万円となり、減ってしまう。

つまり外貨にすることにより、保険金が変動してしまうので、死亡時には保険金が増えるか減るかはその時に運次第ということになる。

他社ではこれが一般的だが、本商品では

預けた金額を死亡時に「保証」すること

が可能となっている。

なお、この「保証」は選択制で、保証してもらっても、そうでなくても(死亡時はドルベース)でもどちらでも良い。

ちなみに円での保証を付けると、利率が下がる仕組み。

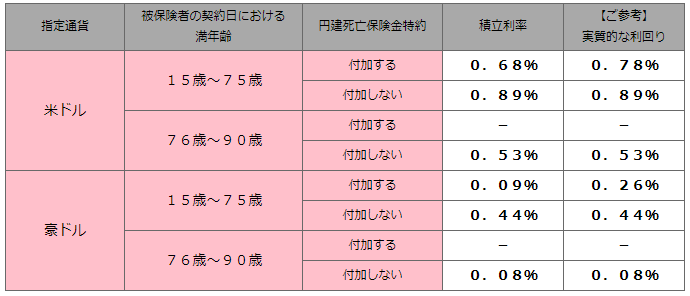

例えば、2020年5月16日現在では以下のようになっている。

米ドル(15~75歳)では円の保険金を保証する場合0.68%、保証しない場合、0.89%となっており、0.21%ほど利率が下がる。

要は為替リスクを日本生命側が負う代わりに「手数料」として0.21%が取られていることになる。

1,000万円預けたとすれば、その0.21%は約2万円。

年間2万円のオプション料を払って「円の保険金を保証してもらっている」と考えれば分かりやすいだろう。

他社のライバル商品に比べれば、このような色々な選択肢が用意されている分「小技」が効いている印象。

以上、ここまでが商品解説。

それでは弱点を説明していきたい。

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』

弱点1 利率が低い

まあ、今の状況(コロナの影響)では仕方ない部分があるが、利率が低い。

ちょっと前には2%、3%が当たり前だったことを考えると、米ドルで0.89%、豪ドルで0.44%(15~75歳の場合、かつ円建死亡保険金特約を付加しない場合)はちと寂しい。

当たり前の話だが、為替は動く。

そのリスクを考えれば、せめて、2~3%程度の利ザヤは欲しい。

なお、この0.89%というのは他社に比べれば「頑張っている方」ではある。

酷いところでは0.3%台などに落ちているので、それらに比べれば「マシ」であることは事実。

また、豪ドルに関しても、他社ではの軒並み「取扱停止」となっているのに、本商品ではまだ受け付けている。

そのあたりは、やはりニッセイの底力だろう。

だけど、それでもね・・・

やはり、為替リスクを取る以上は、もうちょっとリターンが欲しい。

筆者なら、この利率ならやらない。

弱点2 解約時の「市場金利調整」がエグい

このような外貨建の一時払商品には、解約をした場合「市場金利調整」というものがされる。

本商品の場合、それがライバル商品より「エグい」

まずは、市場金利調整について解説しよう。

市場金利調整とは、契約時の利率と、解約時の利率(解約時に新たに契約した場合の利率)の「差」によって、返戻金が増えたり、減ったりする仕組みである。

例:Xさんが、1,000万円を予定利率2%で契約。その後、解約。

まず契約時、日本生命としてはXさんに対して2%のリターンを払えるという算段がある。

本商品の運用は主にアメリカ国債(豪ドルの場合は、オーストラリア国債)で行っているので、つまりはそれが2%以上で回る(運用出来る)という確信があるわけだ。

実際にはXさんのために、2%以上の利回りがある米国債を抑えているということ。(厳密にはXさんのためだけでなく、その時期の他のお客さんのものも含めて大量の米国債を購入している)

これを数年後に解約するとどうなるだろうか?

例えば今(2020年5月)に解約したとしよう。

今の利率は先ほどの図の通り、0.89%

そうなると、日本生命はこう思う。

「今のお客さんは0.89%で良いわけだろ?で、Xさんが解約するなら2%の米国債が余る。それを今の客に渡せば2%と0.89%の『差(1.11%)』が浮くから儲かるね!!」

日本生命としては嬉しいわけだ。

そのため、返戻金が「上乗せ」される。

1.11%の利ザヤが出る代わりのお礼というわけ。

この制度は基本的に、同種の商品(外貨建一時払)にはどこの会社でもある。

しかし、日本生命が他社とちょっと違うのは、今の利率に+0.3%を上乗せして計算するということ。

他社 2% と 0.89%

日本生命 2% と 1.19%(0.89%+0.3%)

となる。

差が大きければ大きいほど、保険会社の利ザヤが大きくなるから、返戻金の上乗せは大きくなる。

しかし、本商品の場合、自動的に0.3%分が割引かれてしまうので、その分、契約者は損をしていることになる。

が、この場合、まだ増えるているので良い。

逆に「減る」場合が恐い。

2%で契約。解約時の利率が3%。

こんなケースを想定してみよう。

日本生命からすれば、こう思う。

「いやー、解約して2%の債権余っちゃったけど、今は3%だろ?売れねーよ。こんな悪い条件のもの」

と。

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』

要は3%の債権が普通の時代に2%の債権なんて見向きもされないわけで、当然、評価損が出る。

その分は契約者が負う。

解約返戻金が減ってしまうのである。

が、ここでも+0.3%ルールがある。

2%と3.0%ではなく、本商品では2%と3.3%となり「差」がより一層開くのである。

当然、その分、返戻金が減る。

この+0.3%ルール。意外とエグい。

パンフレットにはシレっと書いてあるが、

・そもそも市場金利調整をちゃんと理解しているか?

・他社では+0.3%がない場合が多いことを知っているのか?

などなど疑問は尽きない。

なお、現在の利率は0.89%。

他社の同種の商品よりは「高い」が、今までの推移からすれば相当低い。

今後、短期的にはさらに下がるかもしれないが、長い目で見れば解約時にはこれよりも高い利率になっている確率の方が高いし、そして、更にそこに+0.3%されてしまう。

今入れば、解約時に市場金利調整が重くのしかかる可能性が大きいだろう。

弱点3 銀行から入る必要があるか?

本商品は日本生命のセールスレディーも売っているが、主に銀行の窓口で販売されていることの方が多い。

しかし、銀行の窓口から入る理由があるだろうか?

パンフレットを見ると、本商品は相続税対策に重点を置いてメリットが解説されている。

主に2つある。

1 保険金の非課税枠利用

2 生前贈与

1に関しては、相続財産を受け取った場合、それが保険金であれば

500万円 × 法定相続人

までは非課税というルールがある。

例えば、相続人が妻と子供一人、こんな場合、500万円×2人=1,000万円までは、保険金であれば非課税となる。

現金なら課税されてしまうものが、「保険金」になっただけで非課税となるので、これは美味しい。

資産家であれば、いの一番にやる対策である。

本商品も、そのニーズに対応したもので、銀行にある預金を、日本生命に預け直すだけで保険となる。

また、保険金を円で保証するような機能もあるので、死亡時に預金が目減りすることも防げる。

恐らく、銀行の窓口では「保険にしておけば非課税です」というようなトークで高齢者を説得しているのだろう。

次に2。

こちらも相続税対策。

例えばお金を持っているおじいちゃんが、子供や孫に生前に資産を贈与する。

1人あたり年間110万円までは非課税なので、生きているうちに自分の財産を次の世代に移すのである。

これも資産家はよくやっていることだが、本商品でも「毎年の運用益」を子供や孫たちに渡すプランを用意されている。

要は毎年現金を贈与しなくても、大きな資産があれば、その運用益(金利のようなもの)を渡すことで、贈与をするわけである。

現金で贈与を行う場合、本来であれば贈与契約書を作って、双方(親、子など)の捺印署名などを必要。

相続税の調査が来た時に、このような書面を作っていないことを理由に、贈与分が否認されるということも多々ある。

しかし、保険にしておけば、間違いなく毎年贈与されるし、毎年の贈与契約書がなくても、スタート時の生命保険契約があるので、

「初めから、毎年贈与する意思があった(保険契約に双方のサインがあるため)」

と証明できる。(なお、これとは別に一応は毎年の贈与契約書を作っておいた方がベター)

保険金の非課税枠と、贈与対策。

本商品はこれらのことをかなり意識して開発されている。

しかし、話は戻るが、このような対策を銀行の窓口の担当者に言われてやるべきなのだろうか?

そもそも、本当に相続税がかかるのか?

筆者は相続税対策で資産家と話をすることも多いが、ちゃんと精査すると「相続税はかからない」もしくは「かかったとしてもわずか」ということが少なくない。

例えば、自宅なども小規模宅地等の特例を使えば、その評価金額を大きく下げること出来る。

自分がどれくらいの財産を持っているのか?

それぞれにどのような減税の方法があるのか?

それらの全体像を知った上で「相続対策」を行う必要がある。

銀行の窓口で

「預金が〇千万円、ご自宅が〇坪ですか?うわー、相続税大変ですねぇ」

「せめて、預金を保険にしておいたらどうですか?」

などと言われ、それを真に受けてこの手の保険を契約する人も多い。

筆者が相談を受けた中には、銀行の「相続税対策」をやり過ぎて、自分の老後の生活費が足りなくなった。などという笑えない話もある。

相続対策のある一面だけを切り取ったような話に乗るのは危険だ。

また、銀行の窓口担当者は銀行のサラリーマンなので、どうしても2.3年周期で移動する。

実際に死亡した時、解約する時には加入時の担当者はいない可能性の方が高い。

また、後任の担当者がレベルの高い人であれば良いが、こればかりは運で、ロクでもないのに当たると、前の契約を解約させてまで新しい商品を勧めたりする。(これは銀行窓口だけに限らず、どの金融機関にもある話だが・・・)

まずは相続や資産運用の全体像をしっかりと自分自身で把握してからやるべきだろう。

そのためには2,3年でコロコロ変わる「窓口」より、相続税に強く、更には長期間フォローしてくれる税理士やFPなどに相談をした方が良いのでは?とは思う。

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』