提供会社:PGF生命

商品名:新・フォーライフカレンシーNext

ライフロング・セレクトPG3

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』

この保険の弱点はここだ!!

保険というよりは、ほぼ定期預金のような商品。

PGF生命は正式名称はプルデンシャルジブラルタファイナンシャル生命と言い、米系のプルデンシャルグループの1社。

主に銀行の窓口で販売する商品の開発を担当している。

そのため、本商品も色々な銀行の窓口(保険相談)などで販売されていて、扱っている銀行によって

新・フォーライフカレンシーNext(三菱UFJ)

ライフロング・セレクトPG3(新生銀行など)

と名前が違うが、中身は同じ。

一時払した保険料を、円、ドル、ユーロ、豪ドルのどれかで運用していく。

加入時に利率が決まり、それが10年間もしくは15年間続く。

なお、2020年5月現在、円、ユーロ、豪ドルは取扱停止で、ドルのみ申込が可能となっている。

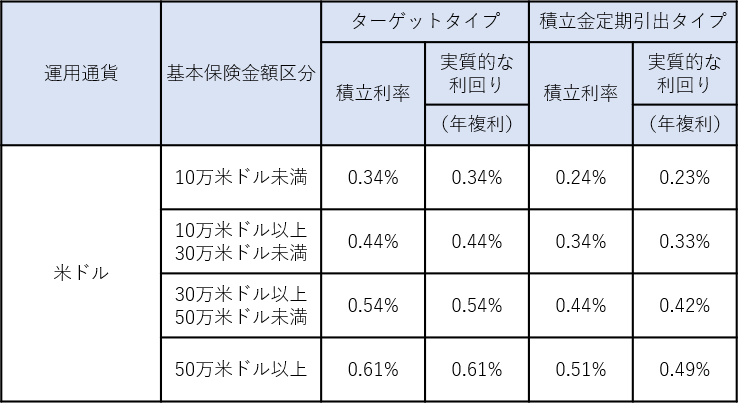

利率は以下の通り(2020円5月14日現在)

この商品は、アメリカの国債「米国債」を使って運用を行っているのだが、昨今のコロナ禍で米国の金利も下がっており、それに伴い米国債の利回りも低下している。

その影響を受けて、本商品の利率もダダ下がり。

数年前には2~3%程度の利率があったのに、この有様である。

この商品のように「中身はほぼ定期預金」なのに「保険」という商品にはあるニーズがある。

それが生命保険金の非課税枠で、お金を現金ではなく「保険」として受け取ると

500万円×法定相続人

までは非課税となるのである。

例えば、妻と子供2人、3人の法定相続人がいる場合、500万円×3人=1,500万円までは「保険金」ならは非課税となる。

そのため、高齢者がこの商品のようなものに加入し、預金を「保険化」しておくのである。

同じような商品で日本円のもののあるが、ドルの方が利率が良いので、ちょっと前まではドル建が人気があった。

また、本商品には「ターゲットタイプ」と「積立金定期引出タイプ」の2つがある。

・ターゲットタイプ

「ターゲットタイプ」は、120~200%の間で設定出来て、

今、全てを精算して日本円にしたら、元本の〇〇〇%になる

というタイミングを逃さずに、外貨を自動的に円に換えてくれるもの。

例えば1,000万円を入れて、ドルで運用をする場合を想定してみよう。

これをドルに換える。ここでは分かりやすく1ドル100円、利率を1%とする。

1,000万円 → 10万ドル

になり、これが年1%で運用されていく。

1年後に10万ドルは10万1,000ドルになる。ここに急に円安(1ドル=120円)が来た。

そうなると、瞬間風速的ではあるが、今すぐに日本円に戻せば1,212万円になる計算。

この契約をしていた人が、

「私は多くは望まない。為替で大きき損をするのも嫌。元本が120%になるなら凄い嬉しい」

こんな程度でこの商品に加入して、ターゲットとして120%を指定しておいたなら、運用はこの時点で終わり。

すぐに1,212万円の日本円をゲットできる。

これがターゲット機能。

主に高齢者向けの機能で、低金利にうんざりしている資産家には人気があるようだ。

ちなみに銀行の担当者に聞くと、120%が一番多く、わりと3,4年でそれを達成できるので、そうすると

もう一周しましょう!!(もう一回契約してもらって、また120%を目指す)

と提案するらしい。

銀行は再び、販売手数料を得られる。

別に契約者が損をしているわけではないが、何ともセコイ話だな。と感じた。

・積立金引出タイプ

毎年の運用益を「お小遣い形式」で受け取れる。

元本が増えても、それをすぐに取り崩してしまうので、運用の面からすると効率は悪いのだが、高齢者が持っている資産を目減りさせずにお小遣いが受け取れる。という点から人気があるそうだ。

こちらを選ぶと、毎年利益を手にしてしまうので、元本は増えない。

さて、ここまでが商品の概要。

ここから弱点に入る。

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』

弱点1 予定利率が無茶低い!!

まあ、今はやめておいた方が良い。

利率が低すぎる。

50万米ドル(日本円で約5,400万円)あずけて0.61%

本商品は為替リスクがあるので、為替そのもので0.61%の利益など吹き飛んでしまう。

ちょっと前なら2%台が当たり前だった。

今やるべきではないだろう。

このコロナの影響が収まるまで、2,3年は待った方が良い。

弱点2 解約控除がある

本商品、早期に解約すると解約控除という手数料を取られる。

保険会社は保険を契約する際、まず色々なコストが先出しとなる。

まず、この商品を販売する銀行に支払い販売手数料。更に保険会社側の事務コストなどがあり、つまりは契約が始まった段階では保険会社は赤字なのである。

それを、長い運用期間の中で回収していく。

そのため、早期に解約をされると困るので、

「じゃあ、手数料を頂きますね」

ということになる。

上記はパンフレットから抜粋したものだが、1年未満であれば7%、そこから時間の経過にともない減っていき、9年経過すれば0.7%。10年後以降はかからない。

要は「10年以内の解約は勘弁して下さいよ」ということだろう。

また、これとは別に市場価格調整というものもある。

これは損する場合もあれば、得する場合もある。

例えばこんな例、Aさんが本商品に加入、加入時の利率が2%

そこから数年、今のコロナ禍により生活が苦しくなったAさんはこの保険を解約することにした。

この時、重要になるのは「今の利率」である。

今の利率とは「今、新たに加入したら何%か?」ということ。

本商品は預ける金額によって利率が変わるが、ここでは0.34%だとする。

保険会社としては、今のお客さんには0.34%のリターンを与えれば良いのだが、そこに2%という好条件のAさんが解約を申し出てくれた。

もともとAさんには「2%のリターン」が出せるように米国債を抑えておいたので、Aさんがこの権利を放棄してくれるなら、これを今の新規のお客さん0.34%に割り振れば、その差額(2%-0.34%=1.66%)が丸々儲かる計算。

保険会社としては「美味しい」

そのため、解約した際にプレミアム(特典)をつけて、返戻金をちょっと増やして返す。(ここから先ほどの解約控除が取られる)

逆に上がっていた場合が恐い。

Aさんが入った時の2%より、米国経済の景気が良く、今入ると3%。

そんな状況だと、保険会社は困る。

「えー!!2%の権利なんて、返されても困るよー、今は3%が当たり前なんだから!!」

ということ。

2%は今の市場(3%)では、価値が低い。

その分の損失はAさんに負ってもらうしかない。

そのため、返戻金は減る。

これが市場価格調整の仕組み。

で、今の利率。

弱点1でも書いたが相当に低い。

将来どうなるかは分からないが、常識的に考えて、解約をする時に「今より低い(つまり得をする)」ことは考えにくいだろう。

むしろ、今より利率が上がってしまい、今の利率の差が大きくなって、

えげつないほどの市場価格調整を取られる可能性

の方が高い。

この点からも「今はやめておいた方が良い」となる。

弱点3 銀行から入る必要があるか?

そもそも論になってしまって申し訳ないが、この手の商品に銀行から入る必要があるだろうか?

相続や資産運用の相談に親身に乗ってくれたとしても、銀行員は会社員で必ず2,3年おきの定期異動がある。

もちろん後任に引継ぎはするだろうが、細かい事情までは伝わらない。

資産運用は息の長い仕事である。

2,3年でコロコロと担当者が変わるようでは困る。

出来るだけ長い間、可能であれば一生涯付き合ってくれる方がありがたい。

また、本商品は「保険金の非課税枠」を利用する目的で販売されることが多い。

そのことは冒頭で述べたが、銀行の窓口担当者は猫も杓子もこのトークばかりで、

本当に相続税がかかるのか?

ということをしっかりと調べずに販売されているケースが多い。

そもそも相続税がかからない程度の財産であれば、わざわざリスクを取って、こんな外貨建の商品に資産をうつす必要はないだろう。

まずは、相続に強い税理士やFPに相談をして、

・本当に相続税がかかるのか?

・かかるとしたらいくらなのか?

ということを確認した上で、必要であれば、資産の「保険化」を検討すれば良い。

保険、非課税、それ良いね!!

と短絡的に考えずに、まずは相続に関する大きなデザインをしてから「細かい部分(保険)」を考えるべき。

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』