提供会社:メットライフ生命

商品名:USドル建終身保険 ドルスマートS

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

「USドル建終身保険 ドルスマートS」はメットライフが販売するドル建終身保険。

現時点では、一番良いドル建終身保険ではないか?

他社と比べて優位な点は以下の3つ。

1 利率が変動制。但し最低でも2.5%が保障される

2 通常型と低解約返戻金型の2つがある

3 がんの特約などが用意されている

うーん、流石メットライフと言うべきか、なかなか良いところを抑えてきている印象。

大きいのは1の「利率が変動する」というところだろう。

「変動」自体には良し悪しがある。

上がるぶんには良いのだが、下がることもあるので、ある意味ではリスクだ。

しかし、本商品では最低ラインとして2.5%が保障されている。

注:2021年2月2日現在。ちなみに昨年8月までは3.0%が保障されていた。

ちなみに2021年2月2日現在の予定利率は2.77%となっている。

なお、本商品とライバル関係にある各社の商品の利率は以下のような感じ。(2021年2月現在)

予定利率 固定制

ソニー生命 非公表 注:恐らく2.5%前後かと思われる

プルデンシャル生命 2.5%

ジブラルタ生命 2.5%

予定利率 変動制

マニュライフ生命 1.95%

現状ではメットライフの2.77%が際立っていて、ライバルに対して一歩リードというところだろう。

参考コラム:ドル建商品の比較検討はこうすれば良い!!

なお、予定利率2.77%と言うと、今の円建ての商品では考えられないくらい「高い」と感じる人が多いだろうが、筆者のようにこの業界が長い人間からすると、

「2.77%か、随分下がったな・・・」

という印象を持つ。

昔は4%、5%が当たり前だった。

この理由はアメリカの金利が下がっているから。

金利が下がれば、保険の運用の基礎となる国債の利回りも下がる。

ドル建保険は主に米国債で運用されているので、その利回りが低下は、予定利率の低下につながる。

(すぐに反映されるわけではないが、1年程度では影響してくる)

だが、今後、昔のように予定利率4%、5%の時代が再びくるかどうか。

これは誰にも分からない。

筆者のあくまで個人的な感想としては、

「しばらくはダメだが、長い目で見れば再びあがる(米国債の利回り上昇=予定利率の上昇)のでは?」

と思っている。

アメリカは景気が良くなれば、多少無理をしてでも「金利を上げる」

そのため、このコロナ禍が収まり、景気が上向けば、少なくとも「今よりは」上がるのではないだろうか?

その点、本商品であれば、まず現状ライバルと同程度の2.5%を維持をしつつ、将来、米国債の利回りが上がれば、理論上は4%、5%になることもあり得るので、なかなか良い商品だな。とは思う。

また、低解約型(保険料を支払っている間に解約をすると大きく損をする。その分、保険料が割り引かれる。)を用意していたり、がんと診断された時に保険金を受け取れるオプション(特約)などもあり、保障内容も充実している。

このあたり商品構成はジブラルタによく似ている。

ジブラルタ生命 米国ドル建終身保険&米国ドル建終身保険(低解約返戻金型) ★★★★☆

今のところ2強という印象。

それでも角度を変えると弱点がないわけではない。

各社の外貨建終身保険の☆評価一覧は、コチラ

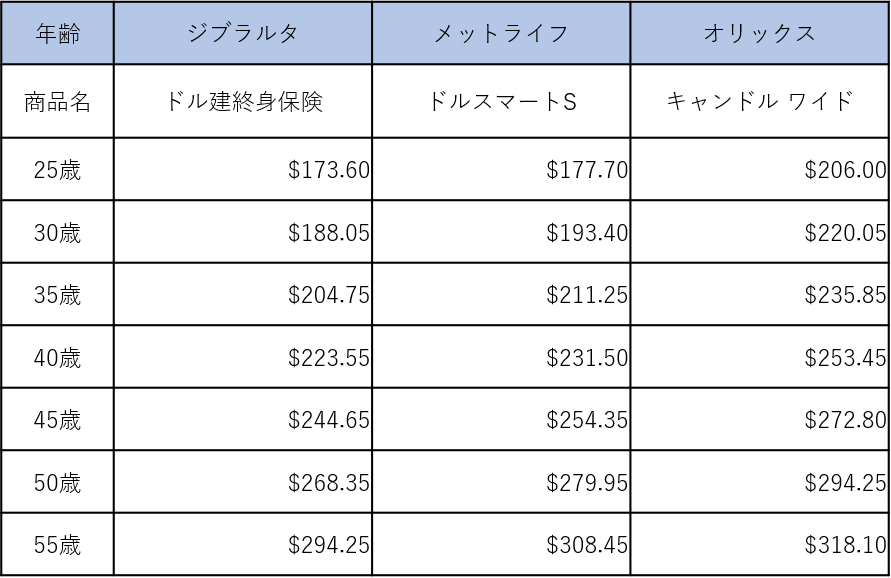

弱点1 保険料が「少しだけ」高い vs ジブラルタ

これは一覧を見て貰うほうが良いだろう。

・ドル建終身保険

・保険金 5万ドル

・男性

・10年払

・低解約型+疾病払込免除「なし」

以上の条件で現在のドル建保険のメインプレイヤー(メットライフ、ジブラルタ、オリックス)の3社を比較してみた。

なお、プルデンシャル、PGF生命に関しては、ジブラルタ生命と同じ「プルデンシャルグループ」であり、予定利率も保険料もほとんど変わらない。

そのため、ジブラルタ=プルデンシャル、PGF生命だと思って良い。

この保険料比較は、「5万ドル 10年払込」という条件のもとではあるが、ジブラルタに比べると、どの年齢でもメットライフの方が「少しだけ」高い。

僅差ではあるものの、恐らく、コスト構造(保険に関わる費用など)が、ジブラルタの方が効率的なのだろう。

もちろん、これらは年齢、性別、払込期間などによっても異なるのだが、どの条件でも全体的にジブラルタの方が勝っている印象。

なお、保険料の高い安いという議論には、実は2つの論点がある。

保険金に対して、という視点と、解約返戻金に対して、という視点。

保険金に対しては単純な話で、「いくら支払って、死亡した時にいくら貰えるか?」ということ。

先の保険料比較のグラフで言えば、例えば30歳 男性の場合、

ジブラルタ 188.05ドル

メットライフ 193.40ドル

となる。これを10年間支払うと、5万ドルの保険が終身で保障される。

支払い総額は、

ジブラルタ 22,566ドル

メットライフ 23,208ドル

となるので、642ドル、日本円でおおよそ6~7万円程度の「差」がある。

しかし、死亡した時に受け取るのはどちらも5万ドル。

であれば、「支払う金額は安いほうが良いよね」ということになる。

次に解約返戻金。

こちらは、「いくら支払って、解約した時にいくら受け取れるか?」という観点で考える必要がある。

先程の保険金は、あくまで保険として、つまり「死んだ時」の話だが、解約返戻金は自分が元気なうちに受け取れるので、「生きている時」の話である。

トータルの仕払金額は、

ジブラルタ 22,566ドル

メットライフ 23,208ドル

であるが、これがどの程度増えるのか?

実はここではメットライフの方の方が「恐らく」良い。

恐らく、と言うのは、あくまで予想であり断言は出来ないから。

ジブラルタの予定利率は2.5%、メットライフは2.77%(最低保証2.5%)である。

そのため、ずっと2.5%のジブラルタと、最低保障2.5%で「上振れ」するメットライフ。

今後何十年間も同じ2.5%である可能性もゼロではないが、現時点でも2.77%であるので、恐らくメットライフの方が「増える」だろう。

そういう意味では、

・保険(保険金)としてはジブラルタの方が良い

・しかし、貯蓄(解約返戻金目的)としてはメットライフの方が良い

と言える。

弱点と言うよりは、商品の特性の話ではあるが、本商品はあくまで保険であり、その目的は「死んだ時の保険金を残すこと」だろう。

そういう意味では、保険料は安いに越したことはない。

弱点2 保険金支払い時、解約返戻金受取時の為替手数料が高い

些細な弱点(デメリット)だが、本商品の場合、保険金や、解約返戻金を受け取る時に

1ドルあたり0.5円の為替手数料を取られる。

対してジブラルタ、マニュライフ、ソニーなどのライバルは0.01円

例えば5万ドルを1ドル110円で受け取った時、メットライフでは

5万ドル × 109.5円 =547万5,000円

となるが、他社では

5万ドル × 109.99円=549万9,500円

となり、24,500円ほど違う。

細かい話ではあるが、5万ドルに対して24,500円(1ドル110円で223ドル)は0.45%にあたる。

たかが為替手数料ではあるが、言い換えれば返戻率が0.45%下がることと同じ。

別にこんなところで手数料を抜かなくて良いのでは?と感じる。

この商品の弱点、こう考えろ!!(解決編)

率直に言って、良い商品だと思う。

この商品に入ると言われ、特に反対する理由はない。

弱点1で「ジブラルタの方が保険料が安い」ということを指摘はしたが、その差はわずか。

弱点1の項でも述べたが、「保険を用意する」という観点で言えば、保険料は安い方が良い。

しかし、本商品は予定利率が「上振れ」するので、将来の解約返戻金の「上昇率」はジブラルタより期待出来る。

そういう意味では甲乙つけがたい。

「保険は保険、子どもたちに残してあげるお金だがら、私が絶対解約しない」

と言い切れる人はジブラルタの方が良いが、実際問題、老後にはどんなことが起こるか分からない。

何かしらの理由で、保険を解約することもあり得る。

そのような場面を想定すれば、メットライフの方に軍配が上がるだろう。

保険料の差もごくわずかであるので、解約返戻金期待でメットライフにするのも悪くない気もする。

比較した方がいい他社商品

ジブラルタ生命 米国ドル建終身保険&米国ドル建終身保険(低解約返戻金型) ★★★★☆

参考コラム

同じ3%でも何故違う?「超」わかりやすい!!予定利率と利回りの違い!!

各社の外貨建終身保険の☆評価一覧は、コチラ