提供会社:みどり生命

商品名:みどりの終身 メモリアルⅢ

この商品の弱点はここだ!!

なかなかマニアックな保険会社であるが、みどり生命は、冠婚葬祭大手のベルコ資本の保険会社。

ベルコでは、◯◯友の会(提供エリアによって名前が異なる)というような互助会を組織しており、この会に入っていると

・生前に積み立てたお金を自身の葬儀費用に充てられる

・葬儀場、結婚式場などで割引サービスを受けられる

というサービスが受けられる。

この会の会員向けに死亡保険を提供しているのが「みどり生命」

かなり限定的なマーケットに対して、商品を開発・販売しているため、一般的な保険代理店(保険ショップ)などでは、ほとんど見かけることはない。

商品は全て

無告知

を売りにしており、加入時に健康状態に関する報告をする必要はない。

そのため、極論すれば余命宣告をされているような方でも入ることは可能。

しかし、保険会社側もその対策を取っており、本商品では加入してから3年間は病死での死亡保険金は「払い込んだ保険料のみ」となっている。

つまり、加入してから3年間は病気で死亡した場合には、それまでに自分が払っていた保険料しかもどって来ないので、保険としての意味はない。

但し、交通事故などが原因の「災害死」の場合は保険金がおりる。

病死 → 3年以内は保険金なし(払った保険料は戻ってくる)

災害死亡 → 当初、約束した保険金が受け取れる

これがルールとなっている。

保険金ごとに

・80万円コース

・100万円コース

・150万円コース

・200万円コース

の4つがあり、当然ながら保険金が多いほど保険料も高くなる。

払込期間は、契約年齢ごとに決まっており、

30~80歳 10年、20年の短期払も選択可能

60~85歳 100歳払込

となっている。

つまり、60~80歳は「10年、20年の短期払」、「100歳払込」のどちらでも選択可能だが、30~60歳までは「10年、20年の短期払のみ」、逆に80~85歳は「100歳払込」しか選べないということになる。

なお、本商品とは別に「みどりの終身Ⅲ」というものもあり、両者とも内容は極めて似ているが、一応は別商品となっている。

以上が商品概要。

それでは弱点の解説に入る。

弱点1 3年間は保険がない

冒頭でも述べたが、加入してから3年間は保険がない。

死亡しても自分が支払った保険料が返ってくるだけなので、「保険」としての意味はないだろう。

但し、これは保険会社からすれば「仕方がない」処置でもある。

無告知であるため、どのような病気を持った人が入ってくるか分からない。

例えば、余命1年と宣告されているような方が、本商品に入った場合、その宣告通りに亡くなれば保険会社は大損である。

保険会社の大損は、しいては契約者全体の損。

結局、その保険金の原資は、他の契約者の保険料だからだ。

そのため、この3年間は「様子を見る」ための期間でもある。

他社の「無告知」の商品でも、このような「経過措置(様子見期間)」はある。

他社では2年のところが多いが、本商品では3年となっており、その点も弱点と言える。

弱点2 基本的に逆ザヤ

本商品。無告知であるため、一般の終身保険に比べると保険料が高い。

そのため、どの年齢、性別でも一定期間、保険料を支払うと、その総額が保険金を超えてしまう。

つまり「逆ザヤ」ということ。

実際の例を見てみよう。

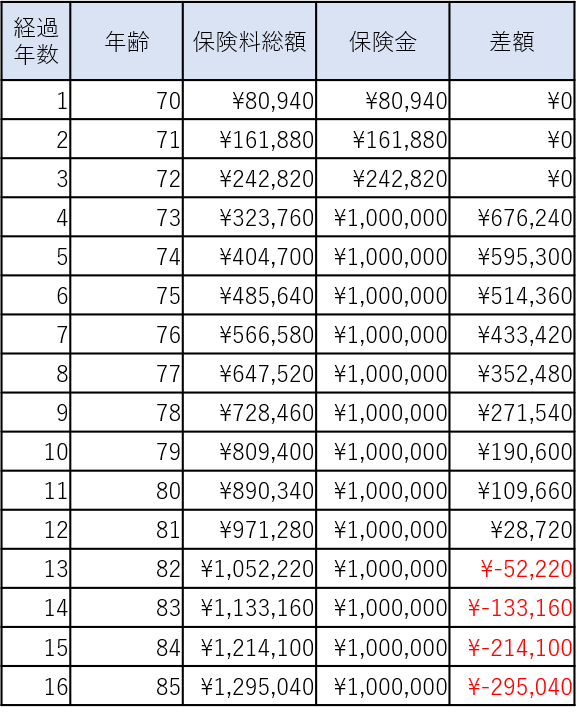

下記は、70歳の男性が、保険金100万円コースに100歳払込に加入した場合のケース

年齢:70歳

保険金:100万円

払込方法:100歳払込

前項でも述べた通り、1~3年目までは保険金は「払った分だけ」なので、保険としての意味はない。

保険金が最大化するのは、4年目で約32万円の支払いに対して100万円の保険金なので、差し引き68万円のプラスとなる。

その後は保険料の増加に伴い、その「プラス分」は減っていく。

12年目には、支払った保険料と保険金が「ほぼトントン」となり、そこからはマイナスへ。

仮に85歳で死亡した場合は、約30万円のマイナスとなるが、これ以上に長生きした場合には、そのマイナスも拡大してしまう。

このように表にすると分かりやすいが、実質的には4~11年目くらいまでが「保険の効果がある」ということ。

なお、このケースでは「100歳払込」でシミュレーションしたが、次に10年払込の場合も見てみたい。

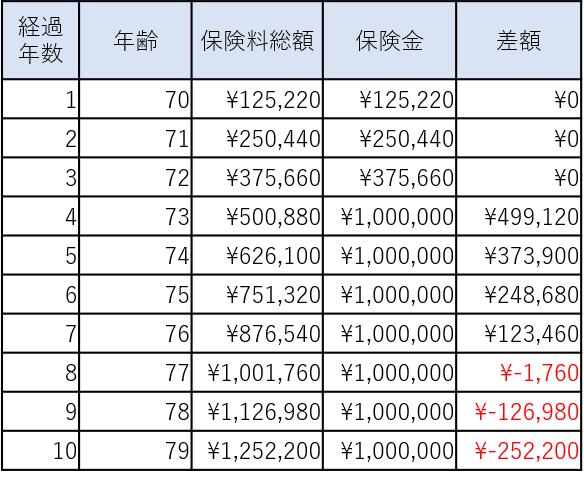

年齢:70歳

保険金:100万円

払込方法:10年払込

これを見ても、1~3年目までは、保険の効果はなく、8年目以降もマイナス、つまり「逆ザヤ」になっていることが分かる。

そのため、保険の効果としては4~7年目の4年間だけ。

少々、言い方は悪いが、

「4~7年目(73歳から76歳まで)の間に亡くならないと」

意味はないということになる。

先の100歳払込の場合であれば、13年目以降、10年払込でも8年目以降は「逆ザヤ」になってしまうので、その分のマイナス分が、

100歳払込の場合 4~11年目

10年払込の場合 4~7年目

の保障に対するコストとなる。

これを「高い!!」と思うか、「妥当」と思うかは人それぞれだろうが、筆者なら、この保険には入らず、自分で貯めておく。

逆ザヤのリスクを負ってまで、上記のような「ピンポイント」の保障が必要だとは思わない。

弱点3 高齢者と保険の相性の悪さ

本商品だけに限らず、高齢者向けの保険商品には、正直言ってあまり良いものがない。

大前提として、人は必ず死ぬ。

そのため、本商品のような終身保険は、保険会社からすれば

「いつかは必ず払う」

ということになる。

そのため、終身保険では「保険金の大部分を契約者自身で貯めてもらう」という仕組みになっている。

これが若い人であれば、

保険金 > 支払保険料の総額

となる。

支払った保険料より、多くの保険金を受け取れるのだ。

その理由は、死亡する時間が長いので、保険会社が運用で保険金を用意できるから。

例えば30歳の男性が終身保険に入っても、統計的には死ぬまで50年以上の時間がある。

そのため、保険会社は30歳男性が毎月払う保険料を、長い時間かけて運用して、「増やし」保険金を作るのである。

だからこそ、

支払保険料の総額 400万円

死亡保険金 500万円

というような商品を用意できる。

契約者からすれば、400万円支払って「いつかは」500万円を受け取れるし、保険会社も50年近い時間をかけて、400万円を500万円以上に増やすことが出来れば、それが利益となる。

こんな契約者が100人いれば、その中で、若いうちに2,3人亡くなる方がいても(実際にそれくらいは亡くなる)、その分の保険金くらいは「全体の運用」の中から捻出できる。

契約者の集団が若ければ、このように契約者、保険会社ともにウィン・ウィンの関係となるわけだ。

しかし、これが高齢者の場合、更には本商品のように健康状態をチェックしない場合、そうはいかない。

加入してから死亡するまで、短期間となる確率が高いからだ。

保険会社としてもあまり良い条件が出せない。

(運用するにしても、あまりに時間がない)

そのため、前項で挙げたように「逆ザヤ」が発生することになる。

要は、

「早く亡くなってしまった方は得をするが、長生きした人は損をする」

という仕組みにならざるを得ないのである。

言い換えれば、早く亡くなった人の保険金は、長生きした人が負担しているということ。

そのため筆者は高齢者が保険に入ることには、ややネガティブ。

自分の母や父にも、保険を勧めることはない。

有り体に言えば、保険はやはり若い頃にはいるべきもので、ある程度の年齢になると、あまりメリットがないので、それであれば「いざという時」のために自分でお金を貯めておいた方が良いだろう。

商品の概要

・一生涯の保障で死亡保障

・低解約払戻金型の終身保険

・告知の必要のない無告知型

・加入年齢は、30~85歳

・病気による死亡は、契約から3年間は、既払保険料相当額となる。

※災害死亡については、死亡保険金満額受け取れる。

・払込期間は、10・20年払込、100歳払から選択可

保険金額等によって設定できる払込期間、契約年齢が異なる

保険金額:80万円

払込期間:20年 契約年齢:30~80歳

払込期間:100歳 契約年齢:60~85歳

100万円~

払込期間:10年 契約年齢:30~80歳

払込期間:20年 契約年齢:30~80歳

払込期間:100歳 契約年齢:60~85歳

特約(オプション)について

特になし