提供会社:ソニー生命

商品名:バリアブルライフ 変額保険 終身型 有期型

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

ソニー生命の販売する変額保険。

率直な感想として、良い商品だと思う。

ただし、一部のソニー変額狂が「ソニー、変額、ナンバーワン!!」と声を張り上げるほどには評価していない。

そのことは追々述べる。

まずは商品の概要から。

変額保険とは、その名の通り、将来の解約返戻金や保険金が「変わる」保険のことで、本商品でもソニー生命が用意しているファンドの中から、自分の投資方針に基づいてどのファンドにどの程度の保険料を分散させるかを決める。

商品としては、終身型と定期型の2種類があり、前者は保障が一生涯続くもので、後者は定期、つまり65歳までとか、20年間などの「期限」がある。

また、本商品には終身型、有期型ともに、

オプションA 積立機能重視

オプションB 保障機能重視

というものがある。

これは、変額の運用に「儲け」が出た時に、それを

・積立(返戻金)に反映させるのか?

・それとも死亡した場合の保険金に反映させるのか?

という選択肢。

他社の変額では、「儲け」は解約返戻金と死亡保険金の「両方」に分配され、どちらも増えるのだが、ソニー生命の変額では「積立強め」もしくは「保険金強め」を選択できるようになっている。

変額保険に入る人の中でも、

「保険も必要だが、どちかと言えば運用益を狙いたい」

という方もいれば、

「将来のインフレリスクに対応して、保険金を増やしたい」

という方もいるだろうから、自分の意思で「儲け」を積立か保険金のどちかに反映させるかを選べるのは良いことだと思う。

他社にはないユニークなオプション。

ファンドについて

本商品では、以下の8つのファンドが設定されている。

・株式型

・日本成長株式型

・世界コア株式型

・世界株式型

・債券型

・世界債券型

・総合型

・短期金利市場型

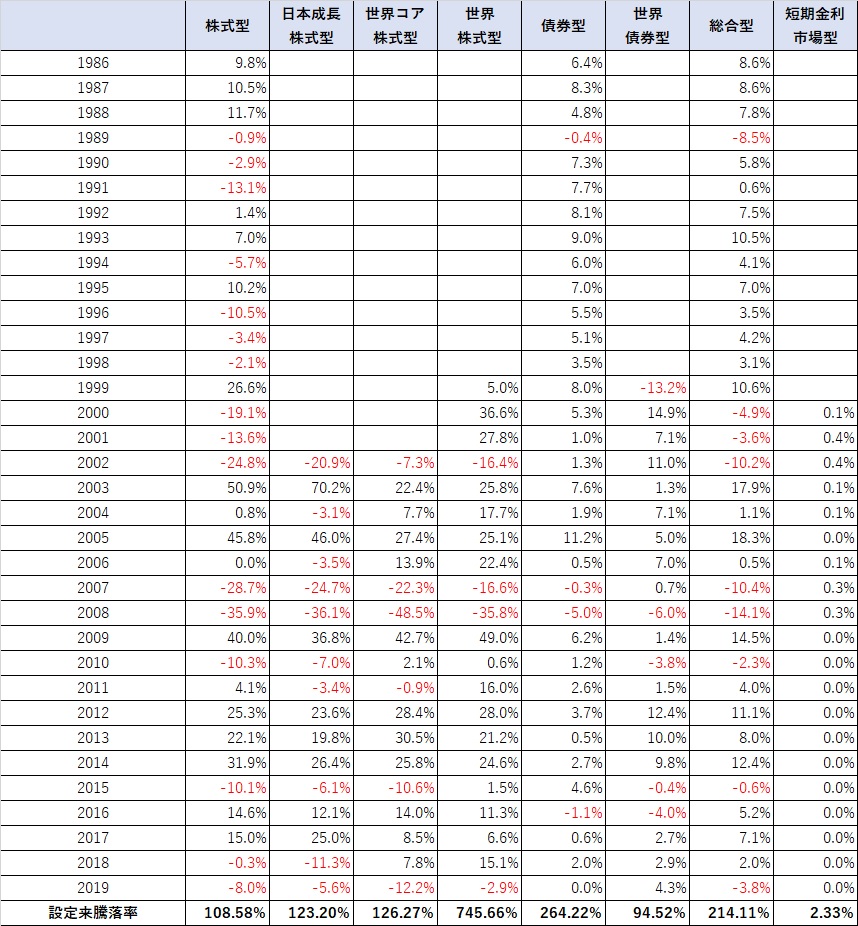

運用結果は以下の通り(当サイトまとめ)

注:データの集計には細心の注意を払っているが、手計算でもあるので、多少の誤差はあるかもしれない。

一番下の項目の「設定来騰落率」が重要。

これは、ファンドがスタートしてから2019年までに「どれくらい資産を増やせたか?」を表す指標。

・株式型 108.58%

・日本成長株式型 123.20%

・世界コア株式型 126.27%

・世界株式型 745.66%

・債券型 264.22%

・世界債券型 94.52%

・総合型 214.11%

・短期金利市場型 2.33%

一番下の短期金利市場が一番分かりやすい。

これは100の資産が2.33%増えた、つまり102.33%になったことを表す。

特筆すべきは、世界株式型。

1999年の運用開始以降、約20年間で+745.66%という驚異のパフォーマンスを示している。

有り体に言えば、ソニーの変額を一躍有名にしたのは「世界株式ファンド」の金看板であり、ソニーの変額を猛プッシュする人たちも

「何といっても世界株式が最高っすよ!!」

という感じである。

なお、他のファンドも概ね資産を倍程度に増やしているので、やはり優秀といえる。

これらのファンドの中から、自分の取れるリスクに応じて

株式型 50%/債権型 50%

というようにバランスをとっても良いし、もしくは、

世界株式 100%

というような「一点賭け」をしても良い。

なお、変額の終身型も定期型も、運用成績に関わらず、死亡保障部分は加入時の金額は保障される。

運用、死亡保険金、解約返戻金の関係は以下の通りである。

・運用がうまくいった!!ケース

死亡保険金 増える

解約返戻金 増える

注:ここに、前述のオプションA,B(A:積立機能重視、B:保障機能重視)が関係する。

オプションAを選択していれば、解約返戻金が増えやすく、Bを選択していれば死亡保険金が増えやすい。

・運用がうまくいかなかった・・・ケース

死亡保険金 変わらず(加入時のまま)

解約返戻金 減る

注:そもそも運用が上手くいっていないので、オプションA,Bは関係ない。

以上が商品概要。

要は、運用の方針決定も、その結果も全て「自分次第」ということ。

死亡保険金は加入時の金額が最低保障されているものの、解約返戻金は増えることもあれば、減ることもあり得る。

弱点1 世界株式への盲信

冒頭でも述べたように、本商品、筆者は良い商品だとは思う。

うまくすれば、保障を得ながら世界のマーケットの成長の果実を得ることができるので、「ほとんど増えない」ような通常の終身保険などに比べると、メリットは大きい。

が、ソニーの変額は少々、世界株式への自信が過剰のように感じる。

販売に携わる人が、皆、

「見て下さいよ!!この実績!!」

と言って、過去の運用実績を並べ、世界株式700%超の実績を、まるで自分が運用してきたかのようにドヤ顔で説明する。

投資信託であれば、

・野村証券「ミリオン」 993%

・ベアリング「アジア製造業ファンド」の891%

・インベスコ「店頭・成長株オープン」の831%

注:全て20年間の運用実績

など、ソニーの世界株式より、高いパフォーマンスを出しているものもあるにはあるが、それでもソニーの世界株式「以上」の実績を出しているものはごくわずか。

つまり、変額保険の中の「一つのファンド」としては、かなり優秀であることは事実なのだが、

過去に上手くいったからと言って、これからも上手くいく

とは限らない。

筆者の見立てでは、世界株式の成功のポイントは、早期(株価が安いころ)に米グーグル(アルファベット)や、マイクロソフトなどのIT株に投資をしていたことであり、これらの株が「大化け」したことが要因である。

ソニー生命の世界株式ファンドのアドバイザーはモルガンスタンレー証券だが、その担当チームに「目利き」の力があったのだろう。

だからこその700%超の実績だが、これからはどうだろうか?

もちろんIT株が一段と伸びる可能性もあるだろうが、過去10年ほどの伸びしろはない。

またファンドの規模も9000億円と「相当大きく」なっている。

一般的にファンドは規模が大きくなればなるほど、リターンが低下してくる。

個人トレーダーが、

「2,.3億円まではわりと早く増やせたのに、そこからは急に伸びが鈍化した」

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

というようなことをよく言っているが、これがファンドにも共通することで、ボリュームが大きくなればなるほど、どうしても投資先が分散され、その結果、パフォーマンスが落ちる。

このような点からも筆者は、世界株式が今までに勢いで成長を続けることは、かなり難しいと思っている。

だが、ソニーの変額を販売する人は、このような事実に目を向けず、過去の実績ばかりを強調している印象。

もちろんちゃんと説明している人もいるが、そもそも我々は保険屋であって、証券会社の人間ではない。

そのため、保険業界には投資信託やファンド、株式について、ちゃんと勉強している人が少ない。

少々言いすぎかもしれないが、そのような勉強不足の人間が、

「やっぱソニーの『世界株式』最高っしょ!!」

的なノリで販売しているのが実態のような気もしている。

説教臭いことを言うが、本来なら、変額保険をやるなら、ちゃんと自分で勉強をして、どのファンドが良いか?どのタイミングで投資配分を切り替えるか、等々を「考える」必要がある。

その点、ソニーの変額は「世界株式」というあまりに光度が高い看板に、売り手も、買い手も目がくらんでいるように感じる。

商品自体を否定するつもりはないが、過去の実績ばかりを妄信的に信じて、「大暴落」が来たらどうするのかな?とは思う。

弱点2 ファンドにREITがない

ソニーの変額のファンドにはREIT(不動産投資信託)がない。

名前は出せないが、ある証券会社から見せてもらった資料では、その会社が運用しているファンドの過去20年間の実績では、海外REITが海外株式ファンドより、良いパフォーマンスを出していた。

日本の地価など、もう頭打ちだろうが、海外、特にアジアの不動産価格はまだ上がるだろう。

筆者が変額をやるなら、REITは組み込んでおきたい。

その選択肢がないことはマイナス。

弱点3 保険料の全額が投資されるわけではない

弱点というよりは、再確認。

質の悪い営業の中には、変額保険の保険料が「全額運用に回る」かのような説明をしている人もいる。

分かっていて、あえてそう誤解させるような言い方をしているのか、本当にそうだと思いこんでいるのかは分からないが、実際にいる。

だが、

そんなわけはない

保険である以上、保険の費用は取れて、その残りが運用にまわっているのである。

年齢、性別、保障期間によっても違うので一概には言えないが、筆者の経験上、保険料の3割程度は保険料として取られる。

毎月1万円を支払うなら、3,000円は「保険の費用」として引かれ、残り7,000円が投資に回るということ。

だから、スタートして当初数年は4%とか5%とかでまわっていても、解約返戻金がマイナスなのである。

保険料の7割程度しか運用にまわっていないので、これは当然の話。

保険の見直し相談などで、変額保険(終身保険など)について

「えっ?営業の方が、『保険料の全額が投資されます』って言ってましたよ」

などと言う方がいて、本人が勘違いしてる場合もあるのだろうか、そう思い込ませてしまっている、という点では説明をした営業にも責任がある。

弱点4 ちゃんと運用をサポートしてくれるか?

まあ、究極的にはこれだ。

販売した人間が責任を持って、ちゃんとフォロー、アドバイスをしてくれるか。という点。

例えば、今のような「異常な相場」であれば、筆者なら

「世界株式などは避けて、まずは債権などの安全資産に移しておいては?」

注:世界株式のファンを全て売却し、今までの全財産を債権に移し替えるようなことも可能。

というような助言をする。

コロナが収束し、再び上昇する局面になれば、また世界株式などに投資を戻せば良いし、要は「様子見」と言うこと。

もちろん、やるやらないは本人の意思だが、情報提供をしっかりしているか?ということが重要。

筆者の知り合いで、元ソニー生命のライフプランナーだった方は、今は独立して複数の保険会社の商品を扱っているが、今でも過去の変額保険の契約者に3ヶ月に一回、マーケット情報を提供していて、

「このような変更をしても良いかもしれない」

「こうなる可能性がある」

というような情報提供をしている。

誠に頭が下がる。

変額は一度初めたら「放っておけば良い」というものではなく、世界経済の動向を見て、ある程度はメンテンナンスしていった方が良い結果が出る。

加入時には保険屋のくせに、まるで証券アナリストのような顔をして

「とにかく世界株式に入れておいて下さい。時間が経てば増えるから」

というようなスカッし屁のようなアドバイスで煙に巻き、その後は一切なんのフォローもしない人もいるので要注意(別にソニーに限った話ではないが)

とは言え、変額はあくまで自己責任。

仮に担当者がダメでも、自分でしっかり判断して、中長期で資産を増やすために多少の努力はするべきだろう。

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

口コミ・評判(販売側から)

・過去の実績がずば抜けているので、変額の中では一番売りやすい

・ソニーと言えば変額という感じで、最近、ソニーではこれしか出ない。手数料がどんどん下がっていくので、そこは不満だが、4,5年前に販売した契約では、返戻金がかなり増えていて、その点ではお客様が喜んでいて、こちらも嬉しい。

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

保険会社勤務、代理店勤務の方でも、販売現場の情報や、当サイトで指摘していない弱点(デメリット)などには謝礼(amazonカード300円)をお支払い致します。

口コミ・評判(契約者から)

50代 女性 既婚/子供ありさんからの口コミ

もうずいぶん前から加入しておりますが、返戻金も倍ほどになっており、大変満足しております。

担当のライフプランナーさんは、良いタイミングでアドバイスしてくれるので、返戻金が増えたのはそのお陰でもあります。

ただ、こちらの記事でも書かれている通り、最近は伸びが鈍化しているのと、担当さんが「追加して下さい」という売り込みが多く、その点は断るのが大変です 笑

この商品に入ったのは、当時勤めていた会社の上司の勧めで、その時の担当は別の方だったのですが、その方はその後お辞めになってしまいました。

私はその後、主人の転勤に伴い地方に来たので、そこで担当してくれている方が今の方です。

しかし、上司の方の新しい担当は、全く連絡もなく、変額保険もずっとほったらかしになっているとぼやいていました。(それでも増えてはいるようですが・・・)

「担当による」というのは本当にその通りだと感じています。

参考:積立・貯蓄・資産運用にかかわる商品について

他社の終身保険の☆評価一覧は、コチラ

他社の外貨建終身保険の☆評価一覧は、コチラ

他社の積立・年金保険の☆評価一覧は、コチラ

他社の変額保険の☆評価一覧は、コチラ

比較した方が良い商品

プルデンシャル生命 変額保険(終身タイプ/一時払タイプ) ★★☆☆☆

あんしん生命 マーケットリンク(記事執筆中:海外RIETのファンドが設定されている)

編集後記:約款