アナタへのアドバイス!!

今までのご回答

Q1 既婚 お子様あり

Q2 死亡保障 必要

Q3 医療保障 必要

Q4 就業不能保険 必要なし

Q5 貯蓄保険 必要なし

お疲れ様でした。

以上で質問は終了です。

結果、アナタのニーズは「死亡」と「医療」の2つということになりました。

お子様がいらっしゃるご家庭としては、わりとスタンダードなニーズです。

また、保険で貯蓄をすることについて、ご興味がないようなので、死亡保険、医療保険ともに「掛け捨て」から選ぶことになります。

商品数は多いものの、シンプルな商品が多いので、比較検討はスムーズに進むのではないかと思います。

さて、ここでは各分野(死亡、医療)を検討するにあたり、コツのようなものを解説したいと思います。

1 死亡保障の検討について

まず「死亡」についてですが、掛け捨ての死亡保障には主に2つの種類があります。

「箱型定期」と「収入保障保険」です。

箱型定期は、ネット生保などの主力商品で、入ってから一定期間(10年間というのが多い)同じ保険金が用意されます。

図にするとこんな感じで、箱のような形をしているので「箱型定期」と呼ばれています。

保険料は、年齢や性別によって変わりますが、30代であれば1,000万円で1500円前後と手軽です。

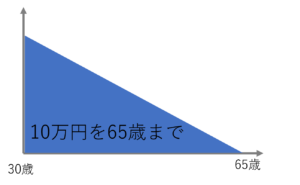

対して、収入保障保険は死亡や高度障害の時に「月々10万円を65歳まで」というようにお給料形式で保険金を受け取れる定期保険(掛け捨て)です。

形としては、下記のように「三角」の形をしています。

ここでは、仮に30歳で「10万円65歳まで」というプランに入って、その後残念ながら35歳で死した場合を見てみましょう。

残されたご家族が受け取れる保険金の総額は、

10万円×12ヶ月×30年(35歳から65歳まで)=3,600万円

となります。

しかし、55歳で死亡した場合には、

10万円×12ヶ月×10年(55歳から65歳まで)=1,200万円

となります。

どちらのケースもゴールは「65歳」と決まっているので、若いうちに亡くなれば毎月10万円を受け取れる期間が「長く」なるので、結果、保険金の総額が増えますが、年を取ってから無くなった場合、保険金が受け取れる期間が「短く」なるので、保険金は少なくなるのです。

そのため、それらの保険金の推移を図にすると、先ほどのような「三角形」になるというわけです。

「分かりやすい・手軽」ということから前者の箱型定期を選ぶ方もいますが、箱型定期は「10年毎に保険料が上がってしまう」という弱点があります。

対して収入保障は一度加入すると保険料は一定です。

また、

・自身が高度障害などによって働けなくなった時は、自分自身に「毎月〇〇万円」という保険金が払われる

注:高度障害のハードルは高いので、就業不能保険ほど簡単には払われませんが、最悪の状況への対策にはなります。

というメリットもあるため、始めから収入保障保険を選択する方もいます。

こちらの保険料は箱型定期よりはやや割高で、30代毎月10万円を60歳まで受け取れるプランで、2,000円から3,000円くらいです。

しかし、保険料はずっと一定なので、トータルで見れば箱型定期より安いかもしれません。

一般的にはお子様がいらっしゃるご家庭では「今までと生活様式が変わらずに済む」という理由から「お給料形式」でお金が入ってくる収入保障型を選ぶ方が多いです。

・医療保険の検討について

次に医療保険ですが、これは死亡保障よりは「難しい」かもしれません。

各社より様々な商品が販売されており、あまりに選択肢が多いので迷われる方も多いのです。

また、医療保険のオプション(特約)にはほとんど同じような名前なのに、保障内容は全然違うというようなものも多く、このあたりが素人にはややこしいのです。

一例を挙げると、がんや急性心筋梗塞、脳卒中になった時に100万円などの一時金が受け取れる「三大疾病一時金特約」というものがありますが、これなども会社によって

・1回しか払わない会社 何度でも払う会社

・何度でも払うが2年に1回を上限とする会社 1年に1回を上限とする会社

などなど、条件が違うのです。

但し、原則的には、条件が悪ければ保険料は安い、条件が良ければ保険料は高い、という法則があるので、保険料が大きく違う(他の商品に比べ異様に安い、など)場合には「何かしらの理由がある」と考えて下さい。

このように、細かいところで色々と検討しなくてはいけない医療保険ですが、まずは「最低構成」で検討をスタートするのが良いでしょう。

筆者のおススメは、以下のような構成です。

・入院1日5,000円(120日型)

・3大疾病無制限特約

・先進医療特約

この内容であれば、入院した場合、1日あたり5,000円、1ヵ月にすれば15万円を受け取れます。

また1回の入院で120日まで、おおよそ4か月間の入院まで保障されるので、ほとんどの怪我や病気はこれでカバー出来ます。

但し、脳の病気や、がんなどで120日を超えるような長期入院になる可能性もゼロではないので、がん、脳、心臓の病気(3大疾病)の場合のみ入院期間が「無制限(120日を超えても支払対象)」となる三大疾病無制限を付けておいた方が無難です。(保険料は+200円程度)

また、保険対象外の先進医療を受けた場合に、実費を2,000万円まで負担してくれる先進医療特約も100円程度なので付けておいて下さい。

この構成は、120日を超えるような長期入院、先進医療など「ごく稀ではあるが、なったら最悪のケース」にしっかり対策を取れるようになっているので、まずはこれをベースに考えると良いでしょう。

この構成で各社の見積を取ってみて、更に自分が気になる「がん」、「女性疾病」、「怪我」などに関する特約を付けた場合に保険料がどのように上昇するのか?何を外せば、どれくらい下がるのか?などを研究していくと分かりやすいかと思います。

あとはご予算次第です。

なお、当サイトとしては医療保険に「予算をかけすぎる」ことはお勧めしていません。

医療保険を検討していると、どうしてもあれも、これもとなりがちですが、医療保険はあくまで予備的なものなので、あまり細かいケースまで考慮して過剰にオプションを付ける必要はありません。

目安としては「年齢×100円」です。

30歳の方なら3,000円、40歳なら4,000円、50歳なら5,000円くらいが適正な価格と考えます。

保険ショップをうまく活用しよう!!

アナタのニーズは死亡と医療の2つで、極めてシンプルではありますが、それでもそれぞれの分野で販売されている商品は数多くあり、それらの比較は大変です。

もしアナタが本気で検討するなら、保険ショップの利用をお勧めします。

保険ショップのメリットは「短時間で大量の情報が集まること」そして「プロのアドバイスが聞けること」です。

自分自身で研究することも大事ですが、家を建てる時に設計士が必要なように、保険もプロの助言が必要です。

特に医療保険は各商品ごとに細かい違いが沢山あるので、そのあたりはネットだけの情報では分かりませんから、このような場面ではプロフェッショナルの力を借りた方が早いでしょう。

もちろん、それらの話を聞いた上で、最後に決めるのはアナタです。

以下は当サイトがお勧めする保険ショップです。

ファイナンシャルプランナー資格などを保有したプロフェッショナルが、アナタの保険選びをサポ―トしてくれるでしょう。

今はしつこく営業してくるような人もいないで、気軽に訪問してみてはいかがでしょうか?