アナタへのアドバイス!!

今までのご回答

Q1 既婚 お子様あり

Q2 死亡保障 必要

Q3 医療保障 必要

Q4 就業不能保険 必要

Q5 貯蓄保険 必要なし

はい、以上で質問は終了です。お疲れ様でした。

アナタのニーズは「死亡」、「医療」、「就業不能(働けない)」の3つです。

しかし「貯蓄」については必要なしとのことですから、保険には純粋に「保障」だけを求めているということですね。

非常に潔い考え方で、保険の本質を理解していらっしゃると思います。

ここからは各パーツごとに解説していきましょう。

話が分かりやすいよう「死亡」、「就業不能」、「医療」の順で説明していきます。

1 死亡保障について

アナタが死亡保障を検討する上では、2つのことを考慮する必要があります。

1つ目は「箱型」と「収入保障型」のどちからにするか?ということ。

そして2つ目は死亡と就業不能をセットにして考えるか?それとも別々に考えるか?ということです。

まずは、箱型と収入保障型ですが、現在の死亡保険は大きく、この2つの分けることが出来ます。

箱型定期とは、極めてシンプルな商品で「加入してから10年間 死亡時には1,000万円払う」というような内容です。

図にするとこんな感じです。

その名の通り、「箱」の形をしているので箱型定期です。

シンプルな内容であるため、ネットの情報だけでも理解出来るため、ネット生保などが強い(保険料が安い)分野です。

次に収入保障保険ですが、こちらはお給料型とも呼ばれています。

契約形態は◯歳まで、毎月◯◯万円という形になります。

例えば、30歳から60歳まで、毎月10万円という保障内容を図にすると以下のようになります。

保険金は「加入した直後」が最高額で、仮に30歳で入ってすぐに死亡した場合、

10万円×12ヶ月×30年(30歳から60歳まで)=3,600万円

となります。

ただし、ケツ(ゴール)は60歳と決まっているため、50歳で亡くなった場合、

10万円×12ヶ月×10年(50歳から60歳まで)=1,200万円

となり、保険金は時間の経過にともなって減少していきます。(60歳までの時間が短くなるため)

しかし、先の例のように30歳で亡くなった場合、まだ子供も小さかったり、妻もこれから先の人生が長いため「それなりの保険金」を遺してあげる必要がありますが、50歳ともなれば、貯蓄なども増えているでしょうし、またお子さんも大きくなっています。

そして、妻も同時に歳を取っているので、30歳のころほど大きな保険金は必要ないと言えます。

お給料の代わりのような働きをするので「収入保障保険」と言われているのです。

この箱型定期と、収入保障型、どちらを選ぶかは、その方の考え方や性格によります。

「ドカンとまとめて受け取りたい!!」という方は箱型を選びますし、「お給料のように毎月入ってくる方が安心」というような方は収入保障型を選ぶ傾向があります。

ただ、お子様がいらっしゃる場合、傾向としては収入保障型を選ぶ方の方が多いです。

以上が、箱型定期と、収入保障型です。

次に「就業不能保険とセットにするか?しないか?」という問題ですが、これは主に「収入保障型」を選んだ方に関係する話です。

先程、収入保障保険は死亡時に「◯◯歳まで、毎月◯◯万円(60歳まで10万円など)」を支払う保険です、と説明しましたが、昨今、死亡だけでなく「就業不能の時にも払う」という商品が増えているのです。

収入保障保険に就業不能特約(名前は保険会社によって異なる)を付けることで、死亡と同時に「働けない状態」もカバー出来るわけです。

・死亡 (通常の収入保障保険)

・高度障害 (通常の収入保障保険)

・障害等級2級以上(就業不能の特約を付けることで払われる)

・保険会社所定の状況(就業不能の特約を付けることで払われる)

そのため、構成としては以下のような2つのパターンが考えられます。

1 死亡+就業不能をセットにする(1つの商品:保険料が割安)

2 死亡と就業不能は別々の商品を選択する(2つの商品:別々に入ることから保険料は割高)

このようなお話すると、だいたい次の質問をされます。

「どっちが良いの?」

では次の稿で、そのあたりを考察してみましょう。

2 就業不能保険について

まず先の「どっちが良いの?」ということを理解するためには、就業不能保険のタイプについて知ることが重要です。

なお、あらかじめ言いますと、死亡や医療などに比べて、就業不能保険の検討がダントツでむずかしいです。

その理由は、死亡保険は「死んだら払う」、医療保険は「入院したら払う」と基準が明確ですが、就業不能の場合「働けない」という定義が非常に難しく、各社でその定義が異なるためです。

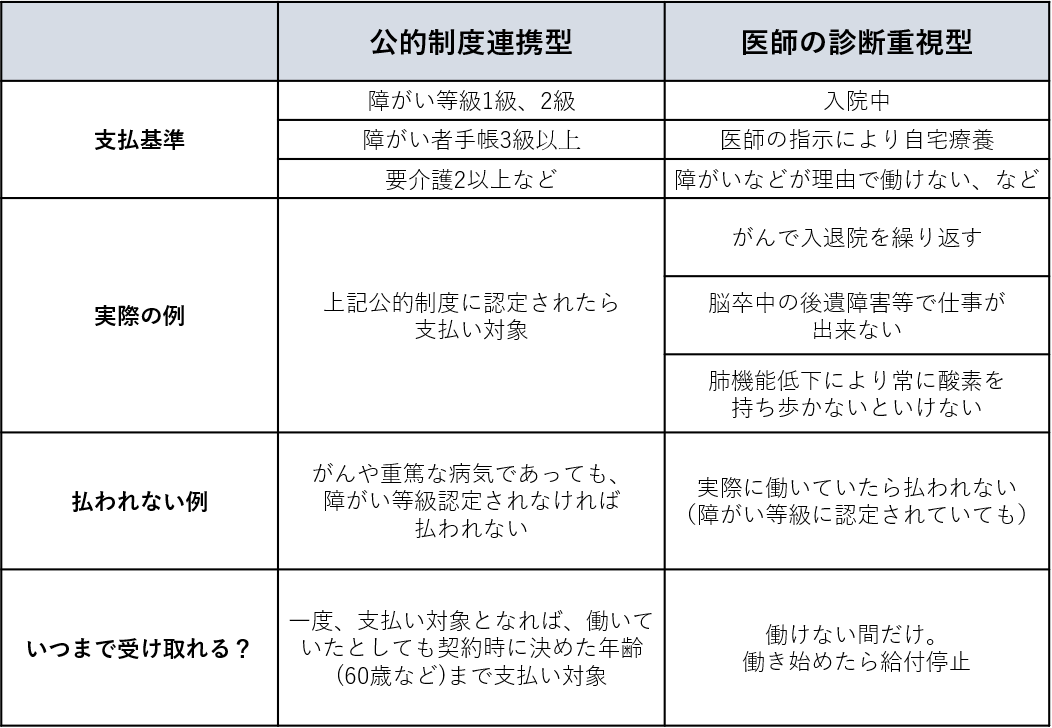

ただし、大別すると、2つのタイプに分けることが出来ます。

1 公的制度連動型

2 医師の意見重視型

1の公的制度連動型は、障害等級2級以上、障害手帳3級交付以上、介護1以上など、国の制度で認められれば払います。

対して、2の医師の意見重視型は、医師が「働けない。絶対安静」と意見を重視して支払いを決定します。

どちらも一長一短がありますが、先の公的制度連動型は「分かりやすい」というメリットがあるものの、やや融通が効かない面があります。

具体的には「がん」に弱いというのがデメリットです。

がんで入退院を繰り返す。就業不能でも多い例ですが、このような場合、障害認定や介護認定などはほとどんされません。

(肺がんで酸素療法が必要、脳腫瘍で寝たきりなどの例はあるが、通常のがんではなかなか認定されない)

そのため、公的制度連動型はこのような時には払われません。

しかし、医師の意見尊重型であれば払われる可能性が高いです。

一方、事故などで片手が動かなくなってしまったようなケースの場合、公的制度連動型であれば障害手帳などを交付されたタイミングで払いますが、医師の意見尊重型では払われない可能性が高いです。

片手が動かなくても、働いている人は大勢いますし、医師もそれだけをもって「働けない」とは断定しないからです。

このように商品ごとに様々なケースで「払う、払わない」ということが起こり得るのが就業不能保険であり、そういう意味では「完璧な就業不能保険」というのはありません。

以上、ここまでが就業不能保険の基礎知識ですが、話を前に戻しましょう。

死亡保障とのセットについてです。

死亡保障保険に特約などで付けられる就業不能は、基本的には「公的制度連動型」です。

あくまで一例ですが、以下のような基準の商品が多いです。

・障害等級2級以上

・要介護1以上

・会社所定の就業不能状態

最後の「会社所定の」というものは、各保険会社がそれぞれ規定しているもので、例えば脳卒中で片手片足が動かなくなったら、とか、肺の病気で酸素を吸う力がこれくらい低下したら、などなど、様々なケースを想定した基準を設けています。

ただし、先に述べた通り、総じてがんには厳しいです。

以上のことから、以下のようなことが言えます。

・死亡保障と就業不能保険をセットにすると保険料が安くすむ

・しかし、その就業不能の保障内容は公的制度連動型となる

・がんには弱い

これらのメリット・デメリットを考えて、死亡と就業不能をセットにするか、分けるかは検討すると良いのではないでしょうか?

3 医療保険について

最後に医療保険です。

就業不能保険よりは簡単ですが、とは言え、これも複雑と言えば複雑です。

各社より様々な商品が販売されており「あまりに選択肢が多い」ので、考えているうちに良く分からなくてなってしまうのです。

また、医療保険のオプション(特約)にはほとんど同じような名前なのに、保障内容は全然違うというようなものも多く、このあたりが素人にはややこしいのです。

一例を挙げると、がんや急性心筋梗塞、脳卒中になった時に100万円などの一時金が受け取れる「三大疾病一時金特約」というものがありますが、これなども会社によって

・1回しか払わない会社 何度でも払う会社

・何度でも払うが2年に1回を上限とする会社 1年に1回を上限とする会社

などなど、条件が違うのです。

但し、原則的には、条件が悪ければ保険料は安い、条件が良ければ保険料は高い、という法則があるので、保険料が大きく違う(他の商品に比べ異様に安い、など)場合には「何かしらの理由がある」と考えて下さい。

このように、細かいところで色々と検討しなくてはいけない医療保険ですが、まずは「最低構成」で検討をスタートするのが良いでしょう。

筆者のおススメは、以下のような構成です。

・入院1日5,000円(120日型)

・3大疾病無制限特約

・先進医療特約

この内容であれば、入院した場合、1日あたり5,000円、1ヵ月にすれば15万円を受け取れます。

また1回の入院で120日まで、おおよそ4か月間の入院まで保障されるので、ほとんどの怪我や病気はこれでカバー出来ます。

但し、脳の病気や、がんなどで120日を超えるような長期入院になる可能性もゼロではないので、がん、脳、心臓の病気(3大疾病)の場合のみ入院期間が「無制限(120日を超えても支払対象)」となる三大疾病無制限を付けておいた方が無難です。(保険料は+200円程度)

また、保険対象外の先進医療を受けた場合に、実費を2,000万円まで負担してくれる先進医療特約も100円程度なので付けておいて下さい。

この構成は、120日を超えるような長期入院、先進医療など「ごく稀ではあるが、なったら最悪のケース」にしっかり対策を取れるようになっているので、まずはこれをベースに考えると良いでしょう。

この構成で各社の見積を取ってみて、更に自分が気になる「がん」、「女性疾病」、「怪我」などに関する特約を付けた場合に保険料がどのように上昇するのか?何を外せば、どれくらい下がるのか?などを研究していくと分かりやすいかと思います。

あとはご予算次第です。

なお、当サイトとしては医療保険に「予算をかけすぎる」ことはお勧めしていません。

医療保険を検討していると、どうしてもあれも、これもとなりがちですが、医療保険はあくまで予備的なものなので、あまり細かいケースまで考慮して過剰にオプションを付ける必要はありません。

目安としては「年齢×100円」です。

30歳の方なら3,000円、40歳なら4,000円、50歳なら5,000円くらいが適正な価格と考えます。

保険ショップをうまく活用しよう!!

以上、アナタが「死亡、医療、就業不能」を検討する時にポイントをアドバイスさせて頂きましたが、やはり3つの分野にまたがっているため、考えるポイントは少なくありません。

そのため、もしこれらの保険を真剣に検討するのであれば、一度保険ショップに行かれることをお勧め致します。

保険ショップの最大のメリットは

・短時間で大量の情報を集めらること

・プロフェッショナルの助言を受けることが出来ること

です。

また、死亡時、働けない時に公的保障がどれくらい受けられるのか?ということを知らないと、死亡時、就業不能時の必要保障額も分かりません。

これなどもファイナンシャルプランナー資格を持った方に、現状の家計の分析や将来のシミュレーションをしてもらった方が良いでしょう。

今回のフローチャートで、アナタはご自身のニーズについてはしっかり理解されていらっしゃるので、その「方向性」を打ち出した上で、細かいところはプロのアドバイスを受ければ良いプランが作れるのではないでしょうか?

今の時代、ネットでかなりの情報が取れますが、それでも「活きた情報」は実際に商品を販売している人間からしか得ることが出来ません。

下記に挙げた保険ショップは当サイトが自信をもってお勧めするお店です。

FP資格などを有したプロフェッショナルなるが、アナタの保険選びをサポートしてくれます。

是非、気軽にご相談してみて下さい。