提供会社:明治安田生命

商品名:祝金付シニアプラン

ページコンテンツ

この商品の弱点はここだ!!

なんか変な商品・・・

そんな印象だ。

専門的に言うと「保険のギャンブル性を上げている商品」とも言える。

このことは後で詳しく述べる。

明治安田生命の販売する「祝金付シニアプラン」は「生存給付金付の終身保険」に分類される商品で、基本的には終身保険なのだが、途中で「お祝い金」が受け取れるのが特徴。

シニアプランと言っているくらいだから、高齢者向けの商品である。

他社ではあまり見かけないし、明治安田もどういうニーズや勝算があって、

よし!!この商品を販売しよう!!

と思ったのか、イマイチ良く分からない。

商品開発会議などで煮詰まった挙げ句、関係者全員が

「高齢者向けにお小遣い(お祝い金)があって、死亡保険に段差がある保険とかって新しくね?」

と熱にうなされたようになり、実際に販売にまでこぎつけてしまった。

そんな感じではないだろうか?(別にその会議を見てきたわけではないが・・・)

商品の概要は、サイトの契約例を参考に説明していきたい。

55歳 男性

保険料:1万円/月

この条件で加入した場合、保障内容は保険期間によって3段階に変わる。

保険期間とは、加入してから◯年目~◯年目、というように区切られており、本商品の場合、第1から第3まであり、以下のように定義されている。

第1期間は、契約してから2年間

第2期間は3~保険料を払い終わる15年目までの間

第3期間は保険料を払い込んだ後から、亡くなるか解約するまでの間

第1期間の2年間は、死亡した原因が病死であれば、保険金は「それまでに払った分だけ」

つまり、死亡した時までに20万円を払っていれば、その20万円が戻ってくるだけなので、行って来い、プラスマイナスはゼロである。

ただし、死亡した原因が災害死亡、つまり交通事故などの場合は、197万円の死亡保険金が受け取れる。

この2年間は言わば「様子見」の期間で、本商品は高齢者向けであるため、加入時の健康診断がゆるい。

簡単なアンケートのような告知で加入出来るため、保険会社からすれば、どんな健康状態の人が入ってくるか分からないというリスクがある。

そのため

「2年間は病死の場合、保険料をお返しするだけですよ」

というルールにしておいて、加入してすぐに(ほとんど保険料を払っていないのに)大きな保険金を払うことがないようにしているのである。

このような「加入して◯年間は保険金なし」というものは、緩和型の保険にはよくあること。

そして、この2年間を経過すると、本格的に保障が立ち上がる「第2保険期間」に入る。

この期間は、保険料払込満了まで続く。

本商品の払込期間は原則15年が設定されているようなので、つまりは3年目から15年目までは第2保険期間ということになる。

この間は、病死でも、災害死亡でも197万円が保障される。

そして、第3保険期間。

これは保険料支払満了「後」

この第3に入ると、何故か保険金が半分に減る。

それまでの半分の197万円 → 98.5万円に減額される。

これが、他社ではなかなか見かけない特徴となっている。

なお、これらの保障とは別に5年目と10年目に「祝金」が受け取れる。

5年目が保険料の10ヶ月分、10年目が20ヶ月分となっているので、この契約例では10万円(1万円✕10ヶ月)、20万円(1万円✕20ヶ月)ということになる。

以上が商品概要。

では、弱点に行こう。

弱点1 保険金が減る?長生きした人が「負ける」保険

本商品。

ちゃんと見ると、なるほど、良く考えられている。

ポイントは第3保険期間になると、保険金が「減る」というところ。

先の契約例でも、それまでは197万円あった保障が、半分の98.5万円になってしまう。

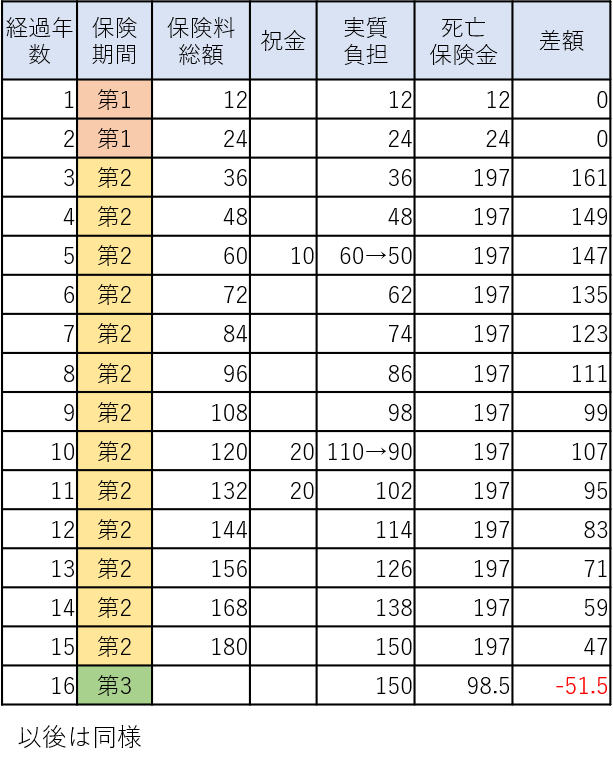

このことを踏まえ、第1から第3までの「保険料」と「保険金」の関係を整理してみる。

なお、第1保険期間の災害死亡の場合は考慮していない。

こうして見ると、本商品は実質的に3ー15年目だけに限定した保険であることが分かる。

演技でもない言い方だが、一番得のは2年1ヶ月目で死亡した場合。

2年間の「様子見期間」が終わり、保険金は197万円に立ち上がっているが、支払った保険料は25ヶ月分(2年1ヶ月)なので、25万円ということになる。

25万円払って197万円受け取れるのだが、差し引き172万円ほどの利益となる。(もちろん本人は死亡しているので、保険金は家族のものだが)

逆に一番「損」をするのは、保険料払込が終了した後の第3保険期間である。

今まで支払ってきた総額は150万円。

毎月1万円を15年払うと、その総額は180万円なのだが、5年目、10年目にそれぞれ10万円、20万円のお小遣い(祝金)を受け取っているので、実質的に負担している金額は150万円ということになる。

対して保険金は16年目以降、いつ亡くなっても98.5万円であるので、51.5万円をほど損をする計算。

こうして眺めてみると、本商品は

3-15年目の間に亡くならないと意味がない

ということがよく分かる。

本商品は「長生きしてから亡くなった人」の損の分を原資として、「早く亡くなった人」に保険金を払っているというモデルである。

このデータから推測するに、55歳男性の場合、おそらくは4人中、3人程度が「満了後」に死亡するのだろう。

満了後に死亡した場合、保険会社が1人から得られる利益は51.5万円。

A,B,C,Dの4人がいた場合、仮にA,B,Cの3人が満了後に亡くなれば、保険会社の利益は3人分でおおよそ150万円となる。

対して、3ー15年目までに亡くなったDには197万円の保険金を支払うことになる。

Dも、亡くなるまでにはそれなりの保険料を支払っているので、保険会社からすれば197万円まるまる損というわけでもないので、この197万円の内訳は

Dがそれまでに支払ってきた保険料 + 長生き組、A,B,Cの損(約150万円)=197万円

という感じだろう。

少々下品に言い換えるなら、

4人の中で3-15年目に死んだ人が、皆の保険料を総取りする

とも言える。

なお、他社の高齢者向けの終身保険でも、基本的にはこのモデルは同じで、長生きして、より長期間、保険料を負担した人が損をするようになっている。

但し、他社商品では、「段差」がないので、得と損の差が本商品よりはマイルド。

例えば、本商品では死亡保険金の段差がなく

「保険金はずっと一緒(全員同じ)」で120万円

であれば、長生きした人の「損」は20万円くらいで済む。

逆に早く亡くなった人の保険金は120万円なので、得(支払った保険料と保険金の「差」)も少ない。

先ほどの例で言えば、

Dがそれまでに支払ってきた保険料 + 長生き組、A,B,Cの損(約60万円)=120万円

という感じで、早く亡くなった場合と、長生きして亡くなった場合のギャップが本商品ほどには激しくないということになる。

冒頭で述べた「本商品はギャンブル性を上げている」というのは、こういうこと。

しかし、そもそも論ではあるが、歳をとったからと言って保険金が減って良い理由はない。

本商品の加入年齢は50歳から70歳までらしいが、この世代が終身保険に求めるものと言えば、ずばりお葬式代だろう。

55歳で死んでも、80歳で死んでもお葬式代はほぼ一定なので、15年後に保険金が減っても良いわけがない。

逆に言えば、加入3-15年に保険金が多い必要もなく、「保険金は常に一定」の方が良いのではないだろうか?

であるなら、他社の緩和型の終身保険で、保険金が一生涯同じもの方が良いだろう。

弱点2 生存給付金を貰ったとしても・・・

本商品の特徴の一つにお祝い金がある。

5年目、10年目にそれぞれ保険料の10ヶ月分、20ヶ月分を受け取れるそうだ。

でも・・・

いるか?

元々が自分が支払った保険料の一部が返ってきているだけ。

プロの目からすれば、だったらその分保険料を下げれば良いではないか?とは思ってしまう。

ただ、この手の「お祝い金」女性は好きだ。

まあ、そういうニーズも含めて、商品が企画されているのだろうが、保険のプロの目からすると、一体何の意味があるのかと不思議になる。

自分で貯めておけば良い話で、終身保険にセットにする意味が分からない。

基本商品の競争力

・一生涯の保障で「死亡」「高度障害」の保障

・貯蓄型保険のため、解約返戻金を老後の資金として活用できる

・払込期間は、15年間

・契約年齢は、50~70歳

・契約から5年(保険料10ヶ月分)、10年後(保険料20ヶ月分)に生存給付金が受け取れる。

・契約から2年間は、病気による死亡の場合、保険金は、既払保険料相当額となる。

ただし、この期間の不慮の事故による死亡は、保険金額の満額が受取れる。

・払込期間満了後(15年後)は、死亡保険金額が半分になる。

特約(オプション)について

傷害特約

不慮の事故による死亡と高度障害になったときに保険金が受け取れる。

リビングニーズ特約(無料)

余命6ヶ月以内と診断された時に、死亡保険金の全部または一部を生前に受け取れる特約。

なお、受け取れる保険金額は、3,000万円まで。

重度がん保険金前払特約

がんと診断され、一般的な治療を受けたが、治癒の見込みなしと判断された時に、死亡保険金の全部または一部の保険金が受け取れる。

比較した方が良い他社商品は?

緩和型の終身保険としては、オリックス生命 ライズ・サポートなどが有名

無告知型であれば、以下のみどり生命が有力