提供会社:三井住友海上プライマリー生命

商品名:通貨選択利率更改型逓増終身保険

別名

自分で使える終身保険:三井住友銀行

おおきな、まごころ2:地方銀行、信用金庫など多数

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』

この保険の弱点はここだ!!

三井住友海上プライマリー生命は三井住友海上のグループ会社で、主に銀行窓販向けの商品の開発を行っている。

本商品の特徴は、

・一時払した日本円をドルに換える

・ドルベースで運用を行う

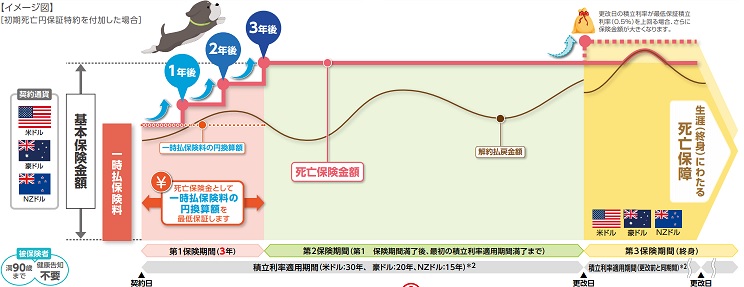

・それとは別に「保険」として、2年目、3年目に保険金が増える(3年後以降は一定)

・ターゲット機能、死亡保険金の日本円保障がある

・要介護2以上に認定されると「解約返戻金」を年金形式で受け取ることが出来る

と言ったところ。

弱点1 「保障」があることで「貯蓄」を犠牲にしている

このような一時払の外貨建商品は、主に3つのタイプに分かれている。

1 貯蓄性を重視するタイプ

2 保障を重視するタイプ

3 貯蓄と補償のミックスタイプ

本商品は3のミックスタイプ。

1年経過後から保障が増える、つまり保険金が増加、それが2年目、3年目と続く。(3年目以降は保険金は同じ)

同時に運用も行っているが、あくまで

・死亡時の保険金

・解約した場合の払戻金

は別物となっている。

ここで重要なのは、「保険金の増加」は保険会社がサービスしてやってくれているものではない。ということ。

ちゃんとコスト(費用)を取られている。

ではそれは何か?

運用益である

例えば運用重視タイプのAという商品と、本商品、利率は同じ1%だとしよう。

仮に10万ドルを預けた場合、Aであれば翌年に10万1,000ドル(101%)になる。

しかし、本商品では10万500ドルくらいにしかならない。

注:あくまで例の話、実際には年齢や性別などによって変わる。

同じ1%なのだが、「利率」というものはそういうもので、保険会社がその商品にかかるコストをそこから抜くことが出来るようになっている。

まあ、そういう意味では「利率」ほどあてにならないものもないのだが、商品Aでは「運用重視」というスタンスだし、死亡時の保障も

「保険金=預けたお金+運用益」

という分かりやいものなので、何もコストがかからない。

だからこそ利率1%=利回り1%なのである。

しかし、本商品は保障(死亡時の保険金を増やす)があるため、そのためのコストがかかる。

有り体に言えば、保険金を増やすために運用のリターンの一部を使っている、ということ。

別にタダではなく、保険料は自分で負担しているのである。

また、保険金が増える、と言ったところで、支払った一時金の2倍や3倍の保険金が付くわけでもない。

入ったタイミングや性別、年齢によってもことなるが、本商品は無告知(誰でも入れる)で、主に高齢者向けであることをか考えると、せいぜい1.1倍か1.2倍程度だろう。

パンフレットより抜粋したこの図を見ると、3年後には死亡保険金が1.5倍くらいになっている印象を受けるが、実際にはそこまでは増えないと思う。

そんな「多少増える」程度の保険金のために、運用に利回りを犠牲にするべきだろうか?

そもそも運用重視タイプであれば、放っておけば保険金(一時払保険金+運用益)どんどん増えるし、そのスピードは本商品のようなミックスタイプより早い。

流石に3年後に保険金が同じにはなっていないと思うが、5年、10年のスパンで見れば本商品の保険金を「抜く」可能性もある。

筆者としては、保険金をちょっとだけ増やすために運用効率を落すことには否定的である。

弱点2 今は最悪・・・

あくまで本稿を書いている2020年6月時点での話だが、まあ、止めておいた方が良いのでは?と思う。

コロナの影響により、アメリカの政策金利が下がっており、それを受けてアメリカ国債の利回りも低下している。

本商品のような外貨建一時払商品にとって、アメリカ国債は「原材料」のようなもの。

その原材料の質が悪くなっているので、本商品の魅力も落ちてします。

2020年6月時点での予定利率は1%とのことで、この程度の利率でドルの為替リスクを抱えるのは割が合わないように感じる。

筆者ならやらない。

弱点3 市場調整価格&解約控除に要注意!!

この商品だけに限った話ではないが、この手の商品には解約時のペナルティがあり、それが後々トラブルになるケースが多い。

ペナルティは2つ。

市場調整価格と解約控除。

市場調整価格については、別途、詳細を解説したものがあるので、そちらをお読み頂きたい。

簡単に言えば、契約した時の利率より、解約時の利率が上がっていれば損をする仕組み。

現状、利率は最低レベルなので、今契約すれば将来、利率は「上がっている」可能性が高い。

そうなると・・・・損をする、ということ。

解約控除は早期解約をする場合にかかるもので、解約返戻金が一定割合(5%など)引かれてしまう。

どちらも「ルール」なので仕方がないが、自分の資産を預けているのに、それを解約した時に罰符を取られるようで気分が悪い。

ちゃんと理解してから契約すること。

参考コラム:

外貨建一時払終身保険特集!!

「こんな商品には騙されるな!!」はコチラ

利率と利回りの関係を知りたい方は・・・

「超」わかりやすい!!予定利率と利回りの違い!!』