提供会社:ソニー生命

商品名:変額個人年金

月額タイプ/一時払タイプ

解説を動画でご覧になりたい方はコチラ

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

ソニー生命の販売する変額個人年金。

「変額」とは、その名の通り「額が変わる」という意味。

自分で指定した投資先に保険料を振り分けるため、運用成績によって

・将来受け取る年金額

・年金開始前に途中で死亡した場合の死亡保険金

が変わる。

単純に言えば「運用成績が良ければ年金が増える(死亡保険金も増える)」、「運用成績が悪ければ年金は減る」と言うこと。

まず、大前提を言えば、極めて複雑な商品で、その中身はほぼ投資信託と変わらない。

そのため、ある程度の知識を持った人でないとやるべきではないだろう。

これから説明する「弱点」を読んで、「なるほど」と理解出来る知識レベルであれば良いが、そうでないならやめておいた方が良い。

まずは商品概要をざっと解説していきたい。

本商品。率直なところ「変額年金の商品」としては悪くはない。

保険業界内でも、ソニーの変額は「運用が上手い」という定評がある。

そしてこの商品の売りは何と言っても「世界株式」だろう。

設定来騰落率という、運用開始してからどれくらい価値が上がったか?という指標が745.66%と群を抜いている。

ソニー生命の関係者に話を聞くと、

「世界株式にお金を入れたいと言ってあちら(お客さん)から連絡が来る」

というのだから凄い。

本件に関しては後述したいが、このファンドを除くと、他のファンドに関しては、過去5年の実績を見ると「まあ、こんなもんかな」という程度。

但し、他社の変額商品では資本の関係(その保険会社のグループ内に証券会社がいる場合など)で、手数料が高い割に、大したパフォーマンスを出していない

「どうしょうもないファンド」

が入っている場合もある。

このようなファンドは、下がる時にはちゃんと下がるのに、上がる時に「上がりきらない」という現象が起こり、結果的に「大したパフォーマンスが出ない」ということになる。

その点、ソニー生命の場合、そのような「外れファンド」はランナップにない。

そういう意味では「投資先の目利き」としては極めて正当な判断をしている印象である。

なお、投資先(ファンド)は以下の8種類が設定されている。

・株式型

・日本成長株式型

・世界コア株式型

・世界株式型

・債券型

・世界債券型

・総合型

・短期金利市場型

変額年金にしては、選択肢は多い方だろう。

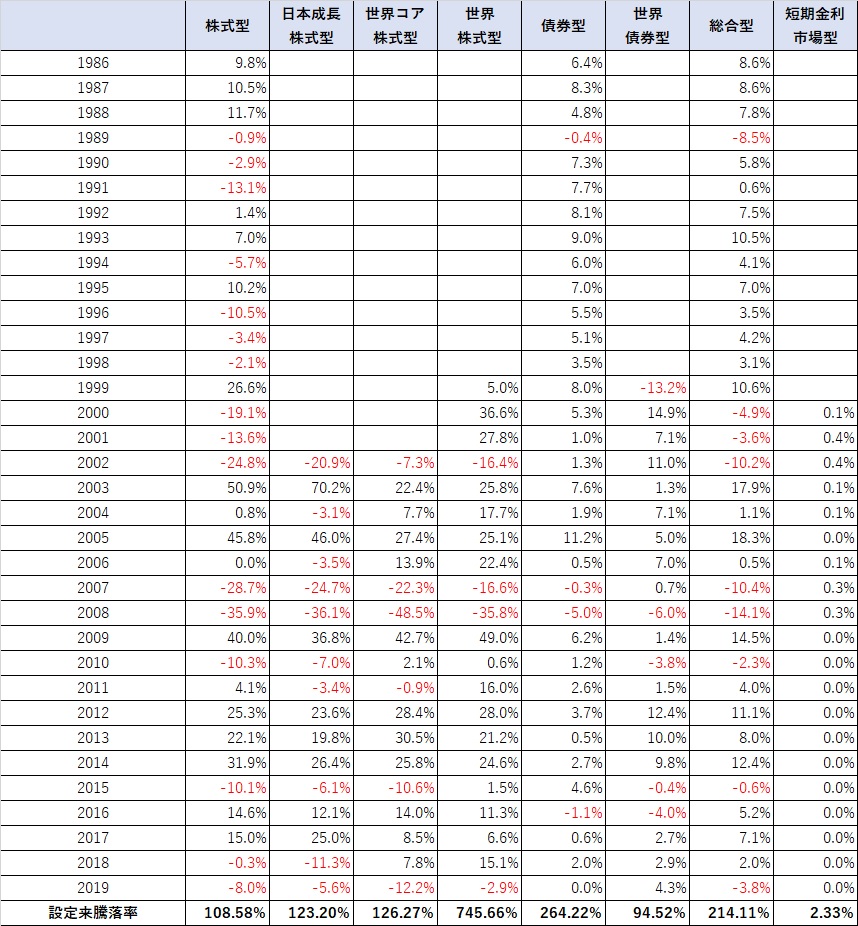

そして、以下がソニー生命が発表している、各ファンドの過去の推移。

注:2020年7月13日現在。

この表の見かたを一番左端にある「株式型」を例にとって説明する。

毎年、上がったり下がったりしているのが分かるだろう。

2000年から2003年あたりにかけた、-19.1%、-13.6%、-24.8%などはITバブル崩壊の影響。

2007年、2008年の-28.7%、-35.9%はリーマンショックである。

このように上がり下がりがあり、運用開始以後から、

「+8.58%増えた。」

ということを表すのが「設定来騰落率」である。

このファンドが設定されたのが1986年で、そこから33年経過して+8.58%だから、大したことはない。

但し、このファンドは株価がもの凄い高い時期にスタートしたので、始まった時期が悪いという面もある。

その後の低迷を経て、ようやく最近「元に戻った」という方が正しいだろう。

これだけを見れば「なんだそんなもんか」と思う方も多いだろうが、一方で驚異的なパフォーマンスを出しているファンドもある。

先ほども挙げた、真ん中の「世界株式型」である。

これは、モルガンスタンレーがアドバイザーとして投資先を決めているファンドで、1999年の開始から騰落率が745.66%。

そもそもがアメリカの株高ブームに上手く乗った上、投資先を見ると、マイクロソフトやアルファベット(グーグル)などのIT系を中心に「ここ10年の勝ち組」に上手く投資できている。

その結果だろう。

下記のNYダウの10年間の推移と比較しても、それらのベンチマークを上回っている印象。

逆に「世界コア株式」、「世界債券型」などは、目標としているベンチマーク(経済指標:ファンドはそれに勝つことを目標にする)に負けている始末で、何とも冴えない。

総合型もスタート時からの騰落率は214.11%とそれなりに良い感じもするが、ここ数年は

2016年 +5.5%

2017年 +7.1%

2018年 +2.0%

2019年 -3.8%

と「まあまま」という感じ。きっと公社債の割合が多いので、そこまで株高のメリットをつかめないのだろう。

最後に短期金利市場型だが、これは全く意味が分からない。

0.11%程度のリターンのために変額保険など選ぶ理由がない。

何を意図してこのファンドを設定したのか分からないが、ファンドの資産が133億円もあることに驚く。

こんな分野にそんな金額が集まっているのだが、せめて債券に入れておけば良いではないか?

ソニー生命のライフプランナーも

「短期金利市場型より債券型の方が良いですよ」

くらいのアドバイスをしてあげては?とは思う。

さて、商品説明の前置きが長くなった。

なお、冒頭でも書いたが、この時点でチンプンカンプンなら、本商品はやめて、まずは投資のイロハ的な本を読むことをお勧めする。

もしくは、将来のリターンが明確になっている年金保険を選んだ方が良い。

では具体的な弱点の解説に移る。

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

参考:積立・貯蓄・資産運用にかかわる商品について

他社の終身保険の☆評価一覧は、コチラ

他社の外貨建終身保険の☆評価一覧は、コチラ

他社の積立・年金保険の☆評価一覧は、コチラ

他社の変額保険の☆評価一覧は、コチラ

弱点1 「世界株式」のピークは過ぎたのでは?

冒頭でも解説したように、本商品で選択できるファンドの中で、過去の実績で言えば「世界株式」が群を抜いている。

しかし、今後も同じ調子で成長するか?と言われれば、それは誰にも分からない。

少々意地悪いが筆者は「過去と同じようにはいかないだろう」と読んでいる。

ファンドというものは、ある一定の規模になると、成長が鈍化する。

企業でもベンチャーであれば、毎年、売上を倍々にすることが可能だが、大企業になってしまえば同じような成長が出来ない。

ファンドもそれと同じで、10億を100億(10倍)に出来ても1,000億円を1兆円にすることはなかなか難しいのである。

ソニー生命の金看板「世界株式」も、かなり規模が大きくなっていて、そこにきてこの株高。

もちろん「今は良い」が、今後も同じペースで高成績を挙げることは出来ないと思っている。

逆に今、これに投資をすることは「高値つかみ」になる可能性もある。

なお、誤解がないように言っておきたいが、筆者はこのファンドがダメだと言っているわけではない。

過去の実績は申し分ないし、保険会社にもこんな運用が出来るのか、と素直に驚いている。

しかし、「良い時期は終わったような気がする」と言いたいだけだ。

仮にこれに投資して、今の株バブルが弾けたら目をあてられない。

そのリスクがある、ということだけは肝に銘じて欲しい。

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

弱点2 全額が投資にまわらない(保険関係費)

まず、結論から言うが、筆者は投資信託の方を勧める。

変額保険と投資信託の最大の違いは、

変額保険 支払った保険料が全て投資にまわらない

投資信託 支払った掛け金が全て投資にまわる

(1%以下の多少の手数料が発生する場合もあるが、微々たるもの)

ということ。

例えば変額保険の場合、毎月1万円を投資しても、それが全額ファンドに投資されて運用されるのではなく「保険関係費」というものが取られた後のお金が投資にまわる。

保険会社が販売している変額保険はどれもこの「保険関係費」が徴収されるため、これは別にソニー生命だけの話ではない。

これは保険会社側のコスト。手間賃や純粋に死亡時の保険を提供するための費用である。

では仮に1万円を投資した場合、どの程度の「保険関係費」が取られるだろうか?

契約者としては気になるところだが、これは公表されていない。

だが、10~20%前後であることが多い。

ソニー生命の変額の場合、筆者の手計算だが13~15%程度ではないか?と推測している。

つまり1万円の保険料のうち、純粋に投資にまわっているのは87%の8,700円程度ということ。

(性別、年齢などによっても異なるので一概には言えないが・・・)

変額保険は、一応は「保険」なので死亡時には「ちょっとだけ」保険金が上乗せされたりする。

そういう意味では「ただ取られているだけ」ではないものの(意味はある)、やはり毎月の投資が十数パーセント天引きされてしまうのは痛い。

であるならば、100%投資できる投資信託の方が良い。

繰り返すが、本商品、変額保険としては悪いものではないが、しかし、資産形成を目的にするなら筆者なら投資信託にする。

なお、ソニー生命の関係者にこのことを言うと、冒頭でも述べた

「多少の手数料を取られても『世界株式』というモンスターファンドに投資出来るのがメリット」

と言うのだが、筆者は「良い時期は既に終わった」と思っている。

これからの株式市場は読めない。

アメリカ市場が大波乱をおこせば、このファンドはそれに大きく影響される。

過去10年、このファンドは確かにすごかったが、今後10年も凄いという保障はどこにもない。

また、ファンドは巨大になればなるほど運用効率が落ちる。

投資の本にも

「同じ100倍でも、100万円を1億円にするより、1億円を100億円にする方が難しい。更に言えば100億円を1兆円にすることは、ほぼ無理」

というようなことが書かれているし、実際に様々な投資家が、ある程度の規模になると、以前ほどの運用成績は出なくなる。と言っている。

ベンチャーが急成長して、ある程度の規模になると成長が鈍化するのに似ている。

このような観点からも、筆者は本ファンドの過去の驚異的な成績は認めつつも「今後」については悲観的。

あくまで個人的な感想だが。

弱点3 まずiDeCo

この商品に加入すると、

「生命保険料控除」

の対象となる。

年金保険料控除ではない。

毎月積み立てるような形で保険料を支払い、かつ商品名も変額個人年金という名前から、てっきり年金保険料控除の枠かと思うが違う(筆者も実はそう思っていたのだが、コメントにてご指摘頂いた)

これはマイナスだろう。

生命保険料控除の枠は、大抵の人が既に使っていて埋まっていることが多いので、この商品に支払う保険料は控除の面では無駄になる。

せめて年金控除枠が使えれば良い。

年金保険料控除枠は、所得税の場合、年間保険料8万円を支払えば4万円。住民税の場合、5.6万円を支払えば、2.8万円が控除される制度。

例えば年収が500万円程度の方であれば、所得税、住民税合わせて20%の税率だろうから、8万円以上の年金保険に加入すれば、年間6,800円くらいの還付がある。

仮に8万円支払って6,800円戻ってくると考えれば、金利にすれば8%以上。

今の低金利下ではあり得ないほどのリターンがある。

下手な運用より手堅い。

だからこそ、この枠は使った方が良い。

むろん生命保険料控除枠も、まだ空いている人もいるだろうが、本商品の性質的にも年金控除枠の方がありがたい。

一方、iDeCo(個人型確定拠出根金)は支払った掛け金の全額が控除される。

いくらまで加入できるかは、立場(会社員、公務員、専業主婦など)と勤務先の会社の年金制度によっても異なるが、上限1.2万~2.3万円まで掛けられることが多い。

iDeCoでも投資先は自分で選ぶので、運用の印象としては変額保険とほぼ同じ。

証券会社にiDeCo用の口座を開けば、選択肢はソニー生命の比ではないくらい多いし、信託報酬も安いものが沢山あるので、そちらの方が良いだろう。

仮に本商品で「生命保険料控除枠」を使えたとしても所詮は4万円しか控除されないが、iDeCoであれば掛け金は全額控除。

その分、戻ってくる還付金も多い。

だからこそ、まずはiDeCoだと思う。

この商品の弱点、こう考えろ!!(解決策!!)

中身としては投資信託と変わらないので、であるならば税金的なメリットのあるiDeCoなどで、投資信託を買った方が良いと思うのだが、それでも本商品に向いている人がいる。

それが、

ズボラな人

だ。

自分で考えるのが面倒、色々と調べたくない、お任せが一番。

そう考えている人には「保険で貯蓄」は良い選択肢ではある。

自動的にお金を引き落としてくれて、勝手に運用してくれるのだから。

だが、本商品だけに限った話ではなく、変額商品全般、しいては投資信託にも言えることだが、はっきり言って今はどれも高い。(2021年1月時点の話)

コロナ禍で一度は落ち込んだが、実体経済とかけ離れた「謎の株高」を演じている。

やるにせよ、もうちょっと待った方が良いかもしれない。

どうしても「今すぐやりたい」ということなら、とりあえずは値下がりしにくい債券に入れておくこと。

ドカンと下がった時に債券を他の資産に変更すれば良い。(スイッチング)

その時に「世界株式」が下がっていれば、良い選択肢となりうる。

そのための準備として始めるなら、悪くはないかもしれない。

まあ、それでもiDeCoの方が良いと思うが(iDeCoでもスイッチングは可能)

なお、この手の商品は、よく分かっていない保険の営業マンが

「ドルコスト平均法で投資するので、高い時に始めても大丈夫です」

などと説明することが多いが、ドルコスト平均法だとしても、なるべく高い時に買うのは避けた方が良いに決まっている。

自らすすんで高値つかみする必要はないだろう。

口コミ(販売側から)

・ソニーの年金商品については、お客さんの方から問い合わせを受けることも多い。

・世界株式の過去の実績を見せることが一番のセールストーク。それで勝手に決まる。

・他の変額年金と比較することもあるが、知名度、過去の運用実績で、ソニーになることが多い。

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

口コミ(契約者から)

・10年前に加入したが、今までの運用成績には満足している。入って良かった。

・保険ショップで「変額ならソニーです」という感じで、決め打ちで提案された。確かにそれまでの運用実績は凄いが、販売員が「絶対上がります」とやや断定的で(その後で、責任は持てませんけど、と言っていて、何だそりゃ?と思ったが)、相当自信があるようだったので、押し切られたような形ではじめた。運用開始して、まだ3年程度なので、現時点では返戻金も増えておらず、良いとも悪いとも言えない。

・コロナショックの直前に加入したので、入ってすぐにドカンと下がったのはショック。その後は持ち直した。

・良い商品だと思う。運用レポートを報告するサイトも見やすい。

・先輩が入っていて「とても良い商品だ」と言われ、ソニー生命のライフプランナーを紹介された。株や投資信託の知識もなく、正直良く分からなったが、「10年、20年スパンで見れば株は上がる」という言葉に説得力があったので加入。

・「この保険は保険というより、投資と考えてくれ。必ず4,5年で儲かる。俺が繰入比率をアドバイスする」というライフプランナーの言葉に騙されました。彼はパソコンで自分の顧客の解約返戻金の推移のグラフを見せながら、「俺がアドバイスしたおかげで、みんなこんなに儲かっている。こいつなんか、もう儲かっているんだから、解約すればいいのに、10年も持っていやがる」という調子で買いあおりました。

その後、彼が自分から繰入比率のアドバイスなどすることはなく、こちらから尋ねても、日本株式30%、世界株式40%...といった、今から思えばいい加減で出まかせ比率を言うばかり。標準的な世界株式100%のことは、「米国株が落ちたらどうするんだ」という株のこともよく分かっていないらしい頓珍漢な意見。当然ながら、8年たっても解約返戻金が支払額を上回ることはなく、大損でした。

ソニー生命に違法な勧誘だったので、契約無効を申し立てましたが、証拠不足で受け入れられませんでした。録音しておけばよかったと後悔しています。

彼は、「みんなこんなに儲かっている」と解約返戻金のグラフを見せましたが、そのグラフには支払われた保険金は示されていませんでした。本当に加入者が儲かっていたのか、彼が加入者の損益を把握していたのかさえ疑わしいです。

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

参考:積立・貯蓄・資産運用にかかわる商品について

他社の終身保険の☆評価一覧は、コチラ

他社の外貨建終身保険の☆評価一覧は、コチラ

他社の積立・年金保険の☆評価一覧は、コチラ

他社の変額保険の☆評価一覧は、コチラ