提供会社:ジブラルタ生命

商品名:米国ドル建終身保険

米国ドル建終身保険(低解約返戻金型)

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

4つ星評価からも分かる通り、ドル建終身保険の選択肢として、本商品は有力な選択肢だろう。

保険料の安さ、将来の返戻率ともにトップレベル。

なお、ジブラルタ生命には、以下のように複数のドル建終身のラインナップがある。

・米国ドル建終身保険

・米国ドル建終身保険(低解約返戻金型)

・米国ドル建特定疾病保障終身保険

・米国ドル建介護保障付終身保険(50%プラン、100%プラン)

・米国ドル建軽度介護終身保障終身保険(通常型、低解約型)

選択肢が豊富と言えば聞こえは良いが、逆に言えば「分かりづらい」とも言える。

ジブラルタの人間も、

「ラインナップの整理が出来ず、商品が増殖しているんです・・・」

と苦笑いしていたが、傍から見てもそんな印象である。

本稿では、すべての商品のベースとなる「米国ドル建終身保険」、及び「米国ドル建終身保険(低解約返戻金型)」について解説する。

なお、特定疾病付、介護付のドル建終身については、それぞれ以下をご参照頂きたい。

特定疾病付

ジブラルタ生命 米国ドル建特定疾病保障終身保険(低解約返戻金型) ★★★★☆

介護付

ジブラルタ生命 米国ドル建介護保障付終身保険(低解約返戻金型) ★★★☆☆

ジブラルタのドル建終身保険には、通常型と低解約返戻金型の2種類があるが、まずは「低解約返戻金型とは何か?」という点から説明する。

低解約返戻金型とは、

・保険料を支払っている期間は

・解約返戻金が低く抑えられている

という特徴がある。

上の図を見て頂くと分かりやすい。

普通(通常型)のドル建終身保険は返戻金がよどみなく伸びていくが、低解約返戻型は当初は返戻率が低く抑えられている。

しかし、保険料払込期間を終えると一気に増えて、普通のドル建終身保険の返戻率を超える。

両者を比較すると、こんな感じ。

・普通のドル建終身保険

-いつ解約しても、そこそこの返戻率がある(途中解約に強い)

・低解約返戻金型ドル建終身保険

-途中で解約すると大損

-保険料は普通のドル建終身と比較して「少しだけ安い」

-払込期間終了後、返戻率が「一気」に増える

低解約返戻金型は、保険会社からすると途中解約のハードルが高い(大損してしまうため)ので、「解約されるリスク」が低いと言える。

そのため、腰を据えて運用が行える。

その見返りが、「ちょっとだけ保険料が安い」ことと「払込後に一気に保険料が増える」という点。

要するに、

「途中で解約しない、と覚悟を決められるのであれば低解約型の方が良い」

ということになる。

以上が「通常型」と「低解約型」の違いである。

あくまで筆者の経験だが、この2つを並べると、ほとんどの方が低解約型を選ぶ。

やはり、保険料が安い上、将来返戻率が大きく上がることが魅力なのだろう。

ジブラルタには、通常型と低解約返戻金型の2つのドル建終身があることを理解頂いた上で、弱点の解説に移ろう。

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ

弱点1 為替によって保険金がブレる!!リスク回避するには?

「ドル建」なのだから当たり前だが、為替リスクがある。

払う時、保険金や、将来返戻金を受け取る時。

全てにおいて為替リスクが影響し、極端な円高(1ドル80円など)の場合だと、円換算のお金はかなり減る。

1ドル120円と、1ドル80円では、受け取れるお金は1.5倍も変わることになるが、この点は本商品に限らず、ドル建商品の宿命的な弱点である。

リスクの回避方法としては、仮に円高(1ドル80円)などの場合、

ひとまずはドルで貰っておく

という手がある。

例えば、この保険に入っていた人が亡くなった。保険金は5万ドル。

しかしタイミング悪く、超円高で1ドルのレートが80円だった。

このまま保険金を受け取ると、円換算の保険金は400万円(5万ドル×80円)

もし、これが円安(1ドル120円)であれば、600万円になった計算で、為替の影響で200万円も金額が変わってくることになる。

であれば、まずは5万ドルはそのままドルで受け取っておいて、手元にドル預金としてもっておく。

あとは、為替が回復した時に円に換えれば良い。

つまり「時間をかけること」である程度為替リスクは除くことが出来る。

逆に、どうしてもすぐにドルを円に換えないといけないような状況であれば、時間をかけて為替の回復を待つことが出来ず、泣く泣く低いレートでの円換算を余儀なくされてしまう。

そのため、ドル建をやるのであれば、円もそれなりに手元に持っていた方が良い。

円とドル。

バランス良く持っていれば、円高、円安、どちらでも対応できる。

ドル建商品は高い返戻率が魅力ではあるが、「ドル一本賭け」のようなことはせずに、為替の「ご機嫌」に負けないために、円資産もしっかり貯めておいた方が良いだろう。

弱点2 保険料は給与の10%以内に!!

ドル系の商品は、たまに「やり過ぎて困ってしまう人」が散見される。

特に10年短期払の、このような話をしかも低解約型で払い込む場合、

・10年で終わるということが何となく気楽

・短期で払い込んだ方が将来の返戻率も高くなる

ということから、ちょっと無理してでも多めの保険料を設定してしまうことがあるようだ。

数年が経って、子供が生まれたり、転職して収入が減ったりして、

「やり過ぎた・・・」

と後悔しても、無理をしてでも続けるしかない。(特に低解約型の場合)

筆者も過去、何人か同じような相談を受けたことがあるが、

「頑張るしかないね」

というアドバイスしか出来ない。

保険は息の長い商品。

また人生は途中でどんなトラブルがあるか、分からない。

本商品は確かに返戻率も高く、その点は魅力ではあるが、通常のドル建終身でも途中解約や減額をすれば大きく損をするし、特に低解約型に関しては、その損がより大きくなるので、実質的には「解約出来ない」と思っておいた方が良い。

だからこそ、保険料の設定はあまり無理をせずに、最大でも給与の10%以内にしておいた方が良い。

給与が20万円なら、「やるにしても2万円以内」、30万円なら3万円だ。

個人的には5.6%くらいで抑えた方が良い気もする。

弱点3 特定疾病保障は得か?損か?

本商品には特定疾病保障というオプション(特約)がある。

販売の現場では、

「掛け捨てのがん保険に比べ、こちらであれば貯蓄性もあり、無駄にはなりません!!」

というような説明がされているようだが、これは本当だろうか?本当に「得」な特約なのだろうか?

まずは、特定疾病特約の概要を説明する。

この特約は低解約返戻金型のドル建終身保険に付けることが可能で、通常の終身保険は「死亡」と「高度障害」でしか保険金を受け取れないが、このオプションを付けておけば

・がんと診断された時

・急性心筋梗塞で手術を行った時 or 医師から60日以上の労働制限を命じられた時

・脳卒中で手術を行った時 or 医師から60日以上の労働制限を命じられた時

このようなケースに該当した場合にも、保険金を受け取ることができる。

なお、この3つの病気をまとめて「特定疾病」と呼んでいる。

受け取れる保険金は、全額ではなく、あらかじて指定しておいた「一部」

例えば、

・ドル建終身保険 2万ドル(主契約:ベース部分)

・特定疾病特約 3万ドル(特約:オプション部分)

というように契約をしておけば、先の3つに該当した場合、3万ドルを受け取ることができる。

ただし、これらは受け取れるのは1度だけである。

特定疾病は、がん、急性心筋梗塞、脳卒中、死亡、高度障害どれからに該当すれば受け取れるが、1回支払えばそれで終了。

例えば、がんが再発した、とか、がんの後に脳卒中になったとか、そのようなことが発生しても、複数回支払われるわけではない。

この点、少々難しいので、実際の例を挙げて説明したい。

先程のプランに入っているAさん、Bさんがいる。

Aさんは、60歳の時にがんを経験し、80歳で死亡した。

この場合、がんに罹患した際に3万ドルを受け取り、その後、80歳で死亡した時に、残っているベース部分の2万ドルを受け取る。

対してBさんは、幸い人生で特定疾病を一度も経験せずに、80歳で肺炎で亡くなった。

この場合、生前に特定疾病3万ドルを受け取っていないが、この部分は「死亡」でも払われるので、ベース部分の2万ドルと特定疾病3万ドルを合わせ、合計5万ドルを受け取った。

つまり、AさんもBさんも受け取った総額は5万ドル。

単に「受け取ったタイミングが違う」だけである。

特定疾病特約の本質は、「保険金の前払い」である。

3つの病気になった時に、本来、死亡しないと受け取れない保険金を「前払い」してもらえるということ。

では、そのためにどの程度のコストを負担することになるのか?

これも実際の例を見てみよう。

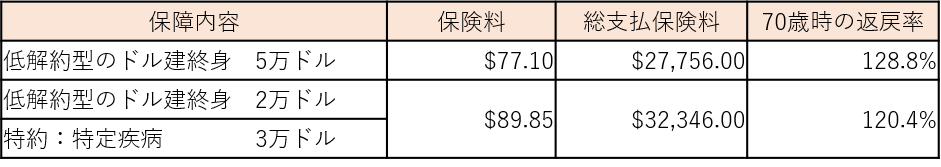

30歳男性 保険金5万ドル 60歳払込

上はシンプルなドル建終身 5万ドル、下はベース部分が2万ドルでそこに特定疾病3万ドル(合計5万ドル)を付けたプランである。

保険料は77.10ドルと89.85ドル。毎月の保険料の差は12.75ドル。

日本円に換算すると1,300円弱というところだろう。

このプランでは30歳から60歳まで保険料を支払うので、トータルの支払金額は27,756ドルと、32,346ドル、最終的には4,590ドルの開きがある。

日本円で約50万円ほど。

前述の通り、一生涯で受け取る保険金としては、どちらも5万ドルなのだが、

特定疾病(3つの病気)になった時に3万ドルを「先払い」してもらう

ために、余計に50万円を払っているということ。

また、将来の返戻率もシンプルなドル建終身(70歳時128.8%)に比べ、120.4%と8%近く落ちてしまう。

これも「先払い」の弊害である。

では悪い特約なのか?と言うと、それも違う。

そのあたりを次項で述べたい。

この保険の弱点、こう考えろ!!(解決策)

冒頭でも述べた通り、国内のドル建終身保険としては、トップレベルなので、保険ショップなどでも頻繁に紹介されるだろう。

弱点1の為替リスクに関しては、ドル建商品に投資する以上、ある程度は許容するしかない。

ただ、先に述べた「まずはドル貰っておき、タイミングを見る」というようなことをすれば、為替リスクはヘッジできる。

また「通貨」という実際に流通しているものなので、株式のようにゼロになることはない。

そういう意味では「大したリスクではない」とは思っている。

それでも「怖い」と言うならやめておいた方が無難だろう。

弱点2については、これは結構重要で、やはり節度のある金額を守ることが重要。

保険の営業マンは、保険料が高額になればなるほど自分が潤うので、「もっともっと」と煽ってくるが、その口車に乗せられてはいけない。

為替が1ドル130円になっても、給与が20%カットになっても、それでも払い続けられるくらいの保険料にするべき。

最後の特定疾病についてだが、実態としては「保険金の前払い」でしかないが、それが有効なケースもある。

例えば独身で、死亡してお金を残すより、生前にがんや脳の病気になってしまった時にまとまったお金がほしいような方は、この特定疾病は魅力がある。

貯蓄性があるので、例えば70歳とか75歳などの高齢になって、生活費が足りなくなったときなどに、一部解約などをして返戻金を生活費に充てることができる。

これが、掛け捨てのがん保険や医療保険などであれば、お金は一切貯まらないので、老後の資金にはならない。

また、先程の5万ドルの例では「余計に50万円を支払う」と説明したが、30年間での話であり、毎月にならせば1,390円程度である。

がん保険や医療保険などに「別途入る」となれば、当然、この程度の金額では済まないので、それらがん保険、医療保険の「代わり」だと思って支払うのであれば、納得できるという人も多いだろう。

対して、「先払いしてもらうだためだけに50万円か・・・」というネガティブな感情を持つ人もいる。

もしくは、貯蓄性重視で「将来の返戻率が低下するのが嫌だ」という方もいるだろう。

そういう意味では、特定疾病は単純に「良い、悪い」と判断がつくものでもなく、その方の考えや、保険に何を求めるかによって変わる。

大事なことは、「上乗せ分」を払うことに納得できるかどうかであり、そこをしっかりと考えることだろう。

なお、筆者は特定疾病特約は「好き」である。

自分でも販売する時に「付けた方が良い」とは案内している。

その理由は、がんや脳卒中などの大きな病気の時に、3万ドルなどの大きな金額を受け取れれば、やはり心強いからだ。

治療が長引いて、生活費などに困り、「死亡してからでは遅い」ということもあるえる。

また、医療保険やがん保険などで300万円を貰おうとすれば、かなり高額な保険料(毎月1万円の掛け捨てなど)になってしまい、あまり現実的ではない。

もちろん、結果的にこれらの3つの病気にならず、「上乗せ分」が無駄になる可能性もあるが、「それは保険だと思って割り切って下さい」と説明している。

これも、一つの「考え方」

ご参考までに。

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ