提供会社:第一フロンティア生命

商品名:つみたて終身・フロンティア(外貨建) (代理店、地銀の取扱名称)

つみたて終身・フロンティアM(外貨建) (みずほの取扱名称)

外貨あんしん積立保険 (三井住友信託の取扱名称)

第一フロンティアつみたて終身(外貨建・無告知型) (野村證券の取扱名称)

この保険の弱点はここだ!!

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

本商品は、第一フロンティア生命が金融機関や大型代理店(保険の窓口等)で取り扱っている商品。

保険と言うよりはただのドル貯金で、別に保険会社がやらなくても良いのでは?とも思うし、さらにそれを銀行が売るというのも不自然さを感じる。

「自分の銀行の外貨預金売れば良いんじゃない?」

とも思うが、

第一フロンティア生命は、2006年12月に設立された比較的新しい保険会社で、その名の通り、第一生命グループのひとつ。

主に銀行窓販用の商品を開発し、各銀行に卸している。

窓販では良く名前が出てくるメインプレイヤーの一社。

窓販用の商品なので、個人年金や終身保険といった貯蓄性のある商品に1点集中している。

その中には、外貨建の商品も多く、本商品もその一つ。

なお、貯蓄系の商品を多く扱っていることから「資産運用会社」の側面もあり、今回のコロナの影響による国債金利の低下、株の大暴落を受けて、保有資産の評価が低下。

新たに1605億円の積み立てが必要になってしまった。

要は、持っている資産(国債や株など)が「目減り」して、今のままでは保険会社として引き受けているリスク(契約)に対して、資産が足りない。だから1605億円を追加して、リスクに見合った資産を維持する。ということ。

このお金は親会社である第一生命ホールディングスが負担したのだが、それが原因でホールディングの2020年3月期の連結純利益は、

前期比92%減(2100億円 → 170億円)

と大幅に利益を減らしてしまった。

貯蓄系商品は儲かる時は儲かるので「グループの優等生」となるのだが、今回のような経済ショックが来きて、資産の評価損が出ると「グループの問題児」になってしまう。

その好例だろう。

なお、第一生命という大きな後ろ盾がいるので、すぐにどうこうなるわけではないので、契約している方が心配する必要はない。

以上、余談が長くなった。

それでは、本商品の解説に移る。

本商品、パンフレットを見ると

「運用する通貨をドルと豪ドルから選択できる積み立て終身保険」

と銘打ってあるが、実態としては終身保険ではなく「ただの貯金」である。

そこまで悪い商品ではないと思うが「これを保険会社がやる理由があるのか?」と聞かれると、うーん、という感じではある。

以下のような3つの特徴がある。

1 定額の円で支払う

2 支払期間中の死亡保障がない

3 予定利率が、払込期間中は「変動型」

払込期間終了後は「固定型」にかわる変則タイプ

1つずつ見ていこう。

1 定額の円で支払う

本商品では、毎月、固定の保険料を円で支払う。

例えば「月1万円」と決めれば、それがずっと続く。

一般的にドル建ての商品は、毎月の保険料はドルベースで金額が決まっており(例:毎月100ドルなど)それを毎月のレートと掛け算して、円に換算している。

例えば、毎月100ドルの場合、支払う保険料は、

1ドル= 90円 100ドル× 90円=9,000円

1ドル=100円 100ドル×100円=10,000円

1ドル=110円 100ドル×110円=11,000円

などと毎月の保険料が変動する。

しかし、本商品の場合、支払う保険料は円で固定されている。

ただ、根本的な仕組みは同じで、この商品の場合は、

決まった金額で、その月にレートで買えるだけのドルを買う

というだけ。

例えば、毎月10,000円の場合、購入できるドルは、

1ドル= 90円 10,000円 ÷ 90円 = 111.11ドル

1ドル=100円 10,000円 ÷ 100円 = 100.00ドル

1ドル=110円 10,000円 ÷ 110円 = 90.90ドル

となる。

円高(1ドル90円など)になれば、積み立てられるドルが多くなり、円安(1ドル110円)になれば、積み立てられるドルが少なくなるだけ。

毎月の保険料が変動するタイプの商品であれば、急な円安になった場合、保険料の負担が増える可能性があるが、本商品ではそのような心配がない代わりに、買っているドルの量が減ってしまう。

結果、将来の積立が減ってしまうので、どちらがいいかは、その方の性格次第ではないだろうか?

2 支払期間中の死亡保障がない

この保険には、死亡保障がない。

「ない」と言い切ってしまうと語弊はあるが、死亡保険金はオマケ程度で、主な目的はお金を貯めること。

一応、死亡保障についても解説しておくが、特に興味がなければ読み飛ばして頂きたい。

本商品には「第1保険期間(保険料を支払っている間)」と、払込終了後の「第2保険期間」があり、死亡保険金はそれぞれ以下のようなルールで決まる。

第1保険期間 … 払込保険料相当額 or 積立金額×死亡保障倍率

第2保険期間 … 第1保険期間満了日の積立金額×死亡保障倍率

この「死亡保障倍率」というのは、保険期間や年齢などで決まるのだが、おおむね1.1倍前後

死んでも1.1倍程度にしか増えないでの「保険はほとんどない」と思った方が良い。

3 予定利率が、払込期間中は「変動型」

払込期間終了後は「固定型」にかわる変則タイプ

次に、予定利率について解説する。

ドル建ての商品は加入時の予定利率が固定される「固定型」と、その時、その時の金利などで毎月変わる「変動型」の2種類がある。

本商品は「はじめは変動」、「あとから固定」という変な仕様になっている。

なお、予定利率について詳しく知りたい方は、下記のリンクで解説しているのでご覧頂きたい。

『同じ3%でも何故違う?「超」わかりやすい!!予定利率と利回りの違い!!』

固定型は、例えば加入時に3%であれば、それがずっと続く。

主にジブラルタ生命やソニー生命のドル建終身保険などがこのタイプ。

加入時に、予定利率が決まっているため「何年後に解約返戻金がいくらになるか?」なども加入時にすべて分かる。

対して「変動型」は毎月予定利率が変わるので、将来どうなるかは分からない。

金利や景気が上がれば、予定利率も上がるし、下がれば、下がる。

主に、マニュライフ生命やメットライフ生命の商品がこのタイプ。

景気がよくなれば金利が増え、将来の返戻金が増える可能性があるが、逆に景気が悪く金利が下がると期待していたより返戻金が増えていないということもあり得る。

どちらがいいかは、その人それぞれの考え方や好みとなってくるので、先がわかっている方が良いと思うのであれば「固定型」を、金利の上昇を期待するのであれば「変動型」を選択すればいいと思う。

もしくは、今のコロナショックで金利が低い場合、それに連動した低い予定利率で「固定」されてしまうよりは、変動の方が良いかもしれない。

本商品では、

「第1保険期間(保険料を支払っている間)」 → 変動型

「第2保険期間(払い終わり後)」 → 固定型

となっている。

このあたりは弱点1で述べたい。

以上が商品構成の解説。

では、弱点に話をうつそう。

弱点1 予定利率が微妙

本商品の予定利率は、「第1保険期間」「第2保険期間」で取り扱いが分かれている。

「第1保険期間」は、変動型で、2020年4月時点の予定利率は、

米ドル 2.20%(最低保証 2.0%※第1保険期間10年、11年超の場合は、1.5%)

豪ドル 1.51%(最低保証 1.5%)

となっている。これが毎月変わるが、最低保証というものがあり、いくら下がってもそれ以下になることはない。

そして、保険料の支払が終了したあとの「第2保険期間」は、予定利率が固定される(固定型に移行)

こちらも2020年4月時点では、ドル、豪ドルともに0.85%となっている。

10年以上先の話であるのも関わらず、第2保険期間の予定利率も「加入時に決まる」というなかなか渋い設定になっている。

本商品の比較対象として最も相応しいのはマニュライフのこだわり個人年金だろう。

第一フロンティアの方は「一応、終身保険」であるのに対し、マニュライフの方は「年金商品(老後年金方式で返ってくる)」という違いはあるものの、マニュライフの商品も

・ドル建て商品だが保険料が円で決まっている

・死亡保障がない

・定利率が毎月変動する

という特徴があり、この両者の商品は似通っている。

ちなみに、こちらの予定利率は、以下の通り。

米ドル 2.29%(最低保証 1.5%)

豪ドル 2.15%(最低保証 1.5%)

第一フロンティアの商品と比べると米ドルで0.09%、豪ドルでは0.64%ほど負けている。

本商品の本質はただのドル貯金であるので、どうせなら利率が高い方が良いのでは?とも思う。

但し、マニュライフという保険会社は知名度も低く、また外資系でもあるので「なんとなくの信頼感」で言えば第一生命グループの方が上かもしれない。

このあたりは人によって好みが分かれるが、予定利率で負けている点は明確な弱点(デメリット)と言えるだろう。

また、保険料支払終了後の第2保険期間が0.85%というドル建にしては、かなり安い利率で固定されてしまうのも良くない。

0.85%程度の利率しかないとなると、為替が1%動いただけで運用益が吹き飛んでしまう。

折角なら、ずっと変動で運用してくれた方が良い。と考える人も多いのではないだろうか?

筆者ならそうして欲しい。

弱点2 為替手数料が高い

これも分かりやすい弱点。

この商品、やたらと為替手数料が高い。

通常、ドル建の商品はドルを購入する際に、もしくは売却する際に「為替手数料」が取られるのだが、それが0.5円となっている。

1ドル 110円であれば、買う時はには110.5円、売る時に109.5円ということ。

これを業界用語では

「行って来いで1円(買う際に0.5円、売る際に0.5円)」

というような言い方をする。

これはムチャクチャ高い

他社では+0.25円が標準的で、もしくは0.01円などというところもあり、例えば、オリックス生命のキャンドルという商品では、どちらも±0.01円となっている。

たかが0.5円とは言え、0.01円と比較すれば「50倍」もの手数料を支払っていることになる。

本商品では毎月決まった金額で「買えるだけのドルを買う」という仕様になっているので、手数料が高ければその分、買えるドルの量が減る。

また、将来解約返戻金を受け取る時にも、円に変換する際、手数料分目減りしてしまう。

単にドルを買うだけ、売るだけの手数料なので、安いに越したことはないだろう。

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ

特約Good&Bad

Bad:保険料為替あんしん特約

何とも複雑なオプションだが、筆者は必要なし。と考える。

前述した通り、この商品は毎月の保険料は一定だが、そのお金で買っているドルの量は変動している。

例えば、毎月10,000円の場合、積み立てられるドルは、

1ドル= 90円 10,000円 ÷ 90円 = 111.11ドル

1ドル=100円 10,000円 ÷ 100円 = 100.00ドル

1ドル=110円 10,000円 ÷ 110円 = 90.90ドル

となり、つまり円高(1ドル90円など)であれば、たくさんのドルを買えるし、逆に円安(1ドル110円)だど、少ない量のドルしか買えない。

つまり、保険料を支払っている間は「ドルが安い」円高である方が嬉しく、「ドルが高い」円安だと困る。ということになる。

そこでこの「保険料為替あんしん特約」がある。

この特約を追加すると、ドルの購入に関して最低保証レートが設定される。

ここでは最低保証を「1ドル100円」だとしよう。

ある年、1月に100円だったレートが、2月に110円、3月に120円と急に変化したとする。

そんな時にこの特約ついていれば、1ドル100円を超えた時にも、常に100円で購入できる。

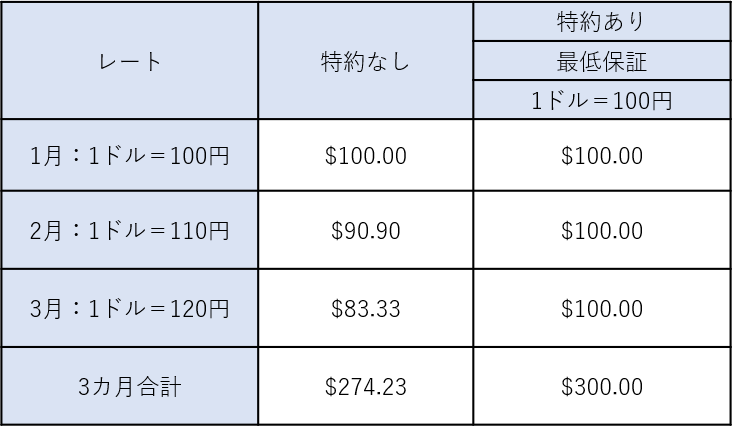

では、この特約を付けない場合と、付けた場合で比較してみよう。

この特約を付けない場合、2月と3月は割高なドルを買わないといけないので、3ヵ月で274ドルしか買えていないが、特約があれば常に1ドル100円で購入出来ているので、300ドルを手に入れていることになる。

このようなものを専門的には「為替予約」と言い、手数料を支払うことで将来の為替リスクをヘッジする効果がある。

こう説明されると良いオプションのような気がするが、実はそうでもない。

何故なら、5%から7%程度のオプション料(特約保険料)がかかるから

結局はその分、貯めてるお金が目減りしてしまう。

最低保証レートを超えない時期には「ただ単に無駄な手数料を支払っているだけ」ということで、長い目で見れば得なのか損なのか良く分からない。

「ずっと円安(1ドル120円、130円など)が続く」

と読み切っているのであれば、5~7%の手数料を支払ってでも「割安なドル」が手に入るのはメリットではあるが、為替には常に波があり、1ドル120円の時もあれば、1ドル90円の時もある。

結果が分からないのに、今の時点で

必ずコスト(5~7%)が発生する

ものにお金を使うよりは、流れに身を任せてドルを買い続ける方が良いのではないだろうか?

比較した方が良い商品

オリックス生命 米国ドル建終身保険candle(キャンドル) ★★★☆☆

ジブラルタ生命 米国ドル建終身保険&米国ドル建終身保険(低解約返戻金型) ★★★★☆

メットライフ生命 USドル建終身保険 ドルスマートS ★★★★☆

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ