提供会社:アフラック生命

格付:R&I AA-

商品名:REASON

参考コラム:

医療保険の検討ってどうすれば良いの?と迷ったら

『医療保険。こう考えれば、スッキリ決められる!』

をご覧いただきたい。

ページコンテンツ

この商品のポイント!!

2024年8月19日に販売されたアフラックの医療保険「REASON(リーズン)」

アフラックはマーケティングが非常にうまい。

そういう意味では「アフラックらしい」良い商品だと思う。

星4つ評価とした。

アフラックの医療保険と言えば「EVER(エバー)」で、2002年販売の「一生いっしょの医療保険EVER」から、ちゃんと応える医療保険EVER、新EVER、EVER Primeなど商品名を変えながも20年以上に渡り「EVERブランド」を引き継いできた。

しかし、ここに来てブランド名を「REASON」に一新。

莫大なコスト(CM料など)を使ってEVERというブランドを育ててきたアフラックがそれを捨て新たなブランドを打ち立てたわけで、そこには並々ならぬ決意を感じる。

が、その内容を見るとEVERシリーズの最終作「EVERシンプル」と同様で、約款もEVERシンプルの「無解約払戻金2023A」と同じものを使っている。

プレスリリースを見ても「EVERシンプルの販売名称をREASONに変えた」とあるので、そういうことなのだろう。

基本的には保険会社が商品の名称を変える時には、新商品の販売と同じタイミングで行うものだが、全く同じ商品なのに(多少の違いはあるにせよ)途中で商品名を変えるのは珍しい。

そのあたりの事情は良く分からないが、旧知のアフラックの方に話を聞くと、こんなことを言っていた。

・EVERシンプルは保障内容のわりに保険料が安く、販売も好調だった

・だが、従来のEVERシリーズとは、そもそも設計思想が異なる

・「EVER」という名前も一般化しており、CMで連呼してもイマイチ訴求力がない

・であるならば、この好調な商品を使って新ブランドを立ち上げた方が良い

だが、この方もアフラックの社員ではなく、ただの代理店の現場の販売員なので、あくまで主観に過ぎない。

まあ、当たらずとも遠からず、というところだろう。

さて、この商品。

従来の日額タイプを捨て「治療給付金」という新しいコンセプトを打ち出した点が斬新と言える。

「おお、結構変えてきたねぇ」

商品がリリースされた時(EVERシンプル)、筆者もそう思った。

まず日額タイプについて理解して欲しい。

日額タイプとは、従来の医療保険で多く見られるもので、

入院1日あたり〇〇〇〇円(5,000円など)を受け取れる

という内容。

例えば日額が5,000円で3日入院すれば、1.5万円というような感じ。

非常に分かりやすく、多くの保険会社がこのスタイルの商品を提供している。

対して、治療給付金は

入院、手術、放射線治療を受けた「月ごと」にまとまったお金(10万円など)を受け取れる

というもの。

「月ごとの給付」なので、入院すれば1泊2日であろうが、丸々1か月30日入院しようが10万円を受け取れる。

日額5,000円で30日入院すれば15万円になるので、長期で入院した場合には日額タイプの方が良いが、短期入院であれば治療給付金のような一時金の方がメリットがある。

似たようなものとしては、「入院一時金」という特約(オプション)がある。

医療保険に付けるもので、これを付けておくと日額に追加して「入院したら5万円」とか「入院したら10万円」というのは一時金がプラスされるのだ。

これも「短期入院」を心配する現代の傾向に沿ったもので、わりと人気があった。

だが、あくまでオプションとして脇役扱いだったのだが、本商品ではその脇役を主役(主契約)に抜擢した感じ。

大きな保険会社になると、どうしても保守的になりがちなのだが、ガラッと商品内容を変えて大胆に責めてくるあたり、流石、アフラックとも言える。

なお、保険料も頑張っている印象。

日額タイプに比べ、一時金給付型(本商品における治療給付金)はどうしても保険料が高くなってしまう傾向がある。

これは保険会社の立場に立てば分かる。

大量に届く請求のうち、大部分を占めるのは2,3日の短期入院。

これであれば1万円、1.5万円を支払って終わりだが、一時金の場合、どんな短期入院でも5万円、10万円を支払わないといけない。

当然、給付金の総額は増大するので、その分、保険料は高くなる。

これは仕組み上、「仕方がない」ことなのだが、本商品の場合、日額タイプの商品と比較してもそこまで割高感はない。

例えば、30歳 男性治療給付金10万円で4か月型(1回の入院、手術で最大4か月分受け取れる)とした場合、保険料は1,646円/月(終身払)

同条件(30歳、男性)で日額5,000円の医療保険の保険料はだいたい1,300円から1,500円程度なので、それより高いのは高いが

「短期でも10万円」

というセールストークは若い人には刺さるだろう。

詳しくは後述(特に悪い点)するが、良くも悪くも今の時代のニーズをとらえた「良く出来た商品」だと思う。

この保険の弱点はここだ!!

その1 長期入院にやや弱・・

日額タイプと比較して「本当に長期入院した時」はやや弱い。

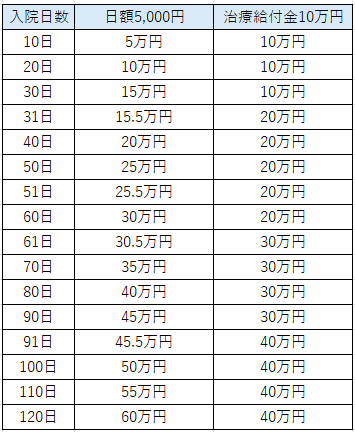

実際の例を比べてみよう。

30歳 男性 終身払で比較

注:細かい違いはあるが、保障内容は同列に揃えている

はなさく生命 医療保険

日額5,000円 1,354円/月

注:はなさく生命を選んだのは、保険料が安いため。あくまで参考。別にはなさく生命の方が良いと言っているわけではない。

アフラック REASON

治療給付金10万円(4か月型) 1,646円/月

この両者において、入院日数ごとに「いくら受け取れるか?」をまとめたものが以下の表だ。

日額タイプは毎日5,000円が積みあがるので、当初は金額が少ない。

10日の入院では5万円にしかならず、対して治療給付金は「とりあえず10万円」受け取れるので、そこには差がある。

しかし、20日間で日額タイプが追いつき、30日では日額タイプ15万円に対し、治療給付金は10万円となり逆転される。

が、31日目になると、再び治療給付金が入り20万円となるので、再び逆転。

その後、40日目で追いつき、と、こんな感じで進めていくと、最終的には入院が91日を超えてからは、常に日額タイプの方が給付金が大きく、120日間入院した場合では日額タイプ60万円に対し、治療給付金は40万円と、20万円もの差がつく。

実際のところ「120日の入院」というのはほんんど「ない」が、「ないわけでもない」

で、ここで少々話を変え「保険に入る意味」について述べたい。

これに対し、多くの人がこう言うだろう。

「万が一、入院でお金が必要になった時に困らないため」

と。

そう。その通り。

では、それは具体的にはどのような状況だろう?

ズバリ、長期入院だ。

短期入院であれば、それほどお金もかからないし、高額療養費制度もあるため「払えない」というほどの金額を負担することはない。

最悪、保険に入っていなかったとしても、どうにかなるレベルだろう。

しかし、これが長期入院となるとそうは行かない。

高額療養費制度は長期入院においても非常に有効ではあるが、それでも何ヵ月も積みあがれれば、それなりに出費となる。

また、入院に伴い仕事が出来なくなる。

傷病手当はあるが、平常時の給与の2/3しか受け取れないので、やはり収入減となり辛い。

話を戻す。

このような長期入院に関して言えば、毎月給付の治療給付金より、日額タイプの方が強いと言える。

但し、31日入院のような「ギリギリ2か月分貰える」ようなケースでは、治療給付金の方がメリットがあるし、実際のところ入院が短期化している現代では31日入院でも「珍しい」ことではある。

それくらい、病院はすぐに「出そう」とするので、長期入院というのはなかなか起こらないことではあるのだが、交通事故による複雑骨折や白血病、結核、がんの転移、再発で入退院を繰り返す、等々のことは起こり得る。

先に挙げた通り、この両者を比べると、保険料は300円ほど違う。

はなさく生命 医療保険

日額5,000円 1,354円/月

アフラック REASON

治療給付金10万円(4か月型) 1,646円/月

そのような「大きなリスク」に備えるには月額タイプの方が良いし、かつ保険料も安いのであれば、それを選ぶ方が理に適ってはいる。

また、数字だけで言えば、毎月300円高いということは、年間3,600円、10年間で3.6万円、20年間で7.2万円を「多く」支払っていることになる。

仮に3泊4日の短期入院をしたとして、日額タイプでは2万円(5,000円×4日分)しか受け取れず、本商品では10万円が受け取れるのだが、その差の「8万円」は

ほとんど自分で積み立てているようなもの

ではある。

なのだが・・・

「確かに長期入院だけを考えれば安い日額タイプで良いんだけど、入院すれば10万円でしょ?300円くらいしか違わないならそっちの方が・・・」

この心理も分かる。

短期的なお得情報に飛びついてしまう。

これもまた人間の性。

「ちょっと高いけど、ちょっと良い」

プチブランド感を演出するのがアフラックは上手いなぁ、と感じる。

その2 三大疾病系に関して、血管性認知症は対象外

弱点というより注意喚起情報。

本商品には「三大疾病系」の特約(オプション)がいくつか用意されているが、以下の2つに関しては血管性認知症が「対象外」となっている。

・三大疾病無制限治療特約

本商品では主契約(メイン)で、支払いが1回だけの1か月型か、1回の治療で4回まで支払われる4か月型のどちからを選択するが、このオプションを付けておけば、がん、心疾患、脳血管疾患の「三大疾病」の治療を目的として入院、手術、放射線治療を行った場合に限り「無制限」で治療給付金を受け取れる。

・三大疾病無制限入院特約

こちらも三大疾病が原因で入院した場合に限り、日額給付(1日 5,000円など)を無制限で受け取れる。

しかし、この2つのオプションに関して、「血管性認知症」は対象外。

脳内の血管が大小いたるところ詰まることで発症する認知症である「血管性認知症」は脳血管疾患の一つではあるが、根本的な治療法などはなく、かつ超長期の入院になる場合もある。

少々言い方は悪いが、

「家でも面倒見れないし、一応病気ではあるので介護施設でもなかなか受け入れられない。結局、病院に入れっぱなし」

という感じで、下手をすると1年以上病院にいらっしゃる方もいる。

アフラックとしては「これを無制限で払うのはキツイよ・・・」ということなのだろう。

保険会社としては懸命な判断だが、契約者にとっては「脳血管疾患なのに、何故?」となる可能性もある。

三大疾病系のオプションを付けるなら一応、知っておいた方が良い。

その3 女性特定手術、先進医療が10年更新

弱点というより注意喚起情報。

これも要注意。

アフラックでは主契約(メイン部分)は終身保障が多いが、特約(オプション)では10年更新のものがいくつかある。

本商品においては、女性特定手術特約と先進医療特約が10年更新。

つまり10年ごとに保険料が「上がる」

先進医療の方がそれほど上がることもないだろうが、女性特定の方は女性特有の病気が増える40代には保険料が結構上がるので要注意。

「将来、保険料が上がるのは嫌だな」

そう感じるなら、特約も含め「保険料が変わらない」他社の医療保険の方が良いかもしれない。

その4 がんの待ち期間3カ月がある

弱点というより注意喚起情報。

三大疾病になった時に、以後の保険料が免除される「三大疾病保険料払込免除特約」、三大疾病になった時に一時金が受け取れる「三大疾病一時金特約」

この両者には、がんに限り3カ月間の「待ち期間」が設定されている。

つまり、加入してから3か月間は仮にがんになっても保障の対象外と言うこと。

がんの場合、自身で「あれ?もしかして、これがんかな?」と気づいて、病院に行く前に駆け込みで保険に加入するようなことが起こり得る。

3か月の待ち期間は、それを防ぐための処置。

仮に「がんかな?」と思っても、保険の給付金を受け取るためだけに、病院での受診を3か月も放置するようなバカはいないだろう。

これは他の保険会社でも、がんに関する保障に適用される一般的なルールであるため、アフラックが特に厳しいわけでもないが、一応、注意喚起としてここに挙げる。

その4 ちぶさ再建給付金も3か月の待ち期間あり

弱点というより注意喚起情報。

ちぶさ再建給付金は女性特定手術特約の一部で、これもその3と同様。

ちぶさ再建術は主に乳がんが原因で行うことが多いため、がんの待ち期間と同じ仕様となっている。

その5 ケガの特約が1年更新&毎年査定

弱点というより注意喚起情報。

関節脱臼や腱の断裂の治療の際、5万円の一時金と通院1回ごとに3,000円を受け取れる「ケガの特約」

こちらはスポーツなどをやる方に人気のオプションだが、契約は1年更新となっている。

また、更新に関しては、都度、アフラックの承諾が必要。

例えば、他の契約者と比べて発生頻度が高い(年に何度も同じようなケガをする)、受傷状況に照らし、通院の日数が長い(軽いケガのはずなのに、3,000円欲しさに必要以上に通院する)というような場合は

「更新しません」

と言われることがある。

なお、「こうなったら更新しない」というような具体的な記載は見当たらない。

まあ、保険というのは保険料収入と、給付金の支払い、その2つのバランスで成り立っているので、やたらと給付が多い人は保険会社としても除外したいし、契約者全体からしてもマイナスだ。(結局のところ、給付金は他の方々の保険料の積立から払うため)

そういう意味では「仕方がない」処置だと思うが、医療保険のオプションなどは原則「無条件更新」が基本で「問題がある場合は拒否する」と明言する保険会社は少ない。

また、逆に契約者がこの特約を解約する時は「2か月前に言うように」というルールで、随分と保険会社に都合が良く設定されているな、とは感じる。

その6 健康祝金特則は「やめられない」

入院や手術などを受けず、治療給付金を受け取らなければ3年ごとに「お小遣い」が受け取れる健康祝金特則。

30歳 男性 終身払 祝金2.5万円の場合+476円/月

476円×12か月×3年=17,136円なので、それで2.5万円を受け取れるのであれば8000円弱の「儲け」ということになる。

1.7万円で2.5万円だから、3年で1.5倍になっている計算で、投資として考えれば年15%程度の利回りとなる。

若いうちは良い。

入院するリスクも低いので、3年ごとに2.5万円を受け取れればそれなりに嬉しいだろう。

だが、この特約は「途中で解約できない」というルールになっている。

そのため、どこかで入院すれば、その期間中の掛け金は全て没収されてしまう。

仮に10年間、入院も手術もしなければお祝金を3回受け取れるので、8,000円×3回=2.4万円が儲かる計算。

しかし、11年目で1度でも入院、手術をすればその期間(3年間)の1.7万円は没収されてしまう。

それでも差し引き(2.4万円ー1.7万円)7000円が利益となるが、次の3年で再び入院、手術などをして治療給付金を受け取れば、再び1.7万円を失うので、「赤字」ということになる。

自分の健康をネタに保険会社とギャンブルをやっているようなもので、医療保険の本質とは全くかけ離れたている。

必要性は皆無。

医療保険とは切り分けて、自分でしっかり投資をした方が良いだろう。

この保険の弱点、こう考えろ!!(解決策)

「月ごとに払う」という新しいアイディアを持ち込んだ意欲的な商品だとは思う。

しかし、「これが弱点!!」でも解説した通り、日額タイプに比べ長期入院には「やや弱い」、逆に短期入院には強い。

保険料は日額タイプに比べ「やや高い」

このあたりをどう考えるか?だろう。

一つのポイントとしては「短期入院」をどう考えるか?だ。

「短期入院であれば別にそこまでお金がかからない。であるならばそれは自分の貯金で何とかすれば良い。怖いのは長期入院だ。」

そう合理的に考えられるのであれば、本商品ではなく、保険料が安い日額タイプを選べばよい。

しかし

「うーん、長期入院のリスクは分かるんだけど、やっぱり短期入院でもそれなりに給付金があった方が・・・」

そう思うのであれば、本商品は悪くないだろう。

対抗馬(比較対象)として、他社比較をするのであれば、日額タイプ+入院一時金特約という組み合わせが適当かと考える。

入院一時金特約は「入院したら5万円(1入院に1回だけ)」という保障で、もろに「短期入院対策」の特約(オプション)だ。

例えば、「30歳 男性 日額5,000円 終身払い、入院一時金5万円」という条件で見積もってみると、以下のようになる。

はなさく生命 はなさく医療

1,859円/月(120日型、手術Ⅰ型、入院一時金給付5万円)

対して、アフラックのREASONで、治療給付金が1回の入院で最大4回まで出る「4か月型」の保険料は、

1,646円/月(4か月型:疾病・災害入院給付金外す、他特約なし)

なので、ほぼ保険料は僅差となる。

両者を比較した場合、以下のようになる。

短期入院(例:3泊4日)

はなさく生命 7万円(一時金 5万円+日額2万円:5,000円×4日分)

アフラック 10万円

長期入院(例:120日入院)

はなさく生命 65万円(一時金 5万円+日額60万円:5,000円×120日分)

アフラック 40万円(10万円×4か月分のマックスを受け取る)

短期でも「初期給付5万円」があるため、そこまでの差はなく、逆に長期入院では日額の「良さ」が生きる。

このように「初期給付+日額」という構成と比較してみると良いかもしれない。

なお、年齢、性別によっても保険料は変わってくるので、面倒でなければお近くの保険ショップなどで相見積もりをもらうと良いだろう。

付けるべき特約!!(三大疾病無制限入院、先進医療)

三大疾病無制限入院特約

「30歳 男性 終身払」で、日額5,000円で+140円

がん、心疾患、脳血管疾患で入院した場合、この特約を付けておけば、日額が無制限で支払われる。

長期入院の代名詞と言えば、脳血管疾患、そしてがん。

もちろんそれ以外の交通事故や、難病などでも長期入院の可能性はあるのだが、一番確率が高い3つの病気のリスクをカバーするという意味でも付けておいた方が無難だろう。

保険料も安いので、本商品に加入するのであれば必須かな?とも思う。

総合先進医療特約

「30歳 男性 終身払」で、日額5,000円で+99円

保険適用外の先進医療を受けた際、実費を2,000万円まで補償してくれる。

先進医療は「滅多に受けることはない」が、もし受けるとなると相当、高額になる。

先進医療はがんなどの分野でも数多くの治療があり、これを受けられるか、受けられないかで生きるか死ぬかの瀬戸際になることもある。

そのような時に「2,000万円まで出してくれる」というの心強い。

医療保険には必ず付けておいた方が良い。

逆に既に別の医療保険で付けていて、本商品が2つめであるなら、ダブルで入っていても、片方しか払われないので、つける必要はない。

なお、「弱点!!と言うほどではないが、注意して欲しい情報」の、その2にても述べたが、本特約は10年更新なので、基本的には更新の度に保険料が上がると思っておいた方が良い。

先進医療については以下コラムも参照して欲しい。

参考コラム:先進医療特約は「終身型」を選びなさい!!

付けても良いかも?な特約!!(疾病・災害入院、女性疾病、払込免除など)

疾病・災害入院給付金

本商品の「メイン」はあくまで、毎月給付される「治療給付金」ではあるが、この「疾病・災害入院給付金」も原則メイン部分に含まれてはいる。

ただし「外すこと」も出来る。

つまり、付ける、付けないを選択しないといけないのだが、さてどうしたものか?

まず、保障内容だけを見れば「付ける」方が良い。

これが付けてあれば、日額でも受け取れ、更に月ごとにもまとまった治療給付金が受け取れるのだから、保障としてはかなり手厚い。

しかし保険料は結構高くなる。

他社の「日額」だけのものに比べて、1.5倍から2倍くらいになるだろう。

それを許容できるのであれば良いが、やはり医療保険は「掛け捨て」であり、何もなければお金を捨てているようなもの。

出来る限り安い方が良い。

そうなると「外す」という選択が出てくる。

筆者は正直、外しても良いと思う。

その理由はこれまで散々述べてきたが、治療給付金で10万円受け取れれば、短期入院であればそれで賄えるし、長期入院になっても4カ月目までは治療給付金が続く(4か月型の場合)

更にその先の長期入院が心配であれば、前項で解説した三大疾病無制限入院特約などを付けても良い。

そう方が全体の保険料を抑えることが出来るので、コスパ重視ならその構成も良い。

全体の保険料と照らし合わせて検討頂きたい。

女性疾病入院特約

30代 女性 終身払 日額5,000円で+340円/月

筆者自身、30代、40代の女性のお客様に子宮筋腫や内膜症などの給付金をお支払いしてきた。

そういう意味で「リスクは高い」と思う。

だが、入院した時に「女性疾病だからと言って、通常の病気の入院よりお金がかかるのか?」と言えば、そんなことはない。

つまり、通常の医療保険の保障でも十分対応できる。

本特約は女性特有の病気で入院した時に「上乗せ(1日+5,000円など)」で支払われるので、絶対に必要か?と言われると、そこまでではないのだが、この分野を心配する女性は多く、筆者の体感としてもリスクは高いので、予算があるなら付けても良いと思う。

参考コラム:特約考察!!女性疾病は必要か?

女性特定手術特約

30代 女性 女性特定手術給付金 20万円で +234円/月

前項と同様の理由で「予算があるなら付けておいても」という感じ。

なお、本特約は「弱点!!と言うほどではないが、注意して欲しい情報」の、その2で解説した通り、10年更新なので、10年ごとに保険料が上がる。

30代、40代のリスクが高い時だけ付けておく、というのもアリかもしれない。

前項の「女性疾病入院特約」と比べると、こちらの「女性特定手術特約」の方が

・若いうちは保険料が安い

・一時金があり、日額よりは給付金を多く受け取れる可能性が高い

(注:女性疾病はそこまで入院期間が長くないため、日額タイプでは給付金がそれほど伸びない「可能性が高い」ため)

という2点からお勧め。

三大疾病保険料払込免除特約

上記の条件に該当した場合、以後の保険料が免除される。

払込免除の条件としては「他社なみ」と言ったところ。

保険料は年齢、性別によって異なるが、全体の保険料に+15~25%程度が上乗せされる。

払込免除については、当サイトとしては「原則要らないのでは?」というスタンス。

医療保険の保険料自体、それほど高額でもなく、実際に免除されれば嬉しいのは嬉しいだろうが、生活全体からすればさほどのコストダウンでもない。

また、長い間、割増の保険料を支払うことになり、仮に免除されたとしても、以後の保険料は

「先払いしただけ」

とも言える。

このあたりの事情は以下コラムにも記載してあるので、ご参考まで

参考コラム:保険に「払込免除特約」は必要か?

それでも好きな人は好きなので、「予算があるならご自由に」という感じ。

しかし、この特約を付けるために、他の特約を外すべきではないと考える。

「必要ない」と断言するほどではないが、優先順位は低め。

三大疾病無制限治療特約

がん、心臓、脳の病気で入院した場合、最大支払い回数(1ヵ月 or 4か月)を超えても、毎月の治療給付金が支払われる。

三大疾病無制限入院特約(日額タイプ)と似ているが、こちらは「毎月10万円」と言った形で一時金が受け取れるのがメリット。

特約の保険料はこちら(三大疾病無制限治療特約)の方が高い。

どちらも長期入院に対する特約だが、本当に入院が長引けば日額の方が金額が大きくなりやすい。

例:最大支払い回数を「超えて」30日間入院した場合

日額タイプ:5,000円×30日 =15万円

治療給付金:10万円

30日あたりの給付は日額タイプの方が大きいことが分かる。

逆に、最大支払い回数を超えた日数が「1日(5,000円)」とか「2日(1万円)」であれば、日額より治療給付金(10万円)の方が多く受け取れる。

だが、このあたりは誤差と言うか、実際にその状況になってみないと分からないし、考えても結論の出るものでもない。

長期入院の備え、という点ではどちらも同じような内容なので「安い方」で良いのでは?とも思う。

三大疾病一時金特約

上記の条件に該当した場合、一時金(50万円など)が受け取れる。

30歳 男性 終身払 一時金50万円という条件で+1,405円/月

年間16,860円、10年で17万円、20年で34万円、30年で51万円、40年で68万円、50年で84万円

30歳で50年払えば80歳。

80歳は「ほぼ平均寿命」なので、つまり84万円が

「まあ、だいたいこれくらい払うことになりそう」

というラインだろう。

そうなると、一時金が50万円なので1回(50万円)では赤字(ー34万円)、2回(100万円)で多少儲かる(+16万円)という感じ。

がん、心臓、脳を人生のうちで2回やる。

やりそうな気もするし、やらなさそうな気もする微妙なラインだ。

だが「何かしら1回はやるよね」というは、大部分の人が同意するだろうし、だからこそこのような特約が売れるわけだ。

しかし、1回だけなら「自分で貯めておいた方が良い」ということでもある。

このあたりが難しい。

そして、幸いなことに、これらの病気を一度も経験しない方もいる。

そうなれば、84万円を捨てたわけで、これはなかなか勿体ない。

話を整理すると、2回やれば16万円のプラス、1回では34万円のマイナス、0回では84万円のマイナスとなるので、経済合理性で言えば

「別に入らなくても良いんじゃない?」

ということになる。

だが、率直に言えば「それとは別」の視点で、この特約には意味があるように思う。

それは「感情的な面」だ。

がん、心臓、脳。

どれも死に直結する病だし、脳に関しては、その後、深刻な障がいが残ることもある。

はっきり言って人生のどん底だ。

そんな時に50万円を受け取る。

別にこれで人生が救われるわけでもないのだが、

超アンラッキーの中でも小さなラッキー

は、ほんの少しでも本人の気持ちを明るくする効果がある。

筆者自身が多くの一時金を支払ってきて、そう感じる。

そのため、「意味がない」とは言い切れない部分がある。

優先順位は低いが、予算があるなら検討しても良いと思う。

参考コラム:がん診断一時金、3大疾病一時金は付けるべきか?

付ける必要なし、な特約!!(健康祝金、通院、ケガ、終身など)

健康祝金特則

3年ごとに「治療給付金が支払われなかった時」に2.5万円の「お祝い金」を受け取れる。

30歳 男性 終身払の場合、+476円/月

476円×12か月×3年=17,136円なので、それで2.5万円を受け取れるのであれば8000円弱の「儲け」ということになる。

通院給付金

通院に関する特約は昔から人気がある。

「通院だけでも手軽に貰える」

そう考えている方が多いが、実際には

「入院、手術に伴う通院だけ」

なので要注意。

つまり、入院や手術をするような大きな病気の前後に病院に通ったものが対象で、ただの通院は対象外だ。

さて、この通院特約。

経済的には不合理であることが多い。

本商品でも30歳 男性 終身払という条件で通院一回あたり5,000円を受け取れるプランで+495円/月となっている。

年間、495円×12ヶ月=5,940円を、10年間で約6万円、20年で12万円、30年で18万円を支払う計算。

18万円を5,000円で割ると、36回分ということになる。

「36回も通院するかね?・・・」

というのが本音。

確かにそれくらい通院する人もいるだろうが、それでトントン。

それ以下ならマイナスということで、経済的なメリットは少ないように思う。

また、1回あたり5,000円を受け取ったところで、生活の足しになるほどでもない。

筆者は必要ないと思う。

参考コラム:通院特約は付けるべきか?

ケガの特約

事故などにより「骨折」、「関節脱臼」、「腱断裂」をした場合、一時金として5万円、通院1回あたり3,000円を受け取れる。

保険料は30歳 男性 終身払で+530円/月

毎月530円、年間6,360円、8年で50,660円

5年に一回、骨を折って(もしくは脱臼、骨折)トントンという感じか。

うーん、要らないじゃない?

スポーツをやっていて、ケガが多い、脱臼が癖になっている、等々の事情がある方にとってはニーズがあるかもしれないが、普通の人はこんな頻繁にはケガはしないだろう。

なお、本特約は1年更新なので「あまりに多く給付を受け取る」と、翌年更新させてくれない可能性もある。

このあたりは弱点その5にて解説している。

終身特約

医療保険のオプションとして死亡保障も用意できる特約。

30歳 男性 終身払で保険金100万円の場合 +1,917円/月

年間23,004円、50年間で115万円を支払う計算になる。

30歳男性が50年間支払ってもまだ80歳と、男性の平均寿命(83歳)より手前。

その時点で既に100万円オーバーの保険料を支払わなくてはいけない。

メリットがない。

また、医療保険のオプションとして死亡保障を付けてしまうと、医療保険を解約した時に死亡保障も消滅してしまう。

医療保険は日進月歩の世界で、様々な保険会社が常に激しい競争をしている。

そのため、「途中で見直す可能性」は高く、つまりは解約することをあり得る。

死亡保障は医療保険とは「分けて」おいた方が無難だ。

その点からも本特約は付けない方が良い。

口コミ・評判(販売側から)

売れているし、売りやすい。

やはりアフラックというブランドは強いので、お客さん受けが良く、多少高いくらいでも「アフラックですから」という一言で押し切れる場合が多いのだが、本商品では「何でもかんでもとりあえず10万円(一時金)が受け取れる」という分かりやすさがアピールできる上、記事でも指摘してある通り、そのわりには他社の医療保険とそこまで保険料が高くないので、スムーズに決めてもらえる。

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

保険会社勤務、代理店勤務の方でも、販売現場の情報や、当サイトで指摘していない弱点(デメリット)などには謝礼(amazonカード300円)をお支払い致します。

口コミ・評判(契約者から)

30代 女性 既婚さんからの口コミ

一時金に惹かれて他社の医療保険から乗換えました。

父がここ数年で何度が入院したのですが、日額型だとそこまで給付金も多くなく「これだとあまり意味がないな」と思っていたところに、この商品を知り「毎月まとまってもらえるなら、こちらの方が良い」と感じて、この商品にしました。ただ相談をした保険の営業の方が「これが一番売れている。」「今はこれがナンバーワン」と何度も言うのでちょっと嘘くさかったです 笑 でも商品自体は良いと思います。

比較検討した方が良い商品

当サイトで高評価の医療保険は以下の通り。

アクサダイレクト生命 アクサダイレクトの終身医療 ★★★★☆

オリックス生命 CURE Next/CURE Lady Next ★★★★☆

SOMPOひまわり生命 健康をサポートする医療保険 健康のお守り ★★★★☆

チューリッヒ生命 終身医療保険プレミアムZ/プレミアムZ Lady ★★★★☆