法人保険を検討する前にやれることは沢山ある。

しかし、そこに手をつけていない経営者が多い。

法人保険が

・節税

・「簿外」の内部留保

に役に立ち、更には経営者の保障を得られる点でメリットがあることは事実だが、唯一の欠点は

「長い」

ということ。

1度始めたら、少なくとも4,5年はやらないといけない。

商品によっては10年以上かけないとメリットの出ないものもあり、昨今の激動する社会情勢において

「10年どころから、2,3年先も読めない」

と言う経営者が多い中で、保険料をずっと払い続けられるかは不安である。

だからこそ、

「保険で節税」

は最終手段であり、その手前でやるべきことをやった方が良い。

が、やっていないケースが散見される。

しかし、この手の情報は税理士も教えてくれない。

何故なら、後々トラブッった時に責任を問われたくないからである。

正直なところ、税理士にとって「節税」はあまりやって欲しくないのが本音である。

税理士からすれば、節税をやればやるほど税務調査で突っ込まれるポイントが増えるだけで、何のメリットもない。

何のテクニックも使わずに正々堂々と税金の計算をして、

「社長、今年の税金は〇〇〇万円です。」

「うむ。今年もありがとう。」

このやりとりが一番楽だし、何のリスクもない。

言い方は悪いが「所詮は人の金」だから、本音では

「節税なんて、どうでも良い」

と思っている税理士(あと税理士資格のない税理士事務所のスタッフ)は多い。

中には「お客様のため」と思って、あれこれと節税を指南してくれる先生もいるのはいるが、かなり少数派。

筆者の感覚では税理士が10人いて1人くらいではないだろうか?

そんな人に当たれば「ラッキー」だと思った方が良い。

そして、法人保険を相談する保険セールスマンもこの手の情報は教えてくれない。

もちろんそのような情報を知ってはいるが、それを教えてしまったら自分たちの商品が売れなくなる。

自分がラーメン屋を営んでいるのに、

「ここから100m先のラーメン屋さんの方がうちより美味い」

と言うようなもので、不利な情報を自分から言うバカはいないだろう。

と、言うことで、本稿ではそれらの「保険の前にやるべきこと」を解説する。

知っている人にとっては「そんなことくらい知ってるわ!!」と突っ込まれそうだが、意外と知らない人が多い。

と言うか、筆者の感覚では7,8割の経営者が知らない。

この制度は中小機構(中小企業基盤整備機構)という国の機関がやっているもので、制度本来の趣旨は、

「貸し倒れなどが発生した際、企業が連鎖倒産しないように融資を受けられる」

というもので、そのために掛け金を積立られる。

毎月5000円から最高20万円まで選択可能で、年払いも出来る。

そして、掛け金は「全額損金」

これを800万円の上限まで積立てられるので、毎月20万円かけていれば、40ヶ月(3年4ヶ月)で枠を使いきることになる。

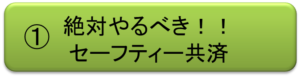

解約をする時には書類を提出するだけで、下記のルールで解約金が戻ってくる。

40ヶ月以上経過すれば、常に100%が戻ってくることになる。

これは法人保険で言えば、

・全額損金

・3年目以降 単純返戻率 100%

ということになり、現在販売されている各社の法人保険では、

「絶対勝てない」

と断言できる。まさに「うちより旨いラーメン」ということになる。

だからこそ、法人保険に加入する前にまずセーフティ共済に加入するべきだろう。

なお、手続きは、銀行や商工会などが中小機構から窓口業務を委託されている。(詳細はコチラ)

銀行と取引があるなら、だいたいその支店で手続きしてくれるので相談して見ると良い。

大体1週間もあれば手続きが完了するので、決算前でも間に合うだろう。

短期前払費用をご存知か?

これは税務上「特例」として許されているもので、

「今から1年以内に支払うべき費用」

については「払った段階」で経費計上しても良いというルール。

法人保険の保険料などは、

「加入時から1年後までの保険料を先払い」

するのだが、支払った段階で経費計上が可能である。

そのため決算前に焦って入っても保険料の全額や1/2を経費(損金)として処理することが出来る。

これは何も保険料だけではなく、家賃や駐車場、外部委託などにも適用できる。

だから、

「今期は予想以上に利益が出てしまった」

というような年度には、年払い可能なものはどんどん年払いにして先に支払って経費にしてしまえば良い。

とは言え、これは来年の経費を「先食い」しているだけなので、翌年も「年払い」にして翌々期の経費を計上することになる。

逆に、今年は年払い、翌年は月払いと、「恣意的」に変更することは「課税逃れ」と判断される。

一度年払いにしたものは、その後も継続することを前提にした方が良い。

フローチャートでまるわかり!5つの質問!アナタに必要は保険はこれだ!!

「会社の資産」の中には、どう考えても「過剰評価」されているものが少なくない。

代表的なものが「電話加入権」

社歴の古い会社などでは、数百本分の「加入権」が資産に計上されていて、その額が数百万円になっていることがある。

では、これは本当にその値段で売れるのか?

電話加入権という考え方すらなくなった現在、その値段で買うヤツはいない。

そのため、現在電話加入権は「1本1500円」の価値しかない。と国税から発表されている。

帳簿上の価値と、実際の価値の「差」で損金を生み出すやり方はこうだ。

① 法人から社長個人に電話加入権を譲渡する

② 譲渡は、NTTに申請すればOK(詳細はコチラ)

③ 電話加入権 1つあたり1500円で譲渡。

④ 資産計上してある金額と、実際の譲渡金額の差額が「特別損失」となる。

これは代表的な例だが、そのほかにも「いらない資産」はどんどん捨ててしまい、除却すれば、それが損失となり利益を押し下げてくれる。

面倒だが、その効果は意外と大きい。

また、節税とは直接関係はないが、「資産の大掃除」的な要素もあるため、スッキリした。という意見もある。

以上、どんな会社でもやれる「保険に入る前」の対策を解説した。

保険は手軽だが、一旦始めると途中でやめるわけにはいかないし、やめると大損するケースがほとんど。

まずは「自分で出来ること」から手を付けてみてはどうだろうか?

この記事を読んでいる方は、こんなコラムを読んでいます!!

全員加入の養老の保険料を1/2損金で落とす!!の「落とし穴」

法人保険の「節税」今、昔。原則的に保険で節税は出来ないよ、という話