年金保険と言われているものには、年金保険料控除の対象に「なるもの」と「ならないもの」がある。

線引は明確で、

「死亡保障があるか、ないか」

ということ。

年金保険の中でも、死亡した時には「500万円」など、それまでに支払ったきた保険料の総額より多い保険金が用意されているものがあり、それらは年金保険料の控除対象とならない。

死亡保険=生命保険料控除

というルールがあるので、これらの商品は生命保険料控除枠となる。

一本、死亡保険金がなく、死亡時には「それまでに支払ってきた保険料の総額だけを返す(全く増えないので保険ではない)」というものがあり、これらは年金保険料控除の対象。

本稿では、この年金保険料控除の対象となる年金保険の比較検討について論じてみたい。

これらの年金保険商品には2つの目的がある。

1 年金保険料控除枠を埋め、還付金を得る

2 年金保険そのものでお金を増やす

前者は、年金保険料控除では「年間8万円以上支払った場合、4万円が控除される」というルールがあるため、控除された分、税負担が軽くなる。

実際には、年末調整をすることで、翌年の2月か3月ごろに還付金という形で戻ってくる(多くの人にとっては給与に上乗せされるという形)

なお、「控除されると何故、還付金が発生するのか?」という基礎的なことを知りたい方は、以下のコラムをご参照頂きたい。

参考コラム:一から解説、控除って?何で保険で還付金が戻ってくる?

仮に年間10万円以上の保険料を支払い、還付の結果、8,000円程度(所得+住民税が20%の方)のお金が戻ってきたとする。

10万円の投資に対し、8,000円のリターン 8%だ。

正確には税金が戻ってきているだけで、運用益ではないが、それでも貰う方からすれば同じ話。

今どき、何のリスクもなく8%が戻ってくるものなどないのだから、やらないより、やった方が良い。

そして、次に2「年金保険そのものでお金を増やす」ということ。

先の還付金を得た上で、年金保険としても増えた方が良い。

が、現状で言うと「ほとんど増えない」

30歳くらいからスタートして、60歳くらいまで積み立てる。

それを年金で受け取ったとしても、支払った元本に対し、リターンは104~106%くらいが関の山で、30年近く支払った結果としては微々たるものである。

理由は長引く低金利。

保険会社は年金保険で預かったお金を一生懸命運用するのだが、国債の利回りも0.1%とか、そんなものなので、どうやっても増やすことが出来ない。

結果「30年預けても105%前後」というショボいことになってしまうのである。

ただ、これは円建の話で、年金保険にはドル建で積み立てられるものもある。

当サイトで把握しているものは、以下の一つ。(多分、これだけだと思う)

これならドルで積み立てる分、日本円の商品よりは、まだ利率が高い。

しかし、ドルであるため「為替リスク」があり、その点は個々によって判断が分かれるだろう。

このような例外を除けば、年金保険料控除の対象となる年金保険の商品の99%は円建であり、つまりはさほどのリターンは期待出来ない。

そのため、年金保険に加入するモチベーションとしては「還付金目的」の場合が多い。

さて、ではこれらの商品はどのようなポイントで比較検討をすれば良いのだろうか?

これも2つある。

1つは返戻率。

先程、リターンは104~106%と言ったが、1%でも大いに越したことはない。

どうせやるなら、少しでも良い方を選ぶべきだろう。

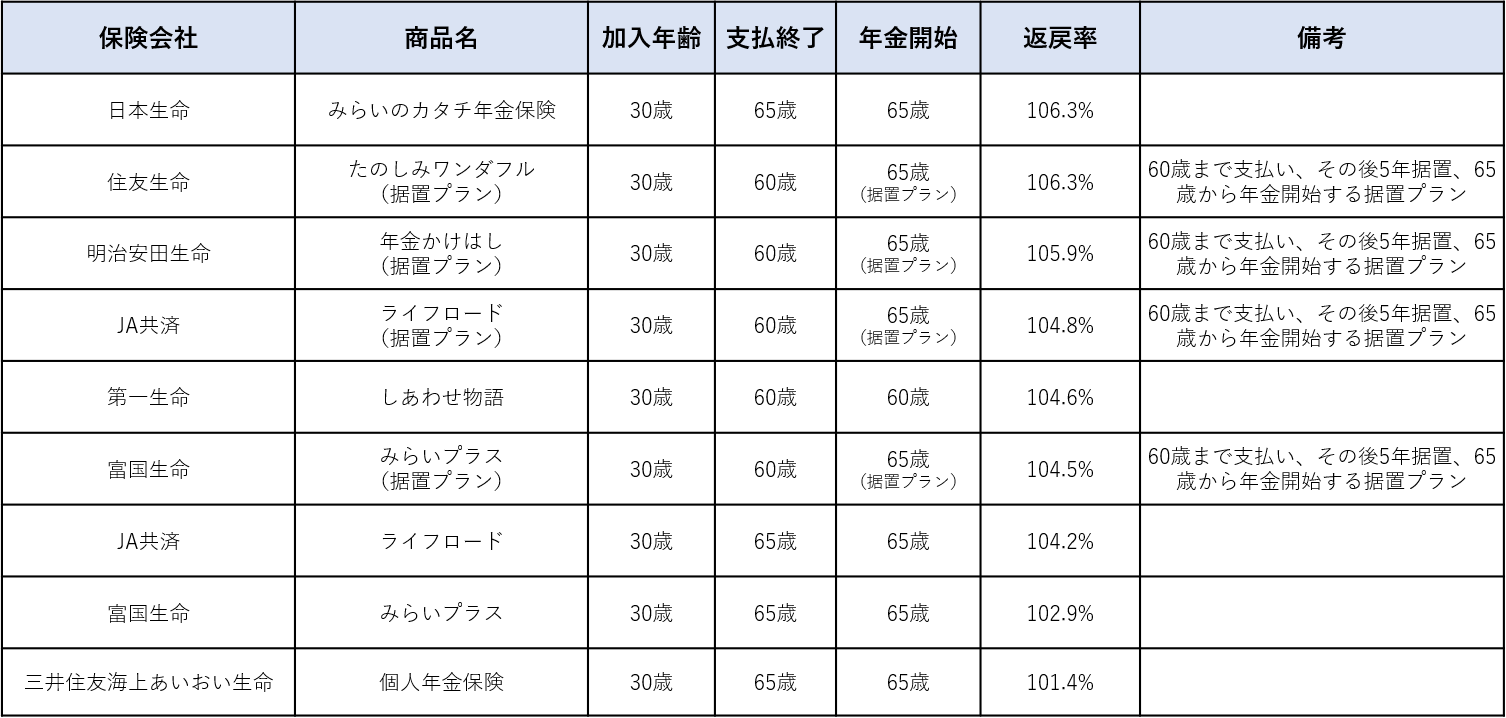

以下は年金保険を販売している各社(当サイトが確認している限り)の2022年3月時点での各社の比較。

30歳男性(10年確定年金)の比較

ざっと見たところ、日本生命、住友、明治安田あたりが高いが、年齢、性別、保険料(保険料が高額になると多少返戻率が上がる場合もある。逆に保険料が低いと返戻率が下がる)などによっても違うので、比べてみて欲しい。

また全体的に、支払った後5年程度の時間をあけてから年金が始まる「据置プラン」の方が返戻率が高くなる。

しかし、据置している期間中、年金保険料の控除の還付がなくなるので、筆者としては「多少返戻率が上がる」程度なら、その5年間還付を受けていた方が良いと思う。

次に重要なのが「出来るだけ8万円ギリギリで契約出来る」ということ。

冒頭でも述べたが、年金保険の還付金は「8万円以上支払えば4万円控除」である。

つまり、控除額の最高は4万円であり、いくら8万円以上の保険料を支払ったところで控除額は増えない。

であるなら、「ちょうど8万円くらい」であることが望ましい。

年金保険の商品自体のリターンが、30年で105%程度なのだから、必要以上のお金を入れるのは勿体ないだろう。

だが、これが意外と難しい。

各社の商品には「最低保険料」のような設定があり、特に年齢が高くなると、年間保険料が10万円を大きく越えてしまうことも多い。

注:30歳程度であれば、ほとんどの保険会社で年間保険料8万円前後で設定出来ることが多い。

仮に以下のような選択肢があったとしよう。

A社 最低保険料 8万円 リターン105%

B社 最低保険料 14万円 リターン106%

このような場合、筆者ならAを選ぶ。

30年で返戻率が1%程度高いより、少ない保険料で効率的に還付金をゲットした方が良いと思うからだ。

この点において優れているのが、以下のJA共済のライフロード。

返戻率は民間の商品と変わらないか、多少良いかな、という程度だが、保険料の設定で「毎月7,000円(年間8.4万円)」というものが選べる。

50代などでも、この設定が選択可能なので「8万円」にこだわる方には良い商品だと言える。

年金保険の比較検討はさほど難しくないので、以上述べてきたポイントを考慮し、比較検討を頂ければと思う。

この記事を読んでいる方は、こんなコラムを読んでいます!!

「お付き合い保険」の断り方と「お付き合い保険」に入るメリット