ページコンテンツ

あなたの死亡保険。こう考えれば、スッキリ決められる!!

保険、入らないといけないのだが、難しくてよく分からない・・・

そんな方が多いのではないでしょうか?

本稿では、そのような方々に向けて、死亡保険、医療保険、就労不能保険、介護保険、年金など、各分野ごとに、そもそもの「考え方」、「どれくらいのプランに入るべきか」、更には今入るなら「この商品が良い」というところまで、深堀りして解説致します。

医療保険編

あなたの医療保険。こう考えればスッキリ決められる!

就労不能保険編

介護保険編はコチラ

年金(貯蓄系)はコチラ

それでは、死亡保険編をスタートしていきましょう。

なお、死亡保険に関しては、結婚している、子供がいる、など、その方の状況によって考え方が大きく変わるため、本稿では以下の3つのシチュエーションごとに説明していきます。

結婚していて、お子さんがいらっしゃる方

「生命保険が最も必要」と言える方々です。

まず、根本的な考え方から整理しましょう。

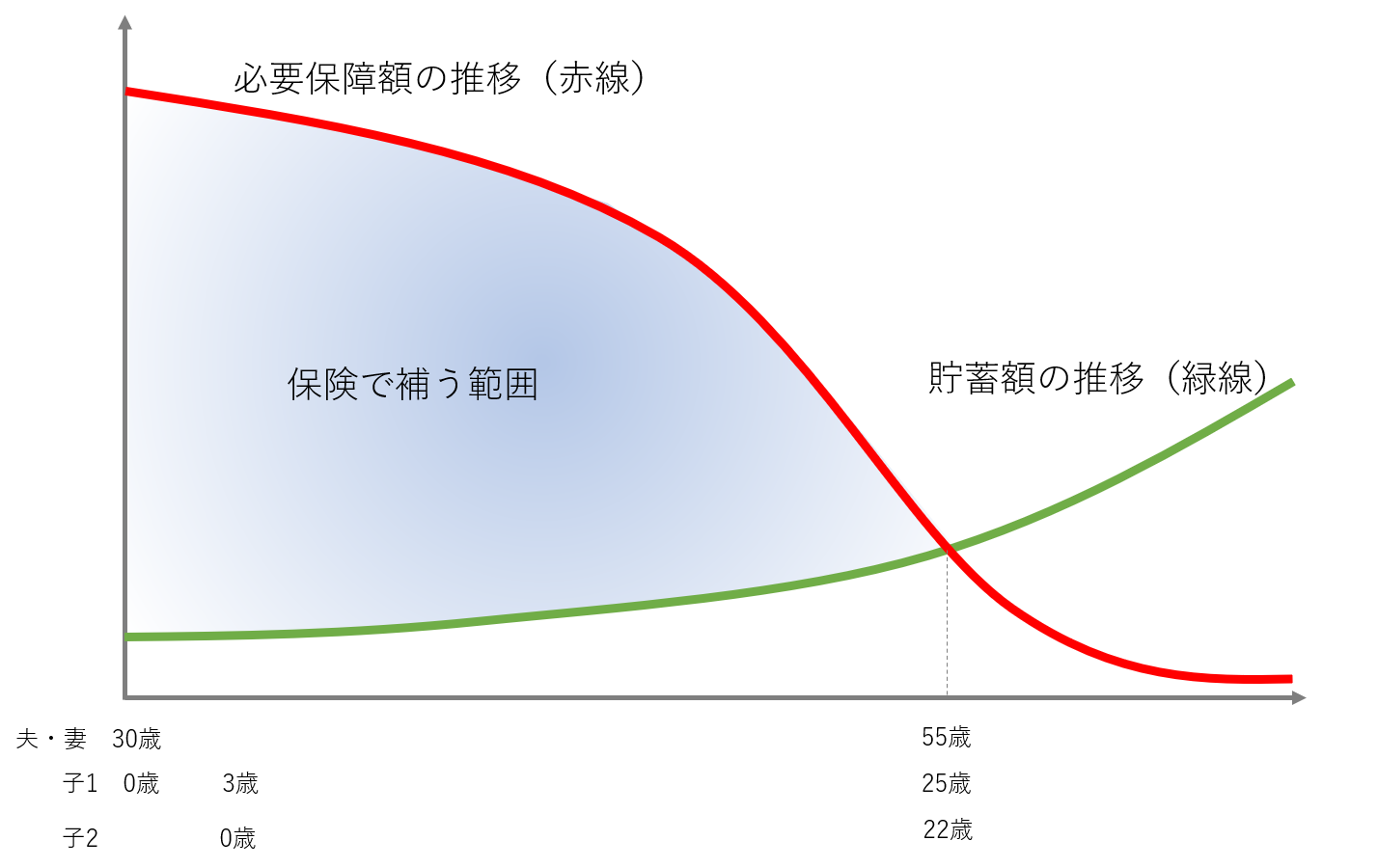

下の図を見て下さい。

この例では、夫、妻が30歳で、お子さんが二人(二人目は3年後に誕生する設定)というご家族を取り上げています。

縦軸が金額、横軸が年齢で、この中に2本の「線」があることにお気づきでしょうか?

赤線が死亡時のこの家族にとって必要な「保障額の推移」、そして緑線は「貯蓄額の推移」を表しています。

赤線(必要保障額)は、お子さんが小さい時が大きく、そこから徐々に減少していきます。

例えば上のお子さんが3歳、下のお子さんが0歳、こんな時にお父さん(33歳)が亡くなれば、今後の

・子供の学費 二人分

・家族(妻、子二人)の生活費

がまるまる必要になりますよね?

しかし、これが15年後(お父さん48歳)になるとどうでしょうか。

上のお子さんは18歳で、あと大学4年を残すのみ。下のお子さんも15歳です。

まだまだ学費はかかりますが、それでも15年前に比べれば、残すべきお金は随分と減っているはずです。

そして、更にこの7年後、お父さんは55歳になっており、二人の子供も大学を卒業しています。

こうなれば、あとは妻の生活費くらいですから、もしこのお父さんが亡くなったとしても、家族に残さないといけない金額はぐっと減ります。

このように

・「若い頃(子供が小さい頃)」は、「必要な保険金額が大きい」

・「歳をとるごと」に「必要な保険金額が減る」

というのは、ほぼどこのご家庭でも共通しています。

一方、貯蓄の推移は歳をとるごとに増えていきます。

毎年の貯金額が上乗せされていくからです。

ただし、お子さんが独立(高校卒業や大学卒業など)をするまでは、貯金額はあまり増えない家が多いことも事実です。

家のローンに教育費が重なり「貯金どころじゃないわ!!」という感じです。

そのため、一般的には、子育てが終わってからが、貯蓄本番でしょう。

この赤線(必要保障額)と緑線(貯蓄)が、交わったタイミングが、

保険がなくても貯蓄でなんとかなる

ということで、理論上、この2つの線が交差した時には、生命保険は必要ない、ということになります。

逆の言い方をすれば、この2つの線が交わるまでは「保険が必要」ということです。

では、このような方にはどんな商品が良いのでしょうか?

実際には、収入保障保険(会社によっては家族収入保険とも言う)一択です。

どこの保険ショップに行っても、まずはこれを勧められるかと思います。

収入保障保険は、

毎月 〇〇万円(例:15万円など)を◯◯歳(例:65歳)まで

というような形態で契約をします。

例えば、先程のご家族で、「20万円 65歳」という内容で契約したケースを見てみましょう。

ケース1:35歳で亡くなった場合・・・

毎月20万円を65歳(お父さんが生きていれば、65歳になった年まで)受け取れます。

受取総額は、

20万円 × 12ヶ月 × 30年(35歳から65歳)= 7,200万円

となります。

では次に55歳で亡くなった場合を見てみましょう。

ケース2:55歳で亡くなった場合・・・

20万円 × 12ヶ月 × 10年(55歳から65歳)= 2,400万円

これが収入保障保険の特徴で、若いうちに死亡すると大きな保険金を受け取れますが、時が経つにつれ、保険金が減っていきます。

スタート時が、一番保険金額が大きく、少しづつ減っていき、最後はゼロになる。

30歳時に死亡 保険金総額 8,400万円

35歳時に死亡 保険金総額 7,200万円

40歳時に死亡 保険金総額 6,000万円

45歳時に死亡 保険金総額 4,800万円

50歳時に死亡 保険金総額 3,600万円

55歳時に死亡 保険金総額 2,400万円

60歳時に死亡 保険金総額 1,200万円

65歳時に死亡 保険金総額 1,200万円

注:実際の商品では最低保障額が設定されており、20万円×12ヶ月分(1年分)程度は最後まで残っていることが多い。

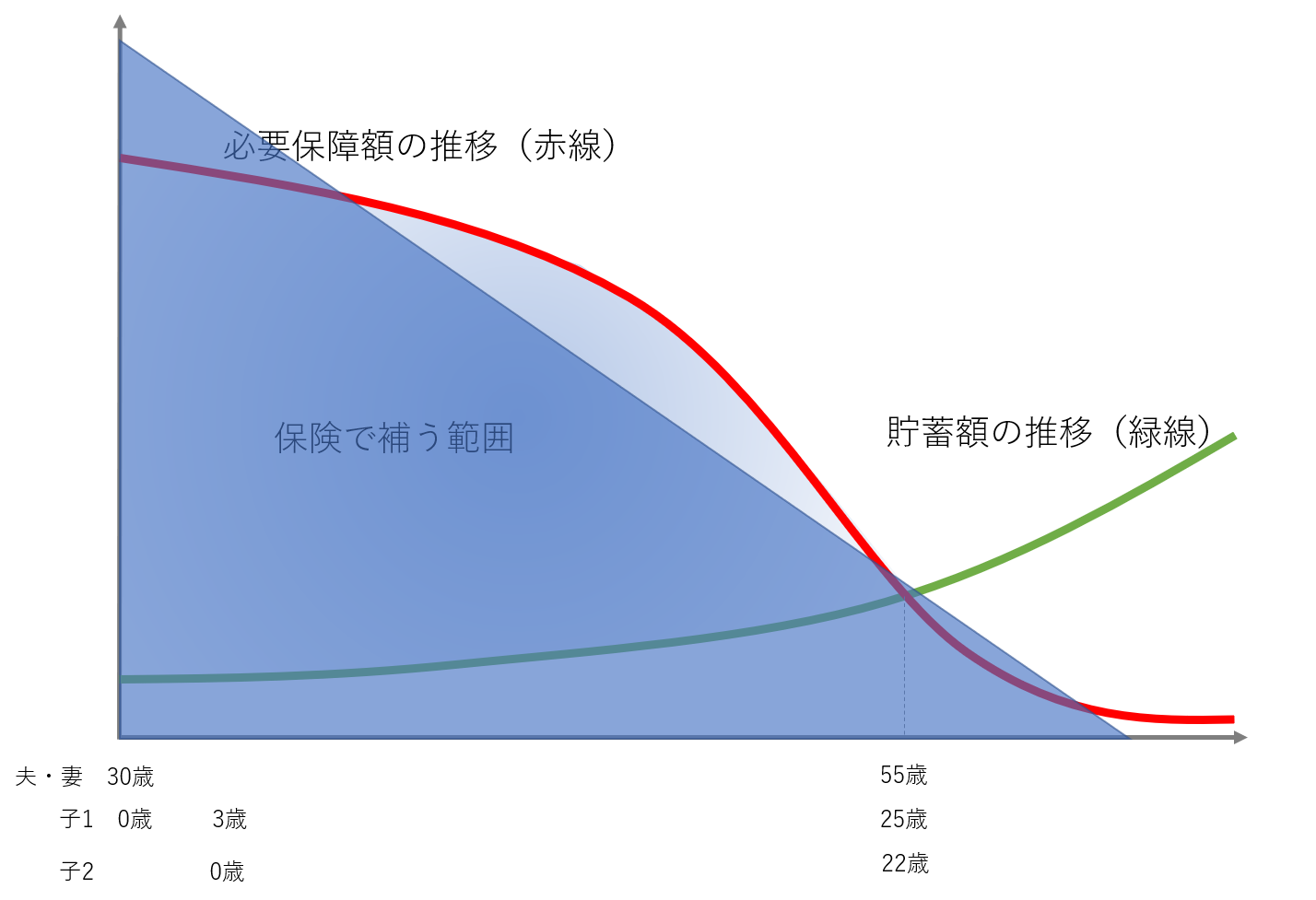

このような保障を図にすると、このような三角形になります。

ここで、冒頭に解説した図と、この三角形を重ねてみます。

時期によっては、保険金と必要な保障金額とに、多かったり、少なかったりなど多少の「差」は発生していますが、それでも大枠を埋めることが出来ます。

このようにお子様がいらっしゃるご家族の保障をまかなくには、収入保障保険が一番理にかなっている、というのが今の保険設計のセオリーとなっています。

では、どれくらいの金額の保険に入れば良いのでしょうか?

目安としては、

毎月の手取り ー 遺族年金

です。

毎月のお給料が30万円、遺族年金が15万円であれば、その差額の15万円を保険でまかなうイメージです。

これで最低限度の生活は送っていけるはずです。

なお、収入保障保険には「ボーナス」がありませんから、その分に関しては、

・ボーナス分も保障に上乗せする(例:15万円を25万円に、など)

・いざとなったらボーナス分くらいは妻が稼ぐ

と、どちらかの方法を考えて下さい。

予算があるなら前者、ないなら後者を選ぶしかないでしょうが、出来れば「上乗せ」の方が安心ではあります。

収入保障保険に関して、当サイトで高評価(4つ星)は以下の5つの商品です。

なお、収入保障保険には、健康割引、非喫煙割引など、各社に様々な制度があります。

まずは、ご自身の状況に合わせて、各社から見積もりを取り、その中で一番安いところで問題はないかと思います。

下記の5社であれば、会社の信用度も含め、さほどの弱点は見当たりませんから、どの商品を選んでも良いかと思います。

T&Dフィナンシャル生命 家計にやさしい収入保障 ★★★★☆

結婚していて、お子さんがいらっしゃらない方

お子さんがいらっしゃらないご夫婦の場合、まずはお互いの収入の「差」で、保険への考え方を変えた方が良いです。

1 双方がバリバリ稼ぎ、いざとなれば1人で生きていける

2 どちらかの収入に頼っており、もう一方が専業主婦(専業主夫)やパートなど

ケース1 双方がバリバリ稼ぎ、いざとなれば1人で生きていける

1の場合、「単身者が2人」と考えた方が分かりやすいかと思います。

お互い迷惑かけないようにしようね・・・

ということを基本スタンスとして、片方が亡くなったとしても、残された方は経済的に自立できますから、死亡した時にもお葬式代とお墓代くらいがあれば十分と言えます。

そのため、貯金が500万円以上あるのであれば、究極的には保険は必要ありません。

死亡した時のコストは自分たちの貯金でまかなえるからです。

しかし、そこまでの貯金がないというような場合や、貯金はあるが、死亡した時に貯金を減らしたくない。というような方は保険が必要です。

夫婦、それぞれで500万円くらいの死亡保険に入っておけば良いかと思います。

選択肢としては「掛け捨て」 or 「貯蓄型(終身保険など)」がありますが、掛け捨てであれば保険料の安いネット生保で十分です。

当サイトでおすすめしているのは、以下の4商品です。

アクサ生命 アクサの「長期保障」の定期保険 フォローアップライフ(法人向け) ★★★★☆

貯蓄型であれば、かなり色々な商品が候補として上がってきますが、大別すると下記の3種類があります。

円建の終身保険

ドル建の終身保険

変額の終身保険

円建に関しては、現在の低金利を反映して「保険金をほぼ自分で貯める」ようなイメージになってしまっています。

保険金500万円で、460万円くらいを自分で貯めないといけないので、正直、保険としての旨味に欠けます。

また昨今ではインフレの発生リスクも高まっているので、今の500万円が「将来も500万円の価値」があるかは微妙です。

そのような観点から、筆者は円建の終身保険はおすすめしません。

実際にはドル建か変額のどちらかでしょう。

当サイトで評価が高いドル建、変額の終身保険は以下の通りです。

ドル建終身保険

ジブラルタ生命 米国ドル建終身保険&米国ドル建終身保険(低解約返戻金型) ★★★★☆

メットライフ生命 USドル建終身保険 ドルスマートS ★★★★☆

変額終身保険

ソニー生命 バリアブルライフ 変額終身・変額定期 ★★★☆☆

なお、ドル建には死亡した時だけでなく、「がんになった時」や「脳卒中や心筋梗塞が原因で働けなくなった時」にも保険金を支払ってくれる「保障範囲拡張版」のような商品もあります。

終身保険に入りながら、医療保険の一部(がん、脳卒中、心筋梗塞)をカバーしてくれるものですが、その分(保障内容が良い分)通常のドル建終身保険より保険料は割高です。

予算に余裕があるのであれば、これらの商品も有力な選択肢となります。

ジブラルタ生命 米国ドル建特定疾病保障終身保険(低解約返戻金型) ★★★★☆

オリックス生命 candle wide 未作成

ケース2 どちらかの収入に頼っており、もう一方が専業主婦(専業主夫)やパートなど

この場合、イメージとしては「子供が1人いる」と考えた方が良いでしょう。

そのため「お子さんがいるご家庭」の死亡保険を参考にされると良いかと思います。

お子さんがいらっしゃる場合、「月々、一定の金額を受け取れる」収入保障保険というものが有効なのですが、この商品を使って、残された配偶者に毎月給料のような形でお金を遺してあげることが出来ます。

加入する金額の目安ですが、今の毎月の手取り金額から以下のものを引いた額が基準になります。

・自分のお小遣い(死亡を想定している人)

・住宅ローン(団体信用生命保険に加入している場合)

・10万円(どんな人でも頑張れば月に10万円くらい稼げるから)

注:奥さん(もしくはご主人)にそんな苦労はせたくない、というなら引かない

・遺族年金(お子さんがいない場合、原則支給されないが、配偶者の年齢などによって発生する場合もある)

これを配偶者が65歳になるまで受け取れるようにしておけば良いのではないでしょうか。

3 単身者

親に迷惑をかけないよう、葬式代くらいは用意しておいた方が無難でしょう。

なお、若いうちに死亡すると、葬式代は「意外とかかる」ことが多いです。

高齢者と違って、若いうちは交流も広く、親兄弟親戚関係、友人、会社関係と色々なネットワークに自分の死亡が広まり、思っているより多くの人が参列するからです。

◯◯さん(あなた)死んじゃったんだってよ・・・・

そんな噂が広まり、お通夜に行かないと仲間から「不義理者」と思われるのが嫌で、皆がこぞって参列するからかもしれません。

そのため親はわりと大きめの斎場を用意するのですが(葬儀屋さんからそれを勧められる)、参列者が若い分、香典も少ないようで、大赤字になることも少なくありません。

以上のことから、出来れば500万円くらいは用意したいところです。

なお、これくらいの貯金(現金、株など)があるのであれば、別に保険に入る必要はありませんが、もし手元にないのであれば安い掛け捨ての保険くらいは入っておいた方が良いでしょう。

商品としては、ネット生保で十分です。

保険料の安さであれば、以下の3社がおすすめ。比較して一番安いところで良いかと思います。

参考コラム:対面販売 vs ネット生保 どちらが良いか?

なお、中には経済的に余裕があり、「掛け捨てでなく、貯蓄出来るものの方が良い」という方もいます。

そのような方は、一生涯の保障がありながら、同時に貯蓄にもなる終身保険が良いでしょう。

現状、終身保険には「円建」、「ドル建」、「変額(株などに連動)」の3つがありますが、円建に関しては、日本の超低金利を背景としてあまり魅力がありません。

魅力がない、というのは「ほとんど増えない」、「保険金と支払い保険料総額がほぼ一緒」ということで、正直、筆者は「入るべきではない」と思っています。

そのため「ドル建」か、「変額」が良いかと思うのですが、ドル建には為替リスクが、変額には運用リスクが生じます。

これらのリスクに関しては、各商品の解説にて詳細を論じておりますが、どちらも長期間投資することで、ある程度は避ける(緩和)ことが出来るものです。

単身者の場合、一生涯を1人で生きていかねばならず、言い方は悪いですが、最後に頼れるのは「お金だけ」とも言えます。

あくまで目的は「保険」ではありますが、老後の資産形成の一つとして、やっておいても良いかもしれません。

当サイトで高評価のドル建、変額は以下の通りです。

ドル建終身保険

ジブラルタ生命 米国ドル建終身保険&米国ドル建終身保険(低解約返戻金型) ★★★★☆

メットライフ生命 USドル建終身保険 ドルスマートS ★★★★☆

変額終身保険

ソニー生命 バリアブルライフ 変額終身・変額定期 ★★★☆☆