提供会社:マニュライフ生命

商品名:こだわり活き活き終身保険[外貨建]

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

本商品は、マニュライフ生命が、三菱UFJ銀行を窓口として販売している商品。

いわゆる銀行窓販商品である。

まあ、何と言うかマニュライフらしいと言うべき「変化球」な商品で、

うーん、そう来たかぁ・・・

という感じ。

専門的に言うと、

未経過保険料が保険金非課税枠になる

という相続税法の隙間を突いたような商品。

(本件に関しては後ほどじっくり解説する)

本商品のターゲットはズバリ、高齢者。

その中でも、

保険金の非課税枠を利用したい人向け

だ。

無論「それ以外の目的」で加入する人もいるとは思うが、多くはないだろう。

本商品をしっかり理解するためには、その前に前提となるいくつかの税制や、相続対策用の他の保険商品を知る必要がある。

1 保険金の非課税枠とは?

保険金の非課税枠とは、保険金のうち

500万円×法定相続人

には相続税がかからない(非課税)というもの。

例えば、お父さん、お母さん、子供二人という家族構成で、お父さんが亡くなった場合、

500万円×3人(お母さん、子供二人)=1,500万円

までは、相続税がかからない。

現金で残すと、まるまる相続税がかかってしまうのに「保険にしておくだけ」で非課税にすることが出来る。

資産家ならいの一番にやる相続対策である。

2 非課税枠利用のための保険商品とは?

このようなニーズには、昔から「一時払終身保険」という商品が使われていた。

保険会社に1,499万円を支払い1,500万円の終身保険(いつ亡くなっても1,500万円が受け取れる)にする。

保険会社からすれば1,500万円のうち既に1,499万円を受け取っているので、ほぼリスクはない。

そのため無告知と言って、身体の健康状態を申告せずに加入出来る。

契約者 健康状態が悪くても保険に入れる → 現金を保険にかえられる(非課税)

保険会社 1,500万円のうちほとんど(1,499万円)を「一時払」で受け取れる リスクなし

こういう関係が成り立つ。

要は、このような商品に入る相続対策をしたい人というのは、総じて高齢者であり、高齢であるが故に何からしらの持病を持っていたり、薬を服用していることが多いので、普通の保険には入れない。

そのため、健康状態を問わない「無告知」でないと売れないのである。

かと言って、保険会社としては、加入してすぐ亡くなられるのが怖い。

だから、保険金1,500万円のほとんど(1,499万円)を契約者自身に用意してもらうのである。

しかし、一応は保険。

全員が全員「すぐに亡くなる」わけでもなく、全体で見れば多少の運用期間はあるはず。

1,500万円の保障を提供するのに、なにも1,499万円も預からなくても良い気もする。

しかし、そうではない。

理由はマイナス金利。

日本円の保険商品のほとんどが日本国債で運用していて、それが実質「マイナス」なので、いくら運用しても増えない。

そのため1,500万円の保険に対して、保険料が1,499万円などというバカげた状態になっているのである。

そこで数年前から「ドル建(米ドル、豪ドル)」の一時払終身保険というものが出てきた。

但し、こちらも1,500万円の保障が必要であれば、ほぼ1,500万円分の「ドル」を一度に払わないといけない。

1ドル108円であれば、13万8000ドルくらいだろうか。

これも、亡くなっても「自分で払ったお金」が戻ってくるだけなので、当然無告知で加入出来る。

そして、保険金額と「ほぼ同程度のお金」を積まないといけないのは、日本円の一時払終身と同じなのだが、こちらの良いところは

ちょっとづつ増える

こと。

日本円の一時払終身

1,490万円支払う → 1,500万円の保障 → ずっとこのまま

ドル建の一時払終身

13万8,000ドル支払う → 約1,500万円の保障 → 年1~2%ずつ増える

同じ1,500万円を支払うにしても、全く増えない「円」と、多少は増える「ドル」

日本とアメリカの金利の差がそのまま保険に出ている。

簡単に言えば、銀行預金を保険会社に預け替えして、非課税枠を利用するために「一応は保険」という形にしてはいるが、実態としてはただの貯金である。

だからこそ、銀行の窓口で売りやすいのである。

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ

3 未経過保険分も非課税?!

前置きが長くなったが、いよいよ本商品の解説。

この商品は今まで説明してきた一時払終身保険を「更にもう1歩進化」させたような内容となっている。

但し、保険料の支払い方は「一時払」ではなく「10年払(20年払も取り扱いあり)」

10年間にわたって、月払、年払で保険料を支払っていく。

一時払であれば1,500万円を一度にドカッと払わないといけないところを、150万円×10年で良い。

しかし、過去の一時払終身保険と同じく「無告知」で加入出来る。

今までの話では、

・無告知だとどんな健康状態の人が加入するか分からず、加入してすぐ亡くなる場合も多い

・保険会社はそのリスクが怖いので、保険金とほぼ同額の保険料を契約者に積立てもらう

と説明してきた。

この理屈で言えば、本商品は10年払なのに無告知なので、仮に1年目に亡くなってしまったら、1年分の保険料しか受け取っていない保険会社は大赤字ということになる。

しかし、そのリスクは極めて単純な方法で回避している。

本商品には、

加入後5年間、保険金がない

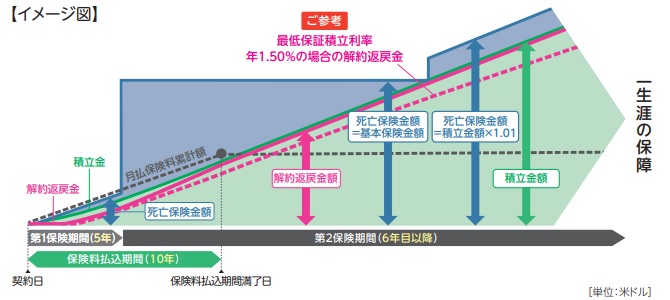

上の図はパンフレットから抜粋したイメージ図だが、当初5年間は保障がなく、死亡した場合、支払った分しか戻ってこないことが分かる。

要は保険会社からすれば「5年間様子見」が出来るし、仮にその間に契約者が亡くなっても、支払った分だけしか返さないので何のリスクもない。

しかし、この説明だと、こう思うだろう、

「これだと、5年以内に亡くなったら保険の非課税枠が使えないじゃないか?」

と。

そう、その通り。

そこで、本商品の核心。

冒頭でも説明した

「未経過保険料が非課税になる」

という相続税制の盲点のような部分が重要になってくる。

未経過保険料とは、保険会社に預けてある保険料のうち「まだ使っていない分」を指す。

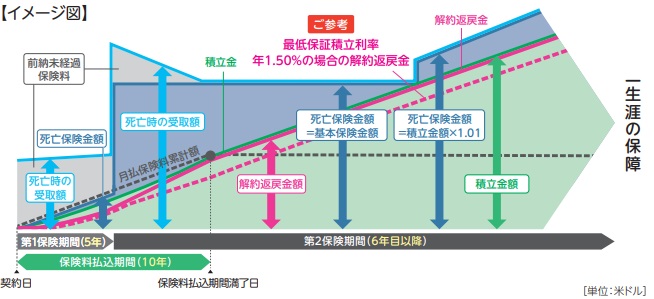

本商品では前述の通り、保険料は10年払になっているのだが、パンフレットなどではしきりに「全期前納」を勧めている。

全期前納とは、10年分(全期)を「前もって一度に払う(前納)」という意味で、要は契約時に10年分をまとめて払ってしまうのである。

1,500万円分の保険金(非課税)が必要であれば、1.500万円を分のドルを払う。

契約者からすれば、一時払と変わらない。

変わらないのだが、保険会社としては

あくまで預かっているだけ

と言う状態になっており、1年目には1年分の保険料を使い(充当と言う)、残り9年分はプールしてあるだけ。

当然、預かっているお金なので、仮に加入してすぐの1年目に契約者が亡くなれば、

1年目の支払保険料相当(保険金) + 残り9年分(未経過保険料)

を返す。

契約者からすれば、1,500万円支払って、1,500万円がもどってくるだけ。

要は「保険金1,500万円」ではなく、

「保険金150万円」+「未経過保険料1,350万円」 合計1,500万円

を受け取ることになる。

注:正確には一度ドルに換えて、その後、再び円に戻すので、その時々の為替レートの影響を受ける。

詳しくは「弱点1」で解説。ここでは分かりやすく1,500万円がそのままもどってくる、としている。

そして、この未経過保険料は、保険金の非課税枠として

認められている

相続税法上、そのような取り扱いになっているので、結果としては非課税枠は適用されることになる。

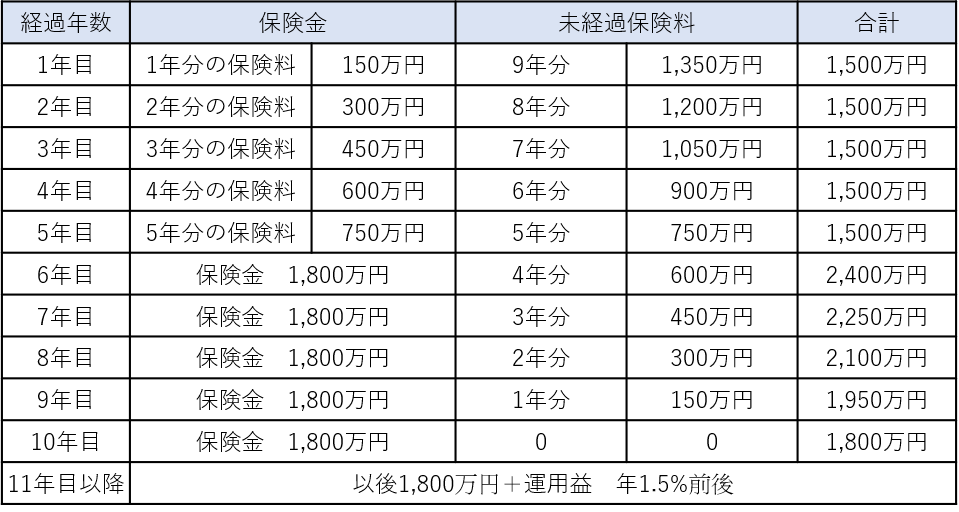

本商品では、1~4年目の終わりまでは、このようなスキームで、1,500万円の非課税枠を埋められるようになっている。

パンフレットにも、そのような図がある。

左端のグレーの部分が未経過保険料で「死亡時の受取額(ブルーで記載)」の部分を非課税枠の金額に合わせておくのである。

そして5年目になると、一気に保険金が立ち上がる。

なお、上の図では、支払った保険料に対して数倍の保険金があるように感じるが、これはあくまで40歳の場合(この図は40歳を想定したもの)

60代などで加入する場合、おそらく総支払保険料(10年分)の1.1~1.2倍程度ではないだろうか?

そして、5年目以降に保険金が立ち上がってからが「美味しい」

大変不謹慎な言い方だが、6年目に亡くなると、

立ち上がった保険金 + 残り4年分(6~10年目)の未経過保険料

が戻ってくる。

全期前納で1,500万円を支払っている場合、保険金は1,800万円程度(1,500万円の1.2倍)、更に4年分の未経過保険料(150万円×4年分)が戻ってくるので、合計2,400万円にもなる。

先ほどのイメージ図でも5年目から9年目までグレーの三角形のようなものが乗っかっているが、これが未経過保険料で増えた分だ。

6年目になると、未経過分が3年分、7年目には2年分と徐々に減り、10年目以降は未経過はなくなり純粋な保険金1,800万円だけとなる。

整理するとこうなる。

1-5年目までは、未経過保険料は非課税というルールを使って、しっかり非課税枠を確保。

6-9年目までは保険金+未経過保険料。

10年目以降は保険金のみ。

一時払終身保険と比較すると、同じ1,500万円を支払っているのに

・5年待てば保険金が増える

一時払 年に1~2%程度増える

本商品 5年後に1.1~1.2倍程度の保険金に増える

・6~9年目に未経過分が上乗せされる

というメリットがある。

ちゃんと理解していれば、一時払終身保険よりは良いだろう。

また、契約者の心理として「5年くらいは大丈夫だろう」という根拠のない思い込みもある。

また、6-9年目に「上乗せがある」と聞くと、そのあたりに死ぬばプラスだな。という、ワケの分からない「お得感」を演出をすることも出来る。

高齢者にとって、5年以内は大丈夫、でも5年以上先にはどうなるか分からない、というトークは意外に効きそうな気がする。

早くに(6-9年目)死んで欲しいのか、長生きして欲しいのだが、良く分からない商品だが、人間の心理を上手くついているとは思う。

率直に言って、

よくこんな保険考えたな

と感心するしかない。

マニュライフは日本市場ではマイナーな存在なので、過去にもエッジの効いた「一ひねり」した商品を出していたが、これはその最たるもの。という印象。

なお、本商品の「主な使い方」は今まで説明してきた通りだが、無告知というメリットを利用して、健康状態に問題のある人が入るような場面も想定できる。

但し、そのような人が銀行で保険相談するとも思いにくいので、やはり非課税枠用の商品と捉える方が自然である。

なお、ここで取り上げた「10年払込 5年後保障が増えるプラン」以外にも、

・10年払込 10年後に保障が増えるプラン

・20年払込 5年後に保障が増えるプラン

・20年払込 10年後に保障が増えるプラン

などもあるが、5年プランがパンフレットにも一番初めて掲載されていることから、これが売れ筋だと思われる。

以上、長くなったが商品概要の説明。

それでは、ここからは弱点の解説に入る。

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ

弱点1 為替リスク

本商品はドルで運用しているので、保険料を支払う時も、保険金を受け取る時も為替の影響を受ける。

先の例で1,500万円を支払い、その時のレートが110円だとする。

1,500万円 → 13万6,364ドルとなる。

3年後に死亡した時、為替レートが1ドル95円と「円高」になっている場合。

13万6,364ドル → 1295万円となり、保険金の非課税枠上は問題ないが、本来1,500万円まで非課税だったのに、1,295万円までしか使えていない。

205万円の分の非課税枠をムダにしたということになる。

注:相続税上、外貨の保険金の価値の計算は相続発生時の為替レートを使う。そのため、相続時のレートが1ドル95円であれば、それを適用して計算される。

なお、資産を減らさないためには、このような時に、なにも日本円で受取らずに、ひとまずはドル(外貨預金口座)で受け取っておいた方が良い。

その後、為替が回復(1ドル110円以上)するのを待ってから、円に転換すれば良い。

このような相続税対策が必要な資産家であれば、それを待つくらいの余裕はあるだろう。

但し、これは資産防衛上の話で、税金面では損はしてしまう。

弱点2 本当に相続対策が必要か?

これ、根本的なところだが、重要なポイント。

窓口で

「保険金の非課税枠を埋めてますか?」

と言われ、焦って資産の一部を保険にする人がいるが、そもそも本当に相続税対策が必要なのだろうか?

筆者が過去に相談を受けたケースでは、別に相続税が発生するようなほどの財産でもないのに、銀行窓口での「非課税トーク」に騙されて、ろくでもない商品にお金を預けているケースが何件かあった。

相続税には、相続税自体に

3,000万円 + 600万円×被相続人

という非課税枠がある。

妻、子供2人であれば、4,800万円まではそもそも税金がかからない。

また、自宅なども引き続き家族が住む場合には相続税がガクンと減る(小規模宅地等の特例)ので、ちゃんと計算してみると相続税などかからないか、かかったとししても微々たるもの。という場合も多い。

そんな人が良く分からない保険に入れてしまっていると、手元資金が減るので、折角の老後を楽しめない。

本商品は悪いものではないが、極めて複雑な仕組みで、5年間は死亡保障もないので、必要がないのであれば加入する理由はない。

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ

弱点3 窓口から入る必要があるか?

これもそもそも論だが、このような相続対策がメインの保険を銀行の窓口で入る必要があるだろうか?

別に銀行は相続の専門家ではない。

また、窓口の行員も、基本的には2.3年ごとに移動するので、後任は加入時の事情は何もしらない。

本当に相続対策が必要なのであれば、

保険金の非課税枠

という1点のみで考えず、専門の弁護士や税理士、ファイナンシャルプランナーなどに相談し、総合的に対策を練った方が良い。

これだけやったところで効果は限定的で、かつ、2,3年でコロコロ変わる銀行の担当者に任せるべきではないと思う。

弱点4 為替手数料が高い

ドル建の商品はドルの購入時に「為替手数料」が必要。

本商品の場合、1ドル0.5円でこれは高い方。

他社ではオリックス生命の0.01円というところもあり、こればかりは企業努力だろう。

為替手数料など、余計なコストでしかないので、それが高いのはデメリット。

分かりやすい弱点と言える。

特に本商品は始めに入金する金額が大きい場合が多いので、為替手数料はバカにならない。

弱点5 「5年プラン」は70歳までしか加入出来ない

死亡保障が5年後に一気に増える「5年プラン」は加入できる限度が70歳まで。

この手の商品にしては「随分若いところで線を引いてるな」という印象。

保険金の非課税枠について本気で考え始めるのは、顕著に体の調子が悪くなってきた70代中盤くらいからのことが多い。

しかし、この商品は70歳までなので、それを超えると、入れない。

5年後に保険金を一気に増やす。

という仕様にしているので、ある程度若くないと商品が成立しないのだろう。

参考コラム:

ドル建商品の検討ってどうすればいいか?悩んだら

『ドル建商品の比較検討はこうすれば良い!!』

をご覧ください。

各社の外貨建終身保険の☆評価一覧は、コチラ