提供会社:メットライフ生命

商品名:ライフインベスト/ライフインベスト プラス

ページコンテンツ

この保険の弱点はここだ!!

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

読者のKさんより「解説して欲しい」というメールを頂いたので(Kさん、ありがとうございます)、この商品について語りたい。

ただし、詳しくは弱点1、2で述べるが、正直、今の段階では評価のしようがない。

変額は運用の成績が全てであり、本商品はまだ販売されて1年ほどなので、なんとも評価が定まらない。

まだ分からない、という前提ではあるが、変額に三大疾病の保障を組み合わせた「目新しさ」を評価し、とりあえず星2つとした。

とは言え、あくまで現時点での筆者の分析を述べておきたい。

まずは、商品の概要から。

ライフインベストは通常の変額保険で、プラスの方がライフインベストに三大疾病の保障を上乗せした商品。

ライフインベストの保険金支払対象

-死亡時

-高度障害

ライフインベスト プラスの保険金支払対象

-死亡時

-高度障害時

-がんと診断された時

-心疾患 手術 or 入院(急性心筋梗塞の場合1日以上でOK、その他は継続20日以上)

-脳血管疾患 手術 or 入院(脳卒中は1日以上でOK、その他は継続20日以上)

まず、ライフインベストの方から。

こちらは、満期(ゴール)を加入時に自分で決め、そこまで保障&運用が続く。

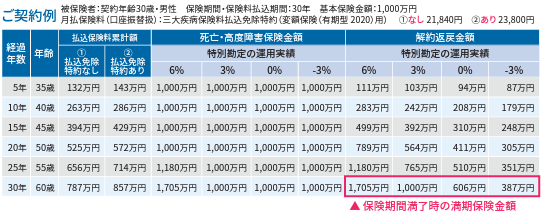

実際の例(パンフレット記載例)を見てみよう。

例:30歳 男性

満期 60歳

死亡保険金 1,000万円

このケース場合、保険料は21,840円/月。

この21,840円の保険料を保険会社が用意したファンドに投資をする。

投資先は、以下の10種類の中から選択するが、1つだけでなく、2つ、3つに分散投資することも可能。

1 バランス型30

2 バランス型50

3 バランス型70

4 グローバルバランス型

5 日本株式型

6 世界株式型(アクティブ)

7 世界株式型

8 米国株式型(アクティブ)

9 世界債権型

10 短期金融市場型

変額保険の場合、「額」が「変わる」保険であるため、これら投資先の運用の成績によって、将来の満期金も途中で死亡した場合に受け取れる死亡保険金も変わる。

以下がパンフレットからの抜粋。

但し、死亡保険金については、契約時の保険金額が「最低保証」されているので、運用成績がどんなに悪くても1,000万円を切ることはない。

上の表でも、死亡保険金は常に1,000万円を切っていないことが分かる。

以上の話を整理するとこんな感じ。

・返戻金/満期金(途中で解約した場合は返戻金、満期に受け取るのが満期金)

運用成績が良かった!! →支払った「以上」の返戻金/満期金が戻ってくる

運用成績が悪かった・・・ →支払った「以下」の返戻金/満期金しか戻ってこない

・保険金

運用成績が良かった!! →保険金が1,000万円以上になることもある

運用成績が悪かった・・・ →それでも保険金1,000万円は最低保障されている

つまり、保険会社が用意したファンドの中で「運用成績が良いもの」を選べば満期金や保険金が増えるし、逆に「運用成績が悪いもの」を選べば満期金は減る。ただ保険金だけに関しては最低保障があるということ。

次にライフインベスト プラス。

何が「プラス」なのかと言うと、前述のライフインベストでは保険金が支払われるのは死亡時と高度障害時だけだったが、「プラス」の場合、

1 がんと診断された

2 心疾患で手術を受けた or 入院した(但し急性心筋梗塞の場合1日だけでOKだが、その他の心疾患は20日以上の連続入院が条件)

3 脳血管疾患で手術を受けた or 入院した(但し脳卒中の場合1日だけでOKだが、その他の脳血管疾患は20日以上の連続入院が条件)

以上の条件に該当した場合にも、死亡保険金と同じ金額が受け取れる。

3大疾病に関する保障が「プラス」されており、他社において、似たような保険では「特定疾病終身保険」などがある。

しかし他社の特定疾病では保険金があらかじめ決まっているが、本商品においては「変額」なので、保険金が増える可能性もある。

変額の三大疾病をくっつけた、という点では新しく、今後、他社も追随するかもしれない。

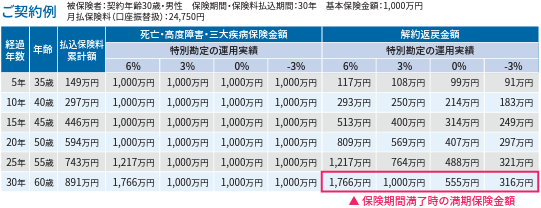

こちらもパンフレットの例を見てみよう。

例:30歳 男性

満期 60歳

死亡保険金 1,000万円

保険料は24,750円/月

保障の「範囲」が異なるが、投資先のファンドの運用成績次第で、返戻金/満期金や保険金が変わることは先程のライフインベストと同様。

なお、「プラス」のシミュレーションはこちら。

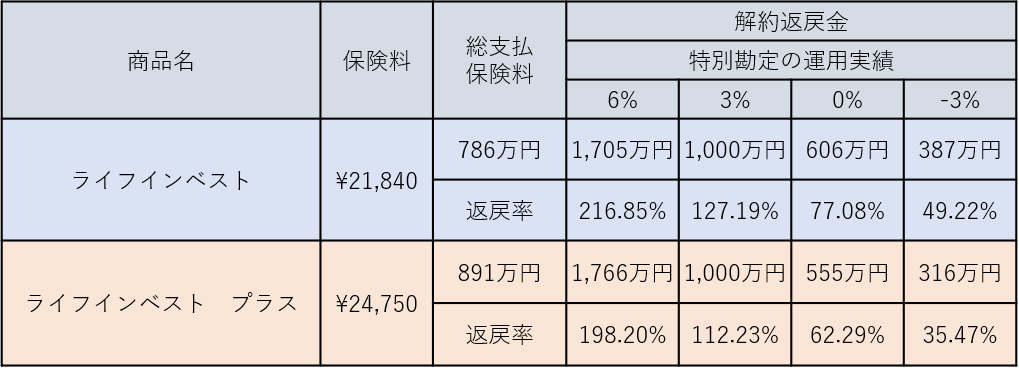

筆者は、ここで先に挙げたライフインベストとプラスのシミレーション、その両者の最後の列、30歳の男性の「30年後の満期」の返戻金の数字に注目してみた。

その数字を抜き出したものがこちら。

まず保険料はプラスの方が毎月2,910円(13%前後)ほど高い。

そして「平均6%で運用できた場合」、「平均3%で運用できた場合」などと比較してみると、返戻率は軒並み15~18%ほど低い。

とりあえず保障の話は置いておいて、お金だけのことを言えば、プラスにすることで、これだけのデメリットがあることになる。

つまり、言い換えてみれば、

・毎月13%程度の上乗せされた保険料(年齢、性別によっても変わる)

・将来の返戻率が15~18%程度低下する(同上)

この2つが「がん、心疾患、脳血管疾患の保障」のための負担コストということになる。

これを妥当と思うか、高いと思うかは人それぞれだろう。

なお、筆者の感想は「まあ、そんなもんじゃない?」という感じ。

やはり、三大疾病になる可能性は、それなりに高い。

保険会社としても払うリスクは「高い」と見る。

一例を挙げると、オリックス生命の30歳男性の60歳(30年間)の1,000万円の定期保険(死亡のみ)の保険料は毎月2,670円だが、これを三大疾病でも支払う「特定疾病定期」というものにすると、同じ1,000万円でも保険料は6,780円になる。

保険料が倍以上となっているし、実際の上乗せ分は4,110円(6,780円ー2,670円)

つまり、オリックス生命としては30歳男性が60歳までに

「がん、心疾患、脳血管疾患になって1,000万円支払うリスク」

に対する純粋な保険料がこれくらいだと判断していることになる。

そういう意味では本商品における+13%(+2,910円)も「まあ、そんなもん」というところだろう。

また、将来の返礼率について「プラス」の方が落ちることについて、これは少々難しいのだが、一応解説しておく。

分からない人は分からないままで良い。

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

まず大前提として、変額保険は、保険料の全額が投資されるわけではない。

保険会社として「最低これだけ保険料を貰っておけば保険金が払える」という分を引いて、その残りを投資に回す。

どれくらい引かれているか?

これについては、原則、どこの保険会社も公開していないのだが、筆者の経験上と言うか、手計算(色々計算すると、だいたいは分かる)では

ライフインベスト 21,840円/月から

→多分 3,000円くらい引いている。

実際に運用に回っているお金は18,000円くらい

ライフインベスト プラス 24,750円/月から

→ 多分 6,300円くらい引いている。

実際に運用に回っているお金は18,500円くらい

という感じではなかろうか。

プラスの方が、わずか500円(年間6,000円)ばかりではあるが、原資が大きい。

そのため「平均6%運用」の場合、通常のライフインベストより、返戻金が大きくなる(1705万円と1766万円)

だが、0%と-3%の場合、プラスの方が返戻金の減りが多い(0% 606万円と555万円、-3% 387万円と316万円)

同じ「平均6%」のケースで、プラスの方が返戻金が多いのであれば、プラスの方が原資が多いのは確実だと思うのだが、何故に0%や-3%の時に、原資が多いはずのプラスの方が返戻金が減るのか?(同じマイナスでも原資が多い方が、多少は多く残るはず)

このあたりのロジックが良く分からなかったので、メットライフの人間に聞いてみたのだが、彼の回答も要領を得ず、未だによく分からない。

ただ、実際のところ、30年の平均が0%とか-3%というのは、よほど変なファンドを悪いタイミングで「選び続ける」ようなことをしない限り、あり得ないので、まあ、そこまで気にしなくても良いだろう。

なお、「0%なら、現状維持じゃないの?」と思われるかもしれないが、それは勉強不足だ。

変額保険の場合、運用に関わるコストが色々かかるので(詳しくは後述するが)、0%でもそれらのコスト分がマイナスとなり、結果として返戻金は減る。

以上のことから、運用だけを考えればプラスにする理由はないのだが、保障の面では「ガンでも、心臓でも、脳でももらえる」というのは安心感があるだろう。

ただ、これも一点懸念がある。

これも後ほど述べたい。

さて、ここまで商品概要を説明した。

ここから弱点の話にはいる。

弱点1 運用成績未知数。まだよく分からん・・・

ここまで書いておいて何だが、この商品はまず2020年11月にライフインベストが、そして2021年9月から販売されている。

これらに付随する「ファンド」も2020年11月30日から運用を開始しているのだが(一部ファンドは2021年9月30日から)、つまるところ

まだ1年ほどしか運用されていない(本原稿執筆時の2021年11月時点の話)

ので、これらのファンドが優秀なのか、そうでないかはまだ良くわからない。

ただ、この1年間だけを振り返ると、「まあまあ」という感じ。

おそらく一番資金が集まっているファンドであろう「世界株式型」を、一般的なベンチマーク(比較対象)であるNYダウと比べてみた。

NYダウ

・2020年11月30日 29,638ドル64セント

・2021年10月29日 35,819ドル59セント

20.85%UP↑

世界株式型

・2020年11月30日 ユニット価格 1,000円(開始時)

・2021年10月29日 ユニット価格 1,255円

25.50%UP↑

この11ヶ月でNYダウは20.85%ほど上げたが、世界株式型はそれを上回る25.50%ほど上げている。

ベンチマークを5%ほど上回っているのは、それなりに優秀だと思って良い。

世界株式の資産配分を見ると、以下のようになっていて、7割が米国株に投資されている。

・日本株ファンド 7.77%

・米国株のファンド 70・55%

・英国株ファンド 5.03%

・欧州株ファンド 15.77%

・他、現金・預金等 0.88%

「世界」とは言いながら、実態はアメリカ株式ファンドという感じだが、この11ヶ月だけを見れば、それぞれのファンドが「調子が良かった」ようで、その結果として、25・50%UPとなったのだろう。

とは言え、これが将来も続くとは限らない。

各ファンドの詳細を見ると、各国市場のベンチマーク(日本なら日経平均など)を下回っているものもあるので、今後、どうなるかは分からない。

とは言え、この1年(11ヶ月)で見れば合格点と言って良い。

結局のところ変額保険の良し悪しは、その保険会社が作るファンドの質にかかっている。

要はメットライフが「ファンドの目利き」として、良いパーツ(ファンド)を契約者に提供出来るか?ということ。

先に挙げた通り、本商品では以下10コのファンドがあるが、これがほか保険会社のファンドに比べて、優秀なのか、そうでないか、はある程度の時間が経過してみないと分からない。

1 バランス型30

2 バランス型50

3 バランス型70

4 グローバルバランス型 注:2021年9月30日から取扱開始

5 日本株式型

6 世界株式型(アクティブ)注:2021年9月30日から取扱開始

7 世界株式型

8 米国株式型(アクティブ)注:2021年9月30日から取扱開始

9 世界債権型

10 短期金融市場型

なお、他の保険会社ではファンドのユニット単価を100から始めて、それを増減させることが多いが、メットライフは1ユニット1000円を基準としている。

ただ、これは「単位」が違うだけで、例えば1万円の保険料で他社であれば100ユニット(1万円÷100)買えるところが、メットライフでは10ユニット(1万円÷1000)になるというだけに過ぎない。

数字だけを見比べて、「メットライフの方が高い」ということではないのでご注意頂きたい。

要は、スタート時点より「どれだけ伸びているか?」ということが重要であり、単価自体を比較しても意味がない。

ちなみに、あくまで筆者の個人的な感想だが、メットライフは旧アリコ生命(リーマンショックで潰れそうになりメットライフに買収された)であり、アリコ時代には変額保険があった。

あまりに昔のことなので資料が見当たらないのだが、アリコ時代の変額はとにかく「売り方が荒い」という印象で、

「絶対得すると言われたのに損をした!!」

とか、

「元本保障だと言われたのに・・」

などなど、結構苦情が多かった記憶がある。

流石に今はコンプライアンスもうるさいので、そんな売り方はしないだろうが、パンフレットなどの「参考:特別勘定の運用シミレーション」などの資料を見ると、かなり胡散臭い。

これは各ファンドが「2004年2月から存在していて、今の運用方針と同じように運用していたら」というタラレバのシミレーションで、

2004年にgoogleの株を1株買っておけば今頃は・・・

というのと同じ話であり、ただの絵空事。

保険会社の作る資料としては少々品がない。

世界株式型(アクティブ)などは、100が1200を超えるパフォーマンスを叩き出しており、しかも世界株式のアクティブ型などは、2021年9月30日から取扱を始めたようなファンド。

このパンフレットを作成した段階では、まだほとんど運用すらされていないものを、100→1200超と記載してしまうのは、ちょっとどうなのかな?とも思う。

これを悪用して、

「こんな増えるんですよ!!」

なんてことを言うセールスマンがいなければ良いが・・・・

参考コラム:変額保険の「ファンド」を超解説!!インデックスとは?アクティブとは?

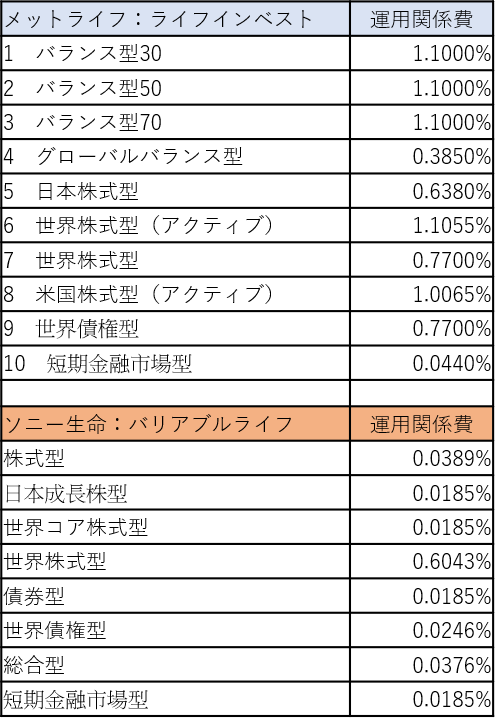

弱点2 運用関係の手数料が高い

これは極めて明確な弱点。

変額保険には、保険関係費用や運用関係費用などがあるが、本商品はこれが高い。特に運用関係費用。

実際に他社の変額保険と比べてみよう。

ここでは「変額と言えばソニー」とソニー生命と比較する。

まあ、一目瞭然で高い。

似たようなファンドでも単位が一桁違う。

毎年1%手数料として引かれてしまうということは、1%分の運用益がムダになるということであり、この手の手数料は安ければ安いほど良い。

昨今、ファンドの手数料は、傾向として安くなってきているのだが、この商品はかなり高い。

昨年始めた商品については随分強気だな。と感じる。

もちろんファンド自体がとても「強く」、手数料を支払っても余りあるくらいのパフォーマンスが出せるのであれば良いが、弱点1で述べた通り、まだ未知数。

そもそも「短期金融市場型」などは実質的に、「ただの貯金」なのに、それでも0.044%の手数料を取るくらいだから、総じて割高なのだろう。

また、これ以外にも保険関係費用として0.45%が引かれる。

他社でも同様のコスト負担はあるが、非公開のところが多く、そのためこの0.45%が高いかどうかは一概には言えない。

が、筆者の個人的感覚では「そんな取るの?」という感じ。

この弱点だけを見ても、「他の会社の変額でも良いんじゃない?」とは思ってしまう。

但し、ライフインベスト プラスに魅力を感じる場合、他社では似たような商品がないので、これらの高い手数料も了承しないといけない。

弱点3 三大疾病の保障。満期後、どうするか?

これはライフインベスト プラスの話。

プラスでは、死亡だけでなく三大疾病の保障がついているが、この保障もあくまで満期までの話。

仮に60歳を満期とする場合、60歳以降は、がんや脳の病気に関する保障がなくなる。

それをどう考えるか?

「60歳時点でまとまったお金を手にしているはずだから、それを手元に置いておけば良い」

この考え方に納得出来るなら、それでも良いが、人間というのは持っているお金は使ってしまうもの。

70歳、75歳でいざがんだ、心筋梗塞だ、となった時にお金が残っていれば良いが、そうでなければ本末顛倒だ。

そのためには60歳で満期を迎えた時に、新たに医療保険に入るなどの方法もあるが、保険料も高いし、健康状態によっては入れない可能性もある。

何もしなければ60歳以降は丸裸(病気に関して)になる覚悟が必要である。

先程、「60歳くらいまでの間に三大疾病になる可能性はそれなりに高い」と書いたが、それはあくまでうん百万円の保険金を払わないといけない保険会社の立場から見た話であり、実際にはがんや脳、心臓の病気は60代後半から70代にピークを迎える。

そういう意味で、本商品は「ケツ(ゴール)が決まっている」ので、一生涯の保障とはならず、老後の病気に関してはノーフォローである。

口コミ・評判(販売側から)

・弊社はメットライフを多く販売している代理店なので、その立場からすれば「ようやく念願の変額が来た」という感じ。プラスについても三大疾病がカバー出来る上に投資効果も得られるので、お客様の反応は非常に良い。運用については、まだまだこれからだが、是非、ソニーやマニュライフなどに負けないパフォーマンスを期待したい。

Q 運用管理費用の高さは問題にはならない?

気にする人は気にするが、ほんとんどは「へーそうなんですね」程度で終わる。普通のライフインベストの方であれば、ソニーなどに実績から力負けしてしまうが、プラスの方は三大疾病の保障という保険本来の話が出来るので、その点に魅力を感じている方は、手数料には目がいかないようだ。

口コミ・評判(契約者から)

男性 20代半ば 独身(同棲パートナーアリ)さんからの口コミ

注:保険業界の方(現役の募集人)。ご自身で比較検討・申し込みされた感想

・お子様 なし

・加入した保険会社 メットライフ

・商品名 ライフインベスト 保険料払込免除付き

・他社で比較した商品 アクサ ユニットリンク あんしん マーケットリンク

・加入にあたって決め手となったポイント 保険料払込免除の条件

・加入時に気になった点(営業担当者の説明の内容など) 自分の為非該当

・加入後に良かった点、悪かった点 マイページが見にくい→現在改善された模様

・その他、保険検討に関して思ったこと、感じたこと まだ子供は生まれてないが、結婚予定。子供の学費にそなえて出生前に加入(早く入れば保険料が安く抑えられる為)。

学費目的の場合、プラスだと保険金が結構目減りしてしまうが(注:「プラス」とはライフインベストプラスのこと。プラスには3大疾病の保障付いており、保障内容が良い分、保険料が割高になる。そのため、「同じ保険料を支払う」のであればプラスの方が保険金が少なくなる。)、他社と比べて保険料払込免除の要件が良いためメットライフ一択だと感じた。

世界株(アクティブ)も運用レポートを読むと2019年ベストファンドのロイヤルマイルをベースにしている為、現状株100%が出来ないソニーと比べても土台に上がる可能性が高い。

プラスではなく、通常の変額有期で目的次第では保険料払込免除の条件で比較してもいいのではないか?

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

保険会社勤務、代理店勤務の方でも、販売現場の情報や、当サイトで指摘していない弱点(デメリット)などには謝礼(amazonカード300円)をお支払い致します。

参考:積立・貯蓄・資産運用にかかわる商品について

他社の終身保険の☆評価一覧は、コチラ

他社の外貨建終身保険の☆評価一覧は、コチラ

他社の積立・年金保険の☆評価一覧は、コチラ

他社の変額保険の☆評価一覧は、コチラ

比較した方が良い商品

ソニー生命 バリアブルライフ 変額終身・変額定期 ★★★☆☆

プルデンシャル生命 変額保険(終身タイプ/一時払タイプ) ★★☆☆☆

編集後記:約款