提供会社:日本生命

格付:A+ S&P

商品名:スマホ年金

ページコンテンツ

この商品のポイント!!

ごくごく普通の「年金保険」

一昔前の低金利時代より「多少はマシ」だが、商品自体は

長くかけたわりには、さほどは増えない

という感じで、国内大手生保各社が提供する同種商品とさほどの差はない。

良くも悪くもない、というとろで三ツ星評価とした。

しかし、スマホ保険とは随分若者に寄せた名前にしたものだ・・・

何ともダサい。いかにもおじさんが若者受けを狙ってつけた感じがする。

だが、日本生命の商品でありながら「手続きがネットで完結する」という点については、正直驚いている。

このことについては後述するとして、まずは商品自体の競争力を見てみよう。

商品の競争力 ほぼ他社と同等

実際の例を挙げる。

30歳 男性 65歳年金開始(10年)保険料4,999円/月

30歳から65歳まで毎月4,999円を35年間積み立てると、その総額は約210万円になる。

これを原資として年金を受け取るわけだが、ネット上のシミレーションを見ると

配当あり

配当なし

という2つの数字が記載されている。

「配当なし」の場合は毎年22万1,000円の年金が10年で、受け取れる合計は221万円。

支払った金額が210万円だから、返戻率は105.3%となる。

これが「配当あり」の場合、27万4,000円が10年となり、その総額は274万円で、返戻率は130.5%となる。

配当については、本商品における重要なファクターであるので、このことは後ほど詳しく述べたいが、要は運用の結果については

最低105%~最高130%

という「幅」がある商品であることが分かる。

105と130では大きな違いだが、仮に130%だったとしても「35年間も運用して」+30%ということで、利回りは1%弱と言ったレベル。

正直なところ運用商品としての魅力はない。

だが、年金商品は「個人年金保険料控除」の対象となるため、毎年の還付金がある。(還付金の詳細については以下参照)

参考コラム:一から解説、控除って?何で保険で還付金が戻ってくる?

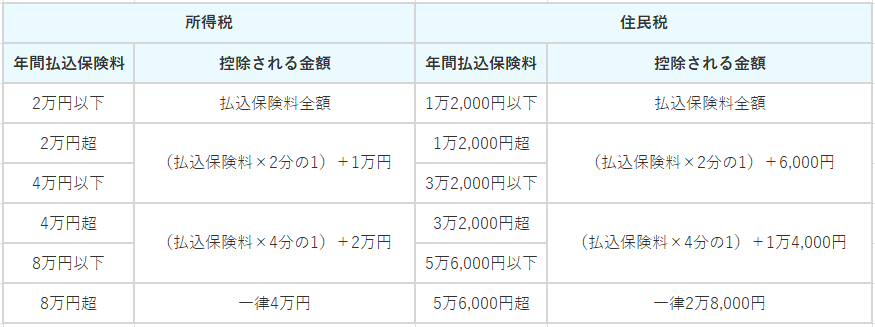

個人年金保険料控除は年間8万円を保険料を支払うと、所得税が4万円、住民税が2.8万円控除される国の制度で、これをやることで節税効果が出る。

毎年10月ごろに保険会社が発行する「控除証明書」を年末調整で提出するだけなので、簡単に還付金を受けられるので、やらないよりはやった方が良いだろう。

還付金がいくら戻ってくるか?というのは、その方の年収などによっても異なるので一概には言えないが、例えば年収500万円の方であれば、6,800円くらいが還付される。

年間8万円支払って、6,800円のバック。

投資効果は8.75%であり、リスクなくこれだけ高利回りのものはなかなか見当たらない。

そのため「やらないよりはやった方が良い」とも言え、本商品を含めた年金商品はそれ自体の投資効果と言うよりは、毎年の還付金目的で入る人が多い。

なお、年金商品には日本円で運用する円建、ドル建、株式に連動する変額など、色々な種類があるが、円建の場合、基本的な運用方針は

「国債や地方債を買う」

くらいしかないので(「契約者の資産保護」という名目で国がそういうルールを設けている)、保険会社ごとに特色を出すことが難しい。

そのため、円建の年金商品の返戻率は保険会社も大差ない。

その点からすると、

最低105%、配当を入れれば130%

というのがごくごく標準的と言うか、他社比較でも「そんなもんだろうな」という感じ。

ニッセイが「ネット手続き」のインパクト!!

次にネット手続きについてだが、商品自体の評価には関係のない話なので、興味がなければ読み飛ばして欲しい。

保険業界の人間からすると、「あのニッセイ」が完全にネット上で完結する商品を出したといのは、なかなか斬新だ。

「随分と思い切ったなぁ」

というのが率直な感想。

と、言うのも日本生命クラスの保険会社とネットは極めて相性が悪いからだ。

日本生命は国内最大手の保険会社で、自社には5万人を超える営業部隊(いわゆる生保レディー)がいる。

5万人・・・

戦国時代の武将じゃあるまいし、これだけの規模の営業部隊をもっているのは日本国内ではニッセイだけだろう。

これが日本全国津々浦々に配属され、日々、営業活動をしているわけだが、その内容は原則、面談。

コロナ禍の影響で、一部ネット化されている部分はあるものの、説明、契約、アフターフォローなどの業務には人(生保レディー)が介在している。

そういう意味では、完全に「時代遅れ」のビジネスモデルなのだが、かと言って5万人もの兵隊を抱え、それぞれの生保レディーに個人のお客さんが付いているので、なかなか急には方向転換出来ない。

近年では、保険ショップや銀行窓販で扱う商品を開発する「はなさく生命」などを設立したり、新しい販売チャネルの開拓にチャレンジをしているのだが、それでも依然として「柱」は昔ながらの生保レディーだ。

そして、その生保レディーにとって「一番売りやすい商品」が年金保険。

前述の通り、節税になるし、還付金もあるし、将来増えるし、基本的にはデメリットがない。

死亡したら、とか、入院したら、とか、タラレバを前提にしないと売れない生命保険の商品において、年金保険はメリットが分かりやすいので、販売が楽なのだ。

そのため、まずは年金保険に入ってもらうことでお客様になってもらい、そこから人間関係を作って深掘りしていくという手法は、非常にスタンダードなやり方でもある。

なお、保険会社にとって、年金保険は

「預かったお金のほとんどをお客様に返す」

というものなので儲からない。

そのため、営業職員に付く営業ポイント(営業成績や販売手数料)も低い。

「年金なんて誰でも売れるだろ?会社も儲からない。だから年金を売ってきてもさほど評価しないよ」

ということ。

ただ現場としては「まず初めのとっかかり」としては非常に大事な武器となっている。

このような状況の中で、ニッセイ本体が(営業職員を通さずに)年金保険をネットで販売してしまうと、営業の現場としては困る。

もちろん今まで同様に面談で売ることも出来るが、ニッセイのサイトでネットで入れるようになってしまうと「保険の営業に会うのは面倒だからネットで」という人が増えるからだ。

また、年金保険の話をしていた途中で「あっ、昨日、ネットで手続きしました!!」などという客も出てくる。

客からすれば「日本生命の営業が来て、日本生命のサイトから入ったのだから良いだろう」と思っても、これをやられると現場の営業からすれば自分の成績にならず「骨折り損のくたびれ儲け」にしかならない。

そのようなトラブルを想定しつつも、ネットで年金を売り始めたわけで、冒頭で「思い切ったなぁ」と述べたのは、このような背景からだ。

なお、同じように明治安田も手軽な年金商品「じぶんの積立」という商品を出している。

・いつ解約しても元本保証

・5年で払込完了

・年金保険料控除の対象

という内容で、かなり「若者に寄った」商品内容となっている。

保険商品では契約時に手間がかかる(営業職員の労力、事務作業など)ため「開始数年で解約したら損をする」のが常識のところ、

いつ解約しても元本保証

というのは驚異的なことだ。

つまり、短期で解約された場合、その赤字分は明治安田が負うということ。

また「長く払うのが嫌」という感情面を考慮し、5年で払込が完了したり、それでいて年金保険料控除という「甘い美(還付金)」まで付けている。

だが、この商品は営業職員との面談が「必須」となっている。

要は客寄せパンダのようなもので、この商品でお客さんを集めておいて、自社営業職員との面談をアレンジしているということだ。

明治安田でも、これだけ現場に配慮しているのに、ニッセイは完全ネット化を実現している。

ただし、戦略としてはこれで「正しい」とは思う。

ネットでも直販でも何でも良いので、まずはニッセイとしては「若い層」を取りにいかなくてはいけない。

顧客も営業職員も高齢化している中で、ニッセイのビジネスモデルも「高齢化」してしまっている。

もちろん高齢者にも、介護や相続、老後資金運用などの高齢者ならではのニーズがあるが、誰が何と言っても保険の主役は「現役世代」だ。

自分に万が一のことがあった時、家族を守りたい。

その切実な思いが保険にお金を払うモチベーションであり、そして保険にしか出来ないことでもある。

ニッセイ自身は日本の大手企業のほとんどの大株主であり、おそらくは保険など売らなくても存続できる「ほぼファンド」のような会社だが、それでも保険会社の看板を掲げている以上は、保険の主役である若い層を取りにいかなくてはいけないし、それを諦めれば後を追う第一生命、明治安田などに業界トップの座を明け渡すことになってしまうだろう。

現場も大事だが、若い層にアクセスするには「年金保険をネットで」という大胆な手が必要不可欠。

そう考えての一手であり、随分と思い切った手を打ってきたな、と素直に関心する。

だが・・・・

では弱点。

この保険の弱点(デメリット)はここだ!!

その1 商品としては凡庸

ネット販売を行った。そのこと自体は凄いと思うが、いかんせん商品自体が凡庸。

本当にごくごく普通の年金保険なので強みがない。

明治安田のように

・いつ解約しても元本保証

・5年払い

などの若者向けのアピールがあっても良さそうだが、そのようなものはなく、本当に普通の年金保険を販売しているだけで、他社との差別化が出来ていない。

「ネットで売る」

というところで(これもこれで大英断だと思うが)、終わってしまっているのが残念。

今の若い層は資産運用の利回りには敏感。

例えば、30歳 男性 65歳年金開始(10年)保険料4,999円/月の場合、その受取総額(65歳から10年間受け取ったトータル)

配当なし 105.3%

配当あり 130.5%

配当についての詳細は次項で述べるが、仮に「配当あり」で130%だったとしても

「30歳から65歳まで払って、そこから10年分割(年金)で受け取ったら75歳だろ?それで130%かぁ・・・」

というのが大方の反応ではないだろうか?

特に最近のインフレを経験している若者としては、よりシビアになっている。

それよりは目先の「年金保険料控除」の方が大事で、そうなると明治安田の方に魅力を感じるかもしれない。

また、年金保険料控除の対象でありながら利率が高いドル建の年金保険(以下参照)などもあるので、ごくごく一般的な年金保険では若者の心を掴むのはなかなか厳しいのではないか?

その2 配当はあくまで未確定

年金のリターンについて、サイトには配当あり、配当なしの記載があるが、注意書きには

令和 5年度決算配当率を適用した現時点での試算数値であり、将来のお支払いを保証するものではありません。

実際のお受取りにあたっては、金利水準等により変動し、0となる場合もあります。

要は「令和5年の配当の実績」が「今後も続くという前提で」という数字。

そのため、あくまで参考値であり「確定」ではない。

だが、あくまで個人的な考えではあるが、おそらくこの程度の配当は「しばらく」は維持できると思う。

日本生命の過去の配当実績を見ても、最も保険業界にとって厳しかったコロナ禍の時でも出している。

だが、10年、20年、30年となると分からない。

前述の通り、日本生命の国内ビジネスモデルは「高齢化」しており、今後、これは急速に加速していく。

そのため将来のことは何とも言えない。

それを自信満々に「配当ありの場合」と記載してあることには少々違和感を感じる。

配当について信じるか信じないかは、あくまで自己責任ということになる。

その3 毎月5,000円以外は選んではいけない!!

本商品は保険料については「5,000円」、「10,000円」、「15,000円」、「20,000円」の4つから選択する形となっている。

しかし、この中で選ぶのであれば5,000円一択。

10,000円以上はかけるべきではない。

何故か?

それは年金保険料控除の仕組みを知れば分かる。

年金保険料控除は

「年金保険は老後資金を貯めるための大事な資産形成の一環。だったら、その保険料の一部は収入から控除(その分を引いて)して、税金を安くしてあげましょうね」

という国のありがたいお心遣いがベースとなっている。

なお、控除をすることが何故減税につながるのか?という基礎的なことが分からない方はまずこれを読んで欲しい。

参考コラム:一から解説、控除って?何で保険で還付金が戻ってくる?

この控除額は「大きければ大きい方が良い」のだが、年金保険料の控除については、以下の計算式に基づいて控除額を算出する。

これを見ると所得税については「8万円超」で一律4万円、住民税については「56,000円超」については一律2万8,000円が上限となっている。

つまり、8万円以上を支払ったところで、適用される控除額は同じということ。

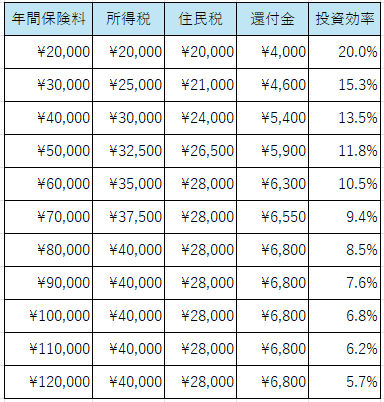

実際の例を見てみよう。

年収500万円くらいだと、所得税が10%、住民税が10%くらいなので、「控除された金額」の10%が還付金として受け取れる。

・毎月 5,000円 年間6万円の場合

控除額 所得税 35,000円 住民税 28,000円

↓

還付金 6,300円

・毎月 10,000円 年間12万円の場合

控除額 所得税 40,000円 住民税 28,000円

↓

還付金 6,800円

年間6万円と12万円。倍の保険料を負担しても、還付金は500円しか変わらない。

6万円支払って6,300円、投資効率は10.5%。

対して12万円支払って6,800円、投資効率は5.7%と約半分になる。

本商品は商品自体がそれほど増えるものでもなく、あくまで目的は「保険料控除枠を効率よく使うこと」だ。

であるならば、毎月の保険料は5000円一択であり、1万円は払い過ぎだ。

なお、投資効率だけを考えると、年金保険料の保険料は年間2万円がベストだ。

以下は当サイトで計算した年間保険料と還付金、そして投資効率の一覧表だ。

注:所得税10%、住民税10%を想定。

これを見ると、保険料が少なければ少ないほど投資効率が高いことが分かる。

6万円(毎月5,000円)支払って6,300円、2万円(毎月1,667円)で4,000円であれば「後者の方が良い」と考える人もいるだろうし、特に若い方にとっては「毎月5,000円」はそれなりにハードルが高い。

冒頭でも述べた通り、本商品は従来の日本生命がアクセスできなかった20代、30代の若い層にフォーカスしたものであり、そのために今までの現場重視を捨て、ネット販売に舵を切った。

流石に年間保険料2万円では手間がかかって仕方がないだろうが、毎月5,000円の下に毎月3,000円のメニューくらいは設けても良かったのではないか?とも思う。

その4 サイトが分かりにく過ぎる・・・・

これは弱点と言うか、ただの感想だがサイトがものすごく分かりづらい。

筆者もやってみたが「酷い」レベルだと思う。

やたらとファイルをダウンロードさせようとするし、戻るボタンを押すと一番初めまで戻ってしまうし・・・

これじゃ入りたいと思った人を逃してしまうのでは?と心配してしまう。

ネットの世界は「ワンクリック増やす」だけで、どんどんアクティブなユーザーが減ってしまうので、ここまで面倒だと最後までたどり着けず契約を諦めてしまう。

おそらくネット販売も初めての経験なので、これから試行錯誤して改善されていくのだろうが、今のところお使い勝手は悪過ぎるくらい悪い。

この保険の弱点、こう考えろ!!(解決策)

散々述べてきたように商品としては凡庸で、特にこれが良いという感じはしない。

文中でも述べた通り、ライバルの明治安田はより手軽な年金商品を出しているし、外資では高利回りの米ドル建の年金商品などもあるので、それらと比べると商品としてはさほど強くない。

だが、国内最大手の日本生命、その規模と信用力を背景とした「おそらく配当金が払われるだろう」という点は多少のメリットかもしれない。

「心配性」の人はこの商品を選んでも良いかもしれない。

なお、年金商品の利率は各社があまりネットでは公表していないので、比較するなら保険ショップなどに行った方が良いだろう。

付けるべき特約!!

なし

比較検討した方が良い商品

当サイトで高評価の年金商品は以下の通り。

ジブラルタ生命 養老保険/ドル建養老保険(法人用) ★★★☆☆

プルデンシャル生命 ドル建リタイアメントインカム ★★★☆☆

メットライフ USドル建IS養老保険(法人向け) ★★★☆☆

口コミ(販売側から)

なし

口コミ(契約者から)

20代 女性 独身さんからの口コミ

サイト、とても参考になります!!

FP(ファイナンシャルプランナー)さんのライフプランに関する説明会に参加し、資産運用に関するNISA、idecoなど、節税につながる話の中で年金保険とその控除について話を聞きました

そのFPさんの考えでは税金面を考えるなら、第一にideco、第二にNISA、第三に年金保険とのことでした。私自身はideco、NISAなどの株に関するものは全く無知で、しかもちょっと怖い印象もあります。年金保険は一番手軽なので、まずはこれから、と思って色々調べていたのですが、この商品はネットで検索するとすぐに出てきて、その場で入れるで、一番安い5000円のプランに入りました。

この記事を読んでいる方は、こんなコラムを読んでいます!!

編集後記

初稿:2024年10月31日