提供会社:T&Dフィナンシャル

商品名:生涯プレミアムジャパン5

ページコンテンツ

この保険の弱点はここだ!!

一時払いの円建て商品で、利率を見ると「まあ、悪くないんじゃない?」という感じ。

また、告知もなく、誰でも入れるので、その点でもグット。

保険金の非課税枠を利用するための商品としては理想的で、4つ星評価とした。

但し、利率は月に2回ほど変わるため(入るタイミングでその利率が適用される)、今後利率が低下する可能性もある。

4つ星の評価は、あくまで現時点(2022年10月11日時点)のもので、実際にアナタが入る際には、当サイトの評価を鵜呑みにせず、しっかりと他社の同種商品と利率を比較して欲しい。

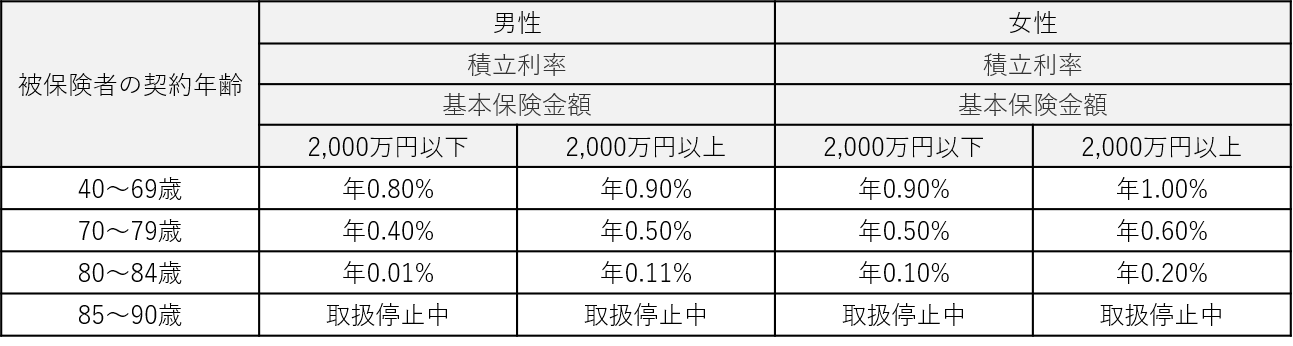

本稿を書いている時点での利率は以下の通り。

性別、年齢、預ける金額によっても異なるが、最大で年1%(69歳以下、女性、2,000万円以上)から、最低では0.01%(80~84歳、男性、2,000万円以下)と、100倍の差がある。

しかし、現在日本の10年もの国債の利回りが0.25%前後だと考えると、結構頑張っているというか、正直1%を提示できているのはすごいことだと思う。

なお、男性より女性の方が、年齢が高齢より若い方が、そして預ける金額が少ないより多い方が利率が上がるが、これは保険会社からして、その方が運用に有利だから。

男性より女性の方が長生きなので、その分、運用期間が長く取れる。年齢も同じ理由。

84歳からお金を預かっても「明日死んでもおかしくない」

仮になくなれば、預かったお金はすぐに保険金として返金することになるので、保険会社からすれば手間がかかるだけで、何のメリットもない。

そのため、80代に入ると利率はガクッと落ちる。

逆に若ければ、運用期間を長く取れる。

また、2,000万円以上について利率が優遇されているのは、これも保険会社の手間を省くため。

4人から500万円を預かるより、1人から2,000万円を預かった方が、同じ2,000万円でも手間がかからない。

その分、金利が上乗せされている。

本商品には、積立コースと定期支払コースという2つが用意されているが、これは毎年と利息を「受け取らずに積み立てる」か「毎年受け取るか」の違い。

例えば65歳の女性が、2,000万円を預けた場合、利率は年1%となる。

2,000万円の1%は20万円なので、積立コースであれば2,020万円となり、翌年はこの2,020万円の1%なので20万2,000円が上乗せされる。

元本がどんどん大きくなっていき、その都度1%の利息が付く。

対して定期支払コースでは、毎年「増えた分」の20万円はお小遣いとして受け取ってしまうので、元本はずっと1,000万円のままとなる。

筆者としては積立コースの方が良いと思うが、高齢者は「お小遣い」が好きな人も多いので、意外と後者の方が売れているようだ。

また、本商品には介護や認知症の場合、「死亡しなくても保険金を受け取れる」サービスが2つある。

介護認知症年金支払移行特約は、要介護1以上、もしくは認知症と診断確定された場合、年金形式でお金を受け取れる。

そして、元本を全て年金で受け取るか、もしくはその手前で亡くなった場合には、残っている元本が保険金として戻ってくる。

介護認知症前払特約は、要介護4以上、もしくは認知症(身の回りのことが自分で出来ないような重度)と認定された場合、預けたお金の範囲内で一時金を受け取ることができる。

こちらも残金は死亡時に、保険金として戻ってくる。

端的に言えば、持っているお金を銀行から保険会社に「預け直す」だけで、銀行より高い金利がつくし、死亡時には保険金として受け取ることになるので、保険金の非課税枠が適用されて、相続対策にもなるというもの。

参考コラム:保険金の非課税枠とは?使用する保険商品の流行り廃り

本商品はT&Dフィナンシャルが販売しているが、実際にセールスをするのは銀行の窓口。

銀行窓販では、他にも株に連動する変額、米・豪ドル建など多種多様な商品があるが、本商品はその中でも一番オーソドックスで、何のリスクもないため売りやすいだろう。

そのため、まずはこの商品を見せてから、次に利率の高いドルや変額などの話を展開する流れが多いようだ。

「円建ては安全だけど増えない」、「ドルは為替リスクがあるが増える」、「変額は変動リスクがあるが一番増える可能性がある(インフレにも対応する)」

こんな感じで三者三様の違いを見せるための「基準」となる商品が本商品だろう。

円建の一時払商品はマイナス金利の影響で、どこも販売停止に追い込まれていたが、最近国債の利回りも「やや」上向いてきた関係で、再び円建の商品も出てきている。

その中において、本商品は冒頭でも書いた通り「結構頑張っている方」だと思う。

弱点1 解約控除、市場調整価格。早期解約に気をつけろ!!

弱点と言うか、注意喚起の意味で説明する。

本商品に限らず、この手の一時払い商品には、早期解約に対して「解約控除」と「市場調整価格」というペナルティがある。

保険会社からすれば、ようやくお金を預かれたのに1年や2年で解約されてはたまらない。

「これから本格的な運用!!」

と思っていた矢先に資金を引き上げられたのでは、手間分だけマイナスなのだ。

そのためにまずシンプルの解約控除がある。

1年未満で解約した場合、あずけた資産の3%を取られる。1年以上2年以下で2.7%。以後、毎年0.3%ずつペナルティは軽くなり、10年目以降はこれはなくなる。

つまり10年以内の解約には罰金がかせられるということ。

また市場調整価格はペナルティというよりは、市場の仕組み上(債権市場)「仕方がない」ものなのだが、これも早期で解約すると場合によっては結構な金額を取られることになる。

なお、市場調整価格については以下のコラムにて解説しているのでご参照頂きたい。

参考コラム:市場価格調整とは?

端的に言えば、本商品に入るなら「10年は絶対に解約してはいけない」ということ。

そのため、手元にある資金のうち「10年間は預けても平気な額」しかやってはいけない。

おそらく、銀行の窓口では「定期預金より高い金利」と「保険金の非課税枠」の話をアピールし、更には2,000万円以上の方が金利優遇もあるので、「やるなら2,000万円以上の方が」と勧めてくるかもしれない。

だが、やりすぎて自分の生活が困ってしまうのでは、本末転倒。

預ける金額は慎重に考えて、決して「やりすぎない」こと。

筆者がうけた保険相談でも、本商品に似たもの(本商品ではない)に3,000万円も預けてしまい、その後、身内の借金トラブルなどがあり、手元資金が減り、生活が困窮。

保険会社に解約を申し出たら、何と200万円のペナルティと市場調整価格で100万円、合計300万円もの罰金を取られた方がいた。

「銀行に騙された」

と嘆いていたが、別に銀行も騙したわけではない。うまく乗せられた方が悪い。

このようなこともあるので、預ける金額については、絶対に無理のない範囲にした方が良い。

この保険の弱点、こう考えろ!!(解決策)

別にリスクもないし、悪い商品ではない。

資産家が保険金の非課税枠をゲットするために利用するのであればシンプルで良いのではないか?

似たような商品は他社にもあるが、本商品の利率は「良い方」なので、同種の商品をざっと比較してみて、この商品が一番良いのであれば、預けても良いと思う。

口コミ(販売側から)

なし

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

保険会社勤務、代理店勤務の方でも、販売現場の情報や、当サイトで指摘していない弱点(デメリット)などには謝礼(amazonカード300円)をお支払い致します。

口コミ(契約者から)

なし

検討した方がいい他社商品

プルデンシャル生命 変額保険(終身タイプ/一時払タイプ) ★★☆☆☆

編集後記