提供会社:三井住友海上プライマリー生命

商品名:通貨選択型定額部分付変額個人年金保険

別名:ハッピーロード 日本郵便、ゆうちょ銀行

ページコンテンツ

この保険の弱点はここだ!!

三井住友海上プライマリー生命が供給し、日本郵便、ゆうちょ銀行が販売を担当(代理店)している「郵便局向け」の商品。

複雑な商品であり

「これを郵便局の窓口で売るのか・・・高齢者、理解出来るかねぇ?・・・・」

というのが率直な感想。

なお、評価は星2つと低いが、筆者個人の意見としては額面ほど低くはない。

ファンドの部分が面白い。

と言うか、こんなにも成績が乱高下するファンドはあまり見かけない。

その点でも「保守的な顧客基盤を持つ郵便局が、これをね。。。」という気もしている。

まず、概要から。

本商品は

・固定利率の外貨預金(定額部分)

・わりとリスク高めの投資信託(変額部分)

に分かれている。

マニュライフ生命にも似たような商品があり、そちらは2015年11月から販売開始、本商品は2016年7月からなので、本商品はそれの後追い商品ということになる。

商品の流れは以下のような感じ。

1 まとまったお金を預ける

2 通貨を「米ドル」、「豪ドル」、「NZドル」から選択

3 運用期間、選択通貨によって定額部分と変額部分の「割合」が決まる

4 満期になると、定額部分だけで元本を回復し、変額部分は「+α」として上乗せされ、年金原資となる

5 年金開始

なお、途中で利益を確定させるターゲット機能もあり、その場合、そこで運用を終える。

ターゲット機能については、以下コラム参照。

参考コラム:ターゲット?保険金保障?外貨建一時払商品に「よくある」特約を解説!!

では、実際の仕組みを、数字を挙げて説明したい。

ここでは、日本円で1,300万円を預けたとしよう。

通貨は米ドル、期間は10年とする。

まず、この時点で1,300万円は10万ドルとなる。(1ドル130円で交換)

本稿を書いている2023年2月6日時点での、本条件の積立利率は2.90%。

なお、期間が長ければ長いほど利率は上がる。(以下参照)

米ドル 10年 2.90%

米ドル 15年 2.95%

米ドル 20年 3.00%

豪ドル 10年 2.70%

豪ドル 15年 2.75%

豪ドル 20年 2.85%

NZドル 10年 2.90%

注:NZドルは10年しか選択できない。

2.90%で10年間、複利運用をすると運用益は+33.1%となる。

ここから逆算すると、10万ドルのうち75,136ドルを定額部分に充て、2.90%で10年間運用すると、10年後には元本の10万ドルになる。

この時点で「損はない(あくまで米ドルでの話だが)」ということになる。

で、10万ドルのうち75,136ドルは定額部分に突っ込んでいるので、その残りの24,864ドルが変額部分ということになる。

注:上記はあくまで筆者の手計算によるもの。実際には加入時に保険会社から提示される。

これは、三井住友海上プライマリー生命の親戚筋にあたる三井住友信託銀行傘下の日興アセットマネジメントという会社で運用されている「VAリスクコントロール型バランスオープン・米ドルコース」というファンドに投資される。

注:豪ドルの場合は豪ドルコース、NZドルの場合はNZドルコースという別々のファンドがある。

このファンド(変額)部分の結果は、完全に自己責任。

実際のところゼロになることはないだろうが、大きく増える可能性もあれば、大きく減る可能性もある。

この部分の結果が10年後に、定額部分に「上乗せ」される。

それらを年金原資として、以後、年金を受け取れる。

以上、商品概要。

では弱点。

弱点1 乱高下ファンドにリスクあり!!

これは実際に見てもらった方が早い。

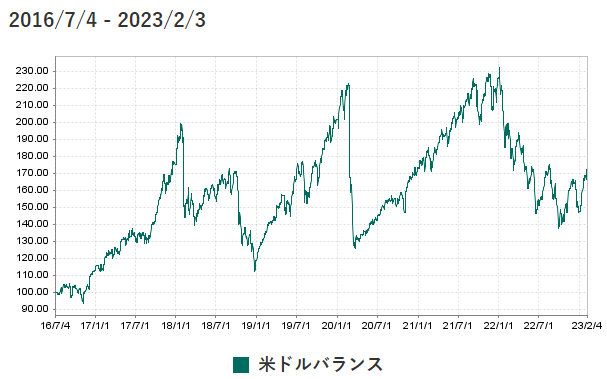

以下が、先ほど説明した米ドルで使用する「VAリスクコントロール型バランスオープン・米ドルコース」のスタート時から2023年2月3日までの推移。

率直な感想としては・・・

すげー、乱高下だな!!

2020年2月から3月にかけてのコロナショックでは、ユニット単価(ファンドの価値)が225あたりから一気に130を割り込んでいる。

が、その後の株高に上手く乗り、230を超えるほどに回復。

しかし、2022年のウクライナ戦争、米国の利上げなどにより、また急落して、今は170近辺をウロウロしている。

こんな値動きが激しいファンドは保険ではほとんど見たことがない。(投資信託などでは間々ある)

中身を見ると、このファンドは以下のような方針で運用されているようだ。

・株式(日本、米国、ドイツ、オーストラリア)、債券(日本、ドイツ、米国、オーストラリア)、金の9つの分野に分散投資

・毎日、市場の状況を見て上記の投資比率を見直す

・最大4倍のレバレッジを利かし運用をする

この最後の「レバレッジ4倍」がミソ。

要は手持ちの金の4倍の資金を「借りて」運用するということ(常にやっているわけではない。あくまで「最大」)

例えば10億円持っていたとする。

投資をして10%の運用益が出た。

1億円の利益だ(10%)

だが、ここに4倍のレバレッジをかけて40億円で同じ10%の運用益を生めれば、その利益は4億円となる。

元手は10億円で、4億円の利益だから、運用益は40%ということになる。

注:実際には30億円を借りているので、そのコスト(賃料)がかかるので、丸々4億円儲かるわけではない。

これがレバレッジ。

だが、逆もある。

「勝てる」と思って、40億円の資金を入れたが、結果10%のマイナスになってしまった。

4億円の損。

だが、実際には10億円しか持っていないので、40%の損失を出したことになる。

このようにレバレッジはプラスになれば得られる果実も大きいが、マイナスの時には我が身を滅ぼす毒にもなる。

本ファンドでも4倍のレバレッジが効いているので、先のグラフにように

上げる時も凄いが、下げる時も凄い

ということになる。

だが、筆者が注目しているのは実はそこではない。

実は昨今、このファンドのように「日々マーケットの状況を見て資産配分を変える」ということを謳うものが増えており、裏側では投資AIなどが動いている。

時に人(ファンドマネージャー)が判断することもあるようだが、人よりAIの方が、

感情が入らずに的確な決定が出来る

というのが最近の考え方。

だが、この投資AIがコロナショックの時に大きな判断ミスをしているケースが多い。

ガーンと株価が下がった時に、それを売って安全資産とする債券に切り替え、更に「しばらく株価は上がらない」と判断して、その債権を持ち続けてしまったのである。

要は「底値で売って、株価上昇の波に乗れなかった」ということ。

他社の似たような変額保険で、このような動きをしてしまい、いまだに低いユニット単価に甘んじているファンドは結構ある。

「ああ、やっちまったなぁ・・・」

という感じ。

が、本ファンドではしっかり株価上昇の波をとらえて、コロナショック前以上のレベルにまで戻している。

実際のところ、このファンドでAIが使われているのか、それとも昔ながらのファンドマネージャー(人)が判断しているのかは分からないのだが、いずれにせよこのあたりの判断は優秀だと思う。

ただし、一点だけ怖いのは、ここまで乱高下があると、

「自分が満期を迎える時に『底』だと痛いな・・・」

ということ。

波が激しいので、たまたま自分が満期の時にドカーンと下がってしまう可能性もある。

対してレバレッジなどを「きかせない」ファンドであれば、上がる時も緩やかだが、下がる時もそこまで激しくはない。

弱点と言うよりは「そういう商品です」という話なのだが、このあたりはしっかりと理解しておいた方が良いだろう。

最終的にはその人の好み。

ギャンブル好きならうずくだろう。

弱点2 外貨リスク、早期解約リスク

本商品は外貨での運用がメインとなる。

当然、為替で変動する。

最近も1ドル120円台から、わずか2,3ヵ月で150円を超えたことでも分かるように、為替は動くときは動く。

±20%程度のリスクは見ておいた方が良いだろう。

定額部分で「元本が回復する」と言っても、それはドルベースでのこと。

満期を迎えた時に、ドル(米、豪、NZ)がどうなっているか?

こんなことは予測できないが、最悪20%程度減るかもしれない、と覚悟してやること。

逆に言えば、満期部分だけで+20%儲かる可能性もある。

リスクとリターン。

リターンだけを得るなんて都合良い話はないのだから、いくら郵便局の人間が耳触りの良いことを言っていても「所詮は人の金のこと」と冷静に聞いた方が良い。

また、本商品には早期解約のペナルティとして「解約控除」がある。

参考コラム:解約控除とは何か?

これは一時払系の商品にはだいたい設定されている。

要は「早期解約しないで下さいね」ということだ。

そのため、やるなら絶対に解約しないでも大丈夫な余剰資金でやること。

弱点3 ドルで受け取れない

個人的には最大の弱点かな?とも思う。

本商品では、満期時に日本円に換え、その後、日本円で年金を受け取る仕組みとなっているが、この時点で「半強制的」にドル→円に換えられてしまう。

例えば、1ドル90円などの超円高の時に満期を迎えると、そのレートで円になってしまう。

他社では、ドルのまま一時金で受け取れたり、ドルのまま年金を支払ってくれるような商品もある(一時払商品では少ないが)

為替リスクを回避する一つの方法として、

「レートが安い時には換金しない」

というやり方がある。

要は1ドル90円などの、安い時には円にしなければ良いのである。

しばらく待って、1ドル120円、130円になった時に換金する。

「待つ」ことが、為替リスクを逃れる最大の防御策でもある。

だが、本商品ではそれが出来ない。

一応「『繰下げ』で満期をずらす」という方法があるが、これをやると年金開始もズレてしまう。

また1年単位でしか出来ないので、タイミングを逃してしまう可能性もある。

出来れば、年金原資分をそのままドルで貰って、自分で換金タイミングをはかれる方が良い。

注:パンフレット、約款を読んだが「外貨受取」が出来るとは書いていなかった。関係者の方、もし可能ならその旨ご連絡頂きたい。

この保険の弱点、こう考えろ!!

本商品。

口で言うほど悪いとは思っていない。

リスクをしっかり理解出来ているという前提であればなかなか面白い。

但し、郵便局で売るには少々荷が重いと言うか、郵便局の顧客基盤である保守的な高齢者に理解出来るのか?という素朴な疑問がある。

そのような方が持つ金融リテラシーからは大きく乖離しており、感覚的には「小学生に大学の授業を受けさせている」ような違和感を感じる。

そもそも、販売側の窓口の職員ですら、しっかりと理解出来ているのか・・・

そのため、本文を読んで「何言ってるか分からん」といういうなら、まずやめておいた方が良い。

但し、「なるほど、なるほど、そういうことね」と理解出来るなら、やっても良いとは思う。

注:ただ、そのくらいの知識があるなら、投資信託を買えば良いと思うが・・・・

高齢者向けとしては、過激&複雑過ぎるが、商品自体は結構攻めていて、その意味では玄人好みの商品と言えるかもしれない。

とは言え、実態としては「7,8割はただの外貨預金」とも言える。

これで元本を回復するのだが「損しなければ良いでしょ?」というノリで、余った部分をかなりリスキーなファンドに突っ込んでいるという感じ。

そのため、変なリスクを取るくらいなら

「全額、普通のドルの固定利率積立にしたら良いんじゃない?」

という気もする。

保険ショップなどに行けば、固定利率のドル建商品など、いくらでも紹介してくれるだろう。

口コミ(販売側から)

なし

謝礼Amazonギフトカード300円!! アナタの口コミ教えて下さい!!

保険会社勤務、代理店勤務の方でも、販売現場の情報や、当サイトで指摘していない弱点(デメリット)などには謝礼(amazonカード300円)をお支払い致します。

口コミ(契約者から)

なし

比較した方が良い他社商品は?

変額部分に魅力を感じるなら

ソニー生命 バリアブルライフ 変額終身・変額定期 ★★★☆☆

アクサ生命 アクサの「資産形成」の変額保険 ユニット・リンク ★★☆☆☆

プルデンシャル生命 変額保険(終身タイプ/一時払タイプ) ★★☆☆☆

メットライフ生命 ライフインベスト/ライフインベスト プラス ★★☆☆☆

手堅く、固定の利率で外貨を積立てたいなら

T&Dフィナンシャル生命 みんなにやさしい年金保険 ★★★☆☆

T&Dフィナンシャル生命 ファイブテン・ワールド2 ★★★☆☆

プルデンシャル生命 米国ドル建積立利率更改型一時払終身保険 ★★★☆☆

編集後記

注:どうでも良いが三井住友海上プライマリーの商品は、約款が非常に見つけにくい。

現役で販売されている商品の約款はサイトに記載されているが、過去の商品は契約者が知る「約款コード」がないと見れない。

約款コードなどいつ紛失してもおかしくないので、仮にそれがないとなると、簡単に約款が見れないということ。

このあたりもユーザーライクとは言い難い。